Setelah Harga Turun 80%, Apakah BitMine Mengalami Mismatch Nilai?

Pasar kripto masih bergerak lambat. Sejak November, harga Ethereum anjlok hampir 40% dari titik tertingginya, dan ETF terus mengalami arus keluar bersih. Di tengah tren pelemahan sistemik ini, BitMine—perusahaan treasury Ethereum terbesar—menjadi pusat perhatian. Founders Fund milik Peter Thiel memangkas kepemilikan BMNR hingga separuh, sementara ARK Invest (dipimpin Cathie Wood) dan JPMorgan justru menambah kepemilikan mereka, berlawanan arah dengan tren pasar.

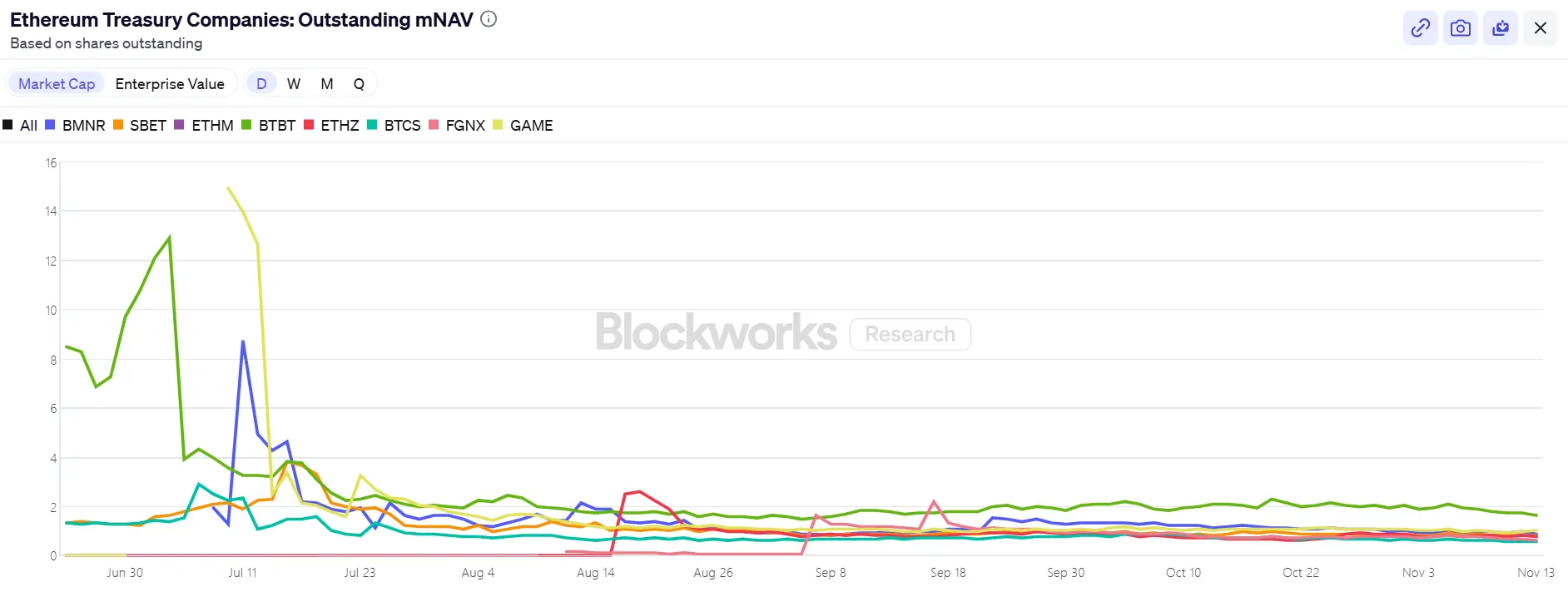

Perbedaan sikap di antara para investor institusi besar ini membuat “5% Alchemy” BitMine semakin disorot: dengan 3,56 juta ETH, kerugian belum terealisasi senilai $3 miliar, dan mNAV turun ke 0,8, BitMine—yang menjadi salah satu benteng terakhir akumulasi Ethereum—menghadapi pertanyaan krusial: Sampai kapan BitMine mampu terus membeli? Apakah terjadi salah harga? Setelah flywheel DAT kehilangan daya dorong, siapa yang akan membeli ETH selanjutnya?

1. 5% Alchemy BitMine: Sampai Kapan Treasury-nya Bertahan?

Sebagai treasury kripto terbesar kedua setelah MicroStrategy, BitMine menargetkan akumulasi token setara 5% dari total suplai beredar Ethereum. Pada 17 November, BitMine mengumumkan kepemilikan Ethereum mereka telah mencapai 3,56 juta ETH—hampir 3% suplai beredar dan sudah lebih dari setengah menuju target jangka panjang 6 juta ETH. Kini, perusahaan memiliki sekitar $11,8 miliar aset kripto dan kas, termasuk 192 Bitcoin, $607 juta kas tersedia, serta 13,7 juta saham Eightco Holdings.

Sejak memulai program akumulasi token skala besar pada Juli, BitMine menjadi pusat perhatian pasar. Sepanjang periode tersebut, harga saham BitMine bergerak seiring harga Ethereum, dan strategi pertumbuhan kapitalisasi lewat kepemilikan token dianggap sebagai model baru di industri kripto.

Namun, saat pasar mendingin dan likuiditas menurun, sentimen berubah. Penurunan harga Ethereum membuat aksi beli agresif BitMine semakin terlihat berisiko. Dengan rata-rata harga beli $4.009 per ETH, kerugian belum terealisasi BitMine mendekati $3 miliar. Meski Ketua Dewan Tom Lee kerap menyatakan optimisme pada Ethereum dan komitmen melanjutkan pembelian di harga rendah, fokus investor kini bergeser dari “Berapa banyak lagi BitMine bisa membeli?” menjadi “Sampai kapan BitMine mampu bertahan?”

Saat ini, BitMine memiliki sekitar $607 juta cadangan kas, yang bersumber dari dua kanal utama.

Sumber pertama berasal dari pendapatan aset kripto. BitMine menghasilkan arus kas jangka pendek melalui penambangan Bitcoin berbasis pendinginan imersi dan layanan konsultasi, serta mengejar imbal hasil jangka panjang lewat staking Ethereum. Perusahaan mengestimasi ETH yang distaking akan menghasilkan sekitar $400 juta pendapatan bersih.

Sumber kedua adalah pembiayaan pasar sekunder. BitMine menjalankan program penjualan saham ATM, yang memungkinkan penerbitan saham baru kapan saja tanpa batas harga atau kuantitas. Hingga kini, perusahaan telah menerbitkan saham senilai ratusan juta dolar, menarik investor institusi seperti ARK, JPMorgan, dan Fidelity. Menurut Tom Lee, pembelian saham BMNR oleh institusi secara langsung mendanai akumulasi ETH lebih lanjut.

Dengan menggabungkan akumulasi ETH dan penciptaan yield, BitMine berusaha mendefinisikan ulang model alokasi modal korporasi. Namun, perubahan kondisi pasar mulai mengikis stabilitas pendekatan ini.

Di sisi saham, tekanan besar menimpa BitMine (BMNR)—turun sekitar 80% dari puncak Juli. Kapitalisasi pasar saat ini sekitar $9,2 miliar, di bawah nilai kepemilikan ETH sebesar $10,6 miliar (dengan harga ETH $3.000), dan mNAV turun ke 0,86. Diskon ini mencerminkan kekhawatiran pasar terhadap kerugian belum terealisasi dan keberlanjutan posisi modal BitMine.

2. Jerami Terakhir ETH: Fragmentasi Tiga Kekuatan Pembeli Utama dan Mundurnya Staking

Secara makro, sikap agresif The Federal Reserve dan kecilnya peluang pemangkasan suku bunga Desember telah melemahkan pasar kripto dan menekan selera risiko secara tajam.

ETH kini di level $3.000, turun lebih dari 30% dari puncak Agustus $4.900. Koreksi ini membuat pasar kembali bertanya: jika perusahaan treasury dan institusi sebelumnya menopang harga, siapa yang akan membeli ketika arus masuk mengering?

Di antara kekuatan pasar yang tampak, tiga pembeli utama—ETF, perusahaan treasury, dan modal on-chain—mulai terfragmentasi.

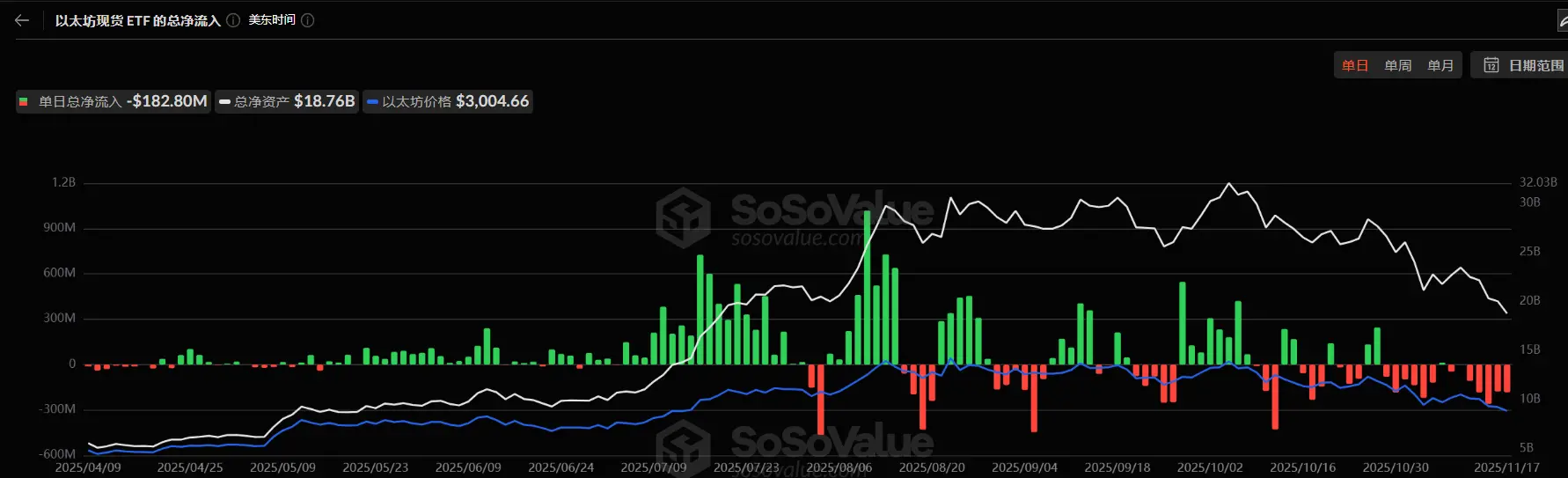

Pertama, arus masuk ETF terkait Ethereum melambat drastis. Total kepemilikan ETF saat ini sekitar 6,36 juta ETH, atau 5,25% suplai. Berdasarkan data SoSoValue, per pertengahan November, aset bersih ETF spot Ethereum sekitar $18,76 miliar, namun bulan ini arus keluar jauh melampaui arus masuk, dengan arus keluar harian mencapai $180 juta. Dibandingkan arus masuk stabil Juli-Agustus, arus modal kini berubah dari tren naik menjadi penurunan fluktuatif.

Penurunan ini bukan hanya melemahkan daya beli skala besar, tapi juga menandakan kepercayaan pasar masih rapuh. Investor ETF biasanya mewakili alokasi modal jangka menengah hingga panjang; keluarnya mereka berarti permintaan dari keuangan tradisional semakin menipis. Tanpa dukungan ETF, volatilitas bisa meningkat dalam waktu dekat.

Kedua, perusahaan Digital Asset Treasury (DAT) juga terpecah. Cadangan Ethereum perusahaan treasury kini sekitar 6,24 juta ETH atau 5,15% suplai. Akumulasi melambat tajam dalam beberapa bulan terakhir, dan BitMine hampir menjadi satu-satunya pembeli besar yang aktif. Dalam sepekan terakhir, BitMine menambah 67.021 ETH, tetap pada strategi akumulasi. SharpLink belum menambah kepemilikan 19.300 ETH sejak 18 Oktober—dengan harga rata-rata $3.609, posisi mereka juga sedang merugi.

Di sisi lain, beberapa perusahaan treasury kecil terpaksa melakukan pengurangan. ETHZilla menjual sekitar 40.000 ETH di akhir Oktober untuk membiayai pembelian kembali saham, berharap memperkecil diskon dan menstabilkan harga saham dengan melepas sebagian ETH.

Fragmentasi ini menandakan sektor treasury bergeser dari ekspansi luas menuju penyesuaian struktur. Perusahaan besar bisa terus membeli berkat modal dan kepercayaan mereka, sementara pemain kecil tertekan likuiditas dan utang. Kini pasar beralih dari pembelian bertahap luas ke minoritas perusahaan yang bermodal besar.

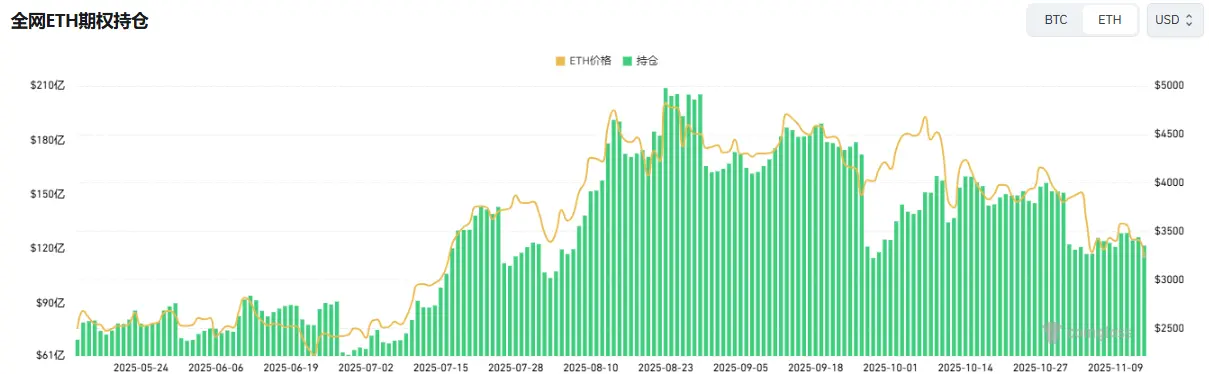

Di on-chain, whales dan alamat frekuensi tinggi masih mendorong modal jangka pendek, tapi tidak menopang harga. Baru-baru ini, bull ETH terkenal mengalami likuidasi berulang, melemahkan kepercayaan trading. Data Coinglass menunjukkan open interest ETH hampir turun setengah sejak puncak Agustus; modal leverage cepat mundur, menandakan pendinginan likuiditas dan spekulasi.

Selain itu, beberapa wallet Ethereum ICO yang lama tidak aktif kini mulai aktif dan mentransfer dana setelah lebih dari satu dekade. Data Glassnode memperlihatkan holder jangka panjang (wallet yang memegang ETH lebih dari 155 hari) kini menjual sekitar 45.000 ETH per hari—sekitar $140 juta. Laju penjualan ini tertinggi sejak 2021, menandakan kekuatan bullish kian menipis.

Arthur Hayes, co-founder BitMEX, baru-baru ini menyatakan bahwa meski arus masuk ETF dan pembelian DAT sempat membuat Bitcoin naik di tengah likuiditas dolar yang menyusut sejak 9 April, fase itu sudah berakhir. Dasar pasar tak lagi cukup menarik bagi institusi untuk terus membeli ETF, dan sebagian besar DAT kini diperdagangkan di bawah mNAV—investor pun menghindari sekuritas derivatif tersebut.

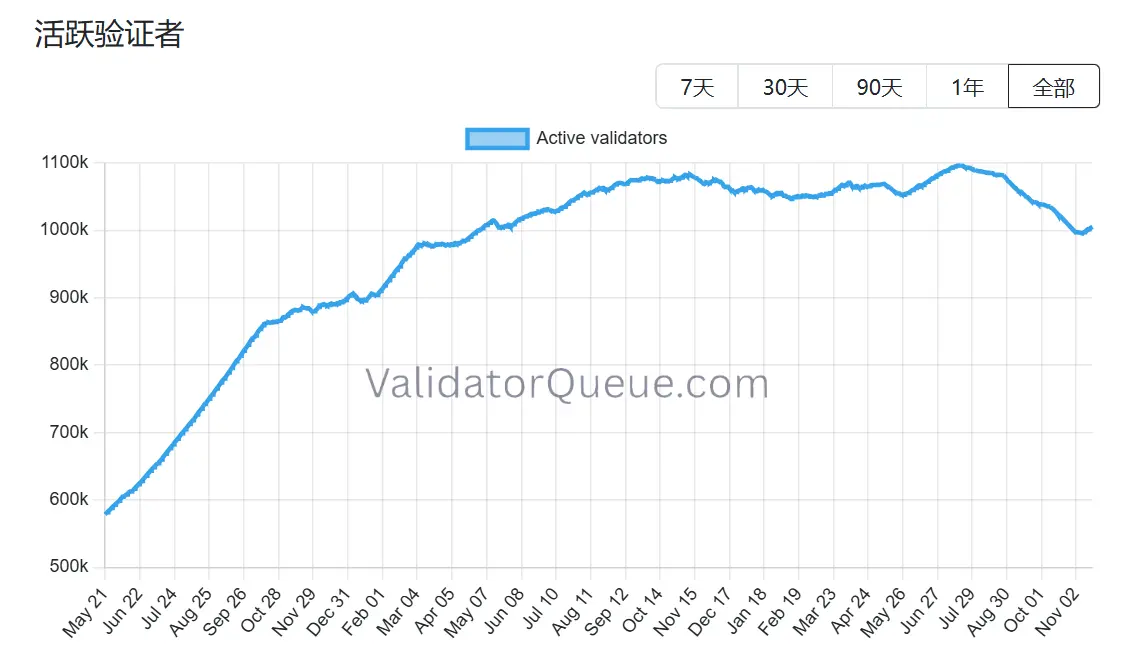

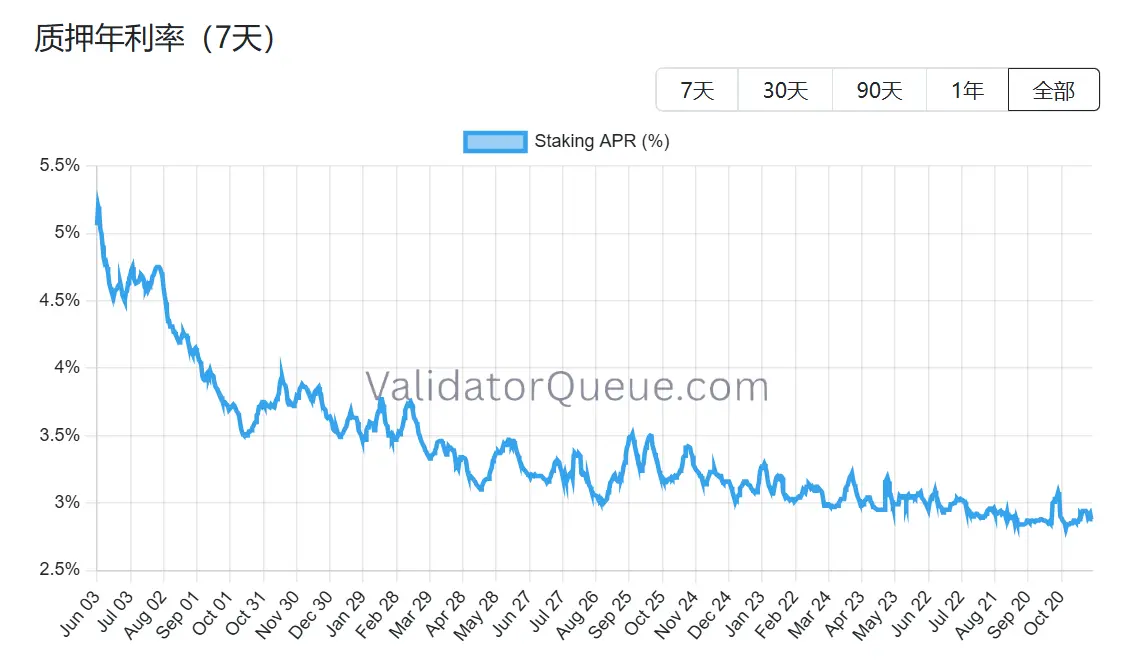

Hal serupa terjadi pada Ethereum, apalagi ekosistem staking mulai mundur. Data Beaconchain memperlihatkan validator aktif harian Ethereum turun sekitar 10% sejak Juli, ke level terendah sejak April 2024. Penurunan ini terbesar sejak jaringan berpindah dari proof-of-work (PoW) ke proof-of-stake (PoS) September 2022.

Penurunan ini dipicu dua faktor utama:

Pertama, reli Ethereum tahun ini memicu rekor keluarnya validator, karena operator staking menarik dana untuk mengambil keuntungan.

Kedua, yield staking yang turun dan biaya pinjaman yang naik membuat staking leverage tidak lagi menguntungkan. Yield staking tahunan saat ini sekitar 2,9% APR, jauh di bawah rekor 8,6% Mei 2023.

Ketiga kanal utama permintaan kini tertekan dan ekosistem staking mundur, sehingga fase dukungan harga Ethereum selanjutnya menghadapi ujian struktural. BitMine masih tetap akumulasi, tapi hampir berjuang sendiri. Jika BitMine—pilar terakhir—tak lagi mampu membeli, pasar bisa kehilangan bukan hanya saham atau arus modal, tapi juga kepercayaan fundamental pada narasi Ethereum.

3. Apakah BitMine Salah Harga?

Setelah membahas arus modal dan melemahnya daya beli, muncul pertanyaan mendasar: Apakah kisah BitMine benar-benar usai? Harga saat ini jelas belum sepenuhnya mencerminkan perbedaan strukturnya.

Dibanding MicroStrategy, BitMine memulai dengan model berbeda. MicroStrategy mengandalkan utang konversi dan saham preferen untuk pendanaan pasar sekunder, beban bunga tahunan ratusan juta, serta profitabilitas yang sangat bergantung pada kenaikan harga Bitcoin. BitMine, sebaliknya, mendilusi ekuitas lewat penerbitan saham baru tanpa utang berbunga besar. ETH yang dimiliki BitMine menghasilkan pendapatan staking $400–500 juta per tahun—arus kas yang tangguh dan kurang dipengaruhi volatilitas harga dibanding beban utang Strategy.

Lebih penting, yield ini baru permulaan. Sebagai salah satu pemegang ETH institusi terbesar di dunia, BitMine dapat menggunakan ETH yang distaking untuk restaking (tambahan yield tahunan 1–2%), mengoperasikan node, mengunci imbal hasil tetap melalui tokenisasi yield (misal, 3,5% yield stabil), bahkan menerbitkan structured notes ETH kelas institusi—semua opsi yang tidak tersedia bagi kepemilikan BTC MicroStrategy.

Namun, BitMine (BMNR) saat ini diperdagangkan dengan diskon sekitar 13% terhadap kepemilikan ETH-nya. Dalam sektor DAT, diskon ini bukan yang terdalam, namun jelas di bawah median historis aset serupa. Sentimen bearish memperbesar dampak visual kerugian belum terealisasi, menutupi bantalan yield dan opsi nilai ekosistem.

Langkah institusi baru-baru ini menunjukkan celah ini mulai diperhatikan. Pada 6 November, ARK Invest menambah 215.000 saham ($8,06 juta), dan JPMorgan memegang 1,97 juta saham di akhir Q3. Ini bukan aksi bottom-fishing tanpa arah, melainkan taruhan terukur terhadap pertumbuhan jangka panjang ekosistem ETH. Jika harga Ethereum stabil atau pulih, yield BitMine yang relatif stabil dapat membuat mNAV pulih lebih cepat dari treasury yang lebih agresif leverage-nya.

Apakah benar terjadi salah harga? Jawabannya sudah jelas; sisanya tinggal menunggu kapan pasar membayar premi kelangkaan ini. Diskon saat ini adalah risiko sekaligus titik awal perbedaan pendapat di pasar. Seperti dikatakan Tom Lee, rasa sakit ini hanya sementara dan tidak akan mengganggu supercycle ETH. Demikian pula, peran inti BitMine dalam siklus ini tidak akan berkurang.

Disclaimer:

- Artikel ini diterbitkan ulang dari [ChainCatcher] dan hak cipta milik penulis asli [Zhou, ChainCatcher]. Jika Anda keberatan atas publikasi ulang ini, silakan hubungi tim Gate Learn yang akan memproses permintaan Anda sesuai prosedur yang berlaku.

- Disclaimer: Pandangan dan opini dalam artikel ini sepenuhnya milik penulis dan tidak merupakan rekomendasi investasi.

- Versi bahasa lain artikel ini diterjemahkan oleh tim Gate Learn. Kecuali Gate disebutkan, Anda tidak diperbolehkan menyalin, mendistribusikan, atau menjiplak versi terjemahan artikel ini.

Artikel Terkait

Apa itu Tronscan dan Bagaimana Anda Dapat Menggunakannya pada Tahun 2025?

Apa itu USDC?

Apa Itu Narasi Kripto? Narasi Teratas untuk 2025 (DIPERBARUI)

Apa itu Hyperliquid (HYPE)?

Apa itu Stablecoin?