80%の価格下落を受けて、BitMineは価値のミスマッチに直面しているのか?

暗号資産市場は依然として鈍化傾向が続いています。11月以降、Ethereum価格はピーク時から約40%下落し、ETFの純流出も止まりません。この全体下落局面で、最大のEthereumトレジャリー企業BitMineが注目されています。Peter Thiel率いるFounders FundはBMNRの保有比率を半減。一方、Cathie Wood率いるARK InvestやJPMorganは、逆行して保有比率を拡大しています。

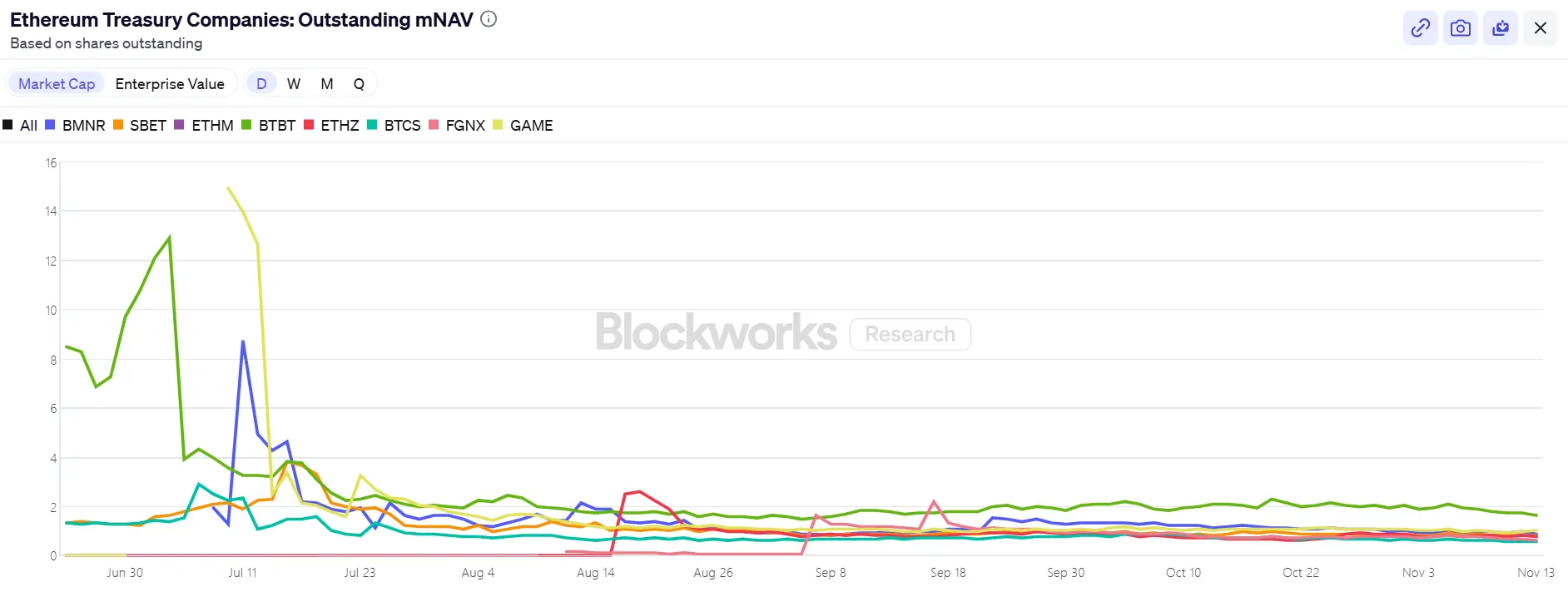

主要資本プレーヤーの動向が割れる中、BitMineの「5%アルケミー」が再び注目の的となっています。BitMineは現在3.56百万ETHを保有し、未実現損失30億ドル、mNAVは0.8まで低下。Ethereum蓄積の最後の大手となるBitMineには、「いつまで買い増しが続けられるのか」「現在の価格に割安さはあるのか」「DATフライホイールが失速した後、誰がETHを買うのか」といった問いが突きつけられています。

1. BitMineの5%アルケミー:トレジャリーはどこまで持つか

MicroStrategyに次ぐ世界第2位の暗号資産トレジャリーであるBitMineは、Ethereum流通供給量の5%相当のトークン蓄積を掲げてきました。11月17日、BitMineはEthereum保有量が3.56百万ETHとなり、流通供給量の約3%、長期目標の600万ETHの半分を超えたと発表。現在、同社は暗号資産および現金で計約118億ドルを保有し、内訳は192BTC、現金6.07億ドル、Eightco Holdings株式1,370万株です。

7月に大規模なトークン蓄積プログラムを開始して以降、BitMineは市場の注目を集め、株価はEthereumと連動して上昇。トークン保有を通じた時価総額成長戦略が、暗号資産業界の新モデルとして評価されました。

しかし、市場の冷え込みと流動性逼迫で、センチメントは一転。Ethereum価格下落の中、BitMineの積極買いはリスクが高く映ります。平均取得価格4,009ドル/ETHで、未実現損失は約30億ドル。取締役会長Tom LeeがEthereum強気と低価格での買い継続を強調しても、投資家の関心は「どれだけ買えるか」から「どこまで持ちこたえられるか」に変わっています。

BitMineの現金準備は約6.07億ドルで、主な資金源は2つです。

1つ目は暗号資産収益。イマージョンクーリングを用いたビットコインマイニングやコンサルティングで短期キャッシュフローを得つつ、Ethereumステーキングで長期収益を追求しています。ステーキングETHからは約4億ドルの純収益を見込んでいます。

2つ目はセカンダリーマーケットでの資金調達。ATM株式売却プログラムにより、上限なく新株発行で現金調達が可能。これまで数億ドル規模を発行し、ARKやJPMorgan、Fidelityなどの機関投資家が参加。Tom Leeによれば、機関投資家のBMNR株購入資金は直接ETH追加取得に回っています。

ETH蓄積と利回り確保を両立させ、BitMineは企業資本配分モデルの再定義を志向していますが、市場環境の変化でこのモデルの安定性が揺らぎ始めています。

株式市場ではBitMine(BMNR)は7月高値から約80%下落し、時価総額は約92億ドル。ETH価格3,000ドル時点でのETH保有額(106億ドル)を下回り、mNAVは0.86。未実現損失と資本体力への不安を反映したディスカウントです。

2. ETHの最後の砦:三大買い手の分断とステーキング後退

マクロでは、米国FRBのタカ派シグナルと12月利下げ期待の後退が暗号資産市場のリスク選好を急速に冷やしています。

ETHは現在3,000ドルまで下落し、8月高値4,900ドルから30%以上下落。この調整で市場は、「これまでトレジャリー企業や機関が支えてきた価格だが、流れが止まれば誰が買い手になるのか?」という根本的な課題に直面しています。

ETF、トレジャリー企業、オンチェーン資本の三大買い手も分断が進行。

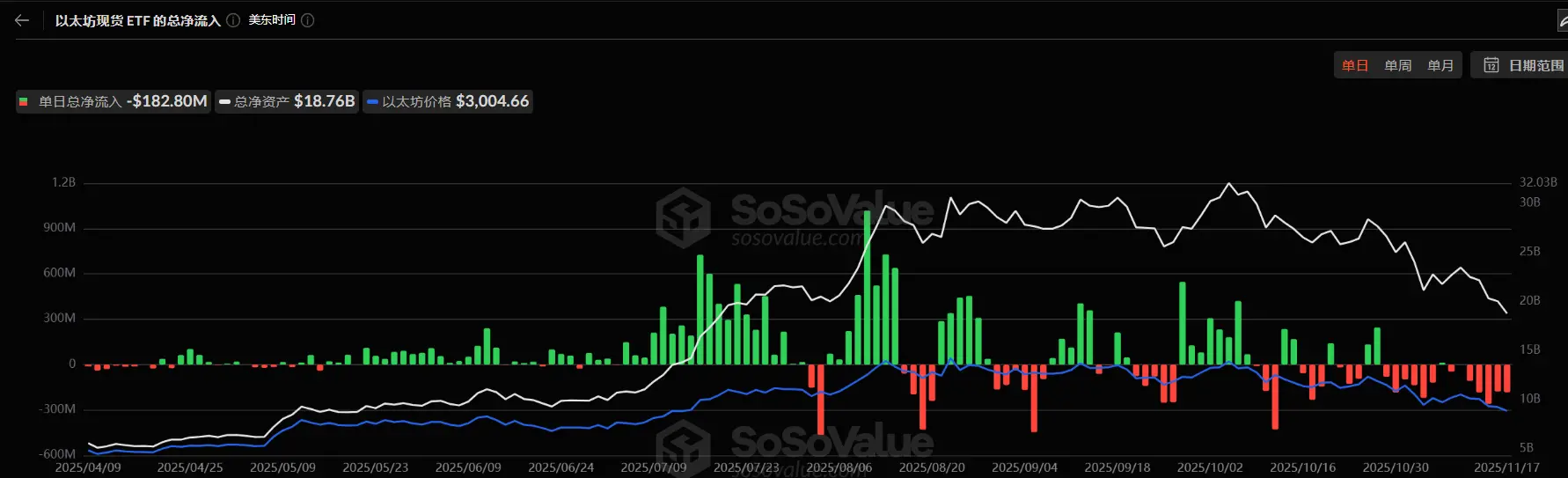

まず、Ethereum関連ETFの資金流入は大幅に減速。ETF総保有量は約6.36百万ETH(供給量の5.25%)。SoSoValueによれば、11月中旬時点のEthereum現物ETF純資産は約187.6億ドルですが、今月は流出が大きく上回り、1日最大1.8億ドル流出も。7〜8月の安定流入から、現在は断続的な下落基調です。

この減少はETFという大口買い手の弱体化だけでなく、市場信頼感の脆弱さも示唆。ETF投資家は通常中長期資本であり、その撤退は伝統金融からの需要減退を意味します。ETFの支えが消えれば、短期的なボラティリティも上昇しかねません。

次に、Digital Asset Treasury(DAT)企業も分断。トレジャリー企業のETH準備高は約6.24百万ETH(供給量の5.15%)で、ここ数カ月買い増しペースは大幅に鈍化。今や主要な買い手はBitMineだけ。直近1週間でBitMineはさらに67,021ETHを追加し、蓄積を継続。SharpLinkは10月18日に19,300ETH(平均取得価格3,609ドル)取得後、追加購入なしで含み損です。

一方、小規模トレジャリー企業は撤退を余儀なくされています。ETHZillaは10月末に株式買い戻し資金調達のため約40,000ETHを売却。ETHを一部売却し、ディスカウント解消と株価安定を図りました。

この動きは、トレジャリー業界が拡大から構造調整へ移行している証左です。大手は資本力と自信で買いを続け、小規模は流動性と債務圧力で動けません。市場は広範な買い増しから大型資本による寡占状態へシフトしています。

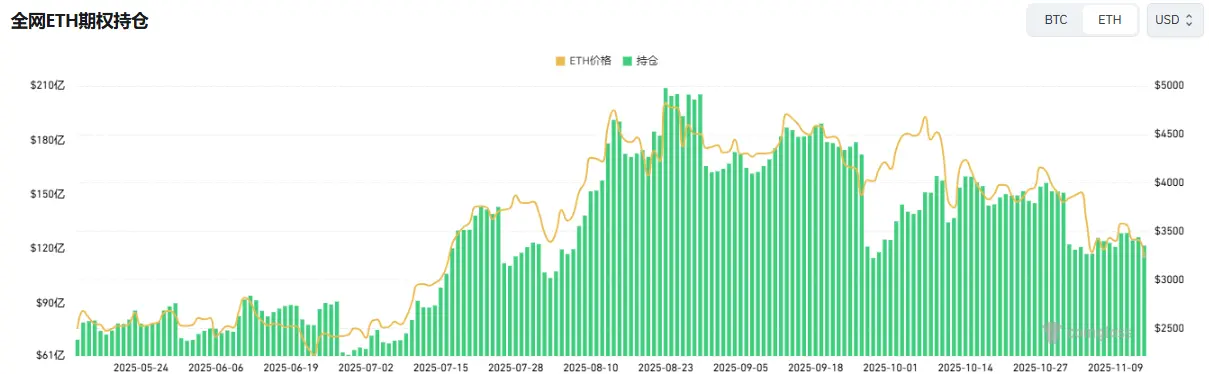

オンチェーンではクジラや高頻度アドレスが短期資金を動かしますが、価格を支えません。著名ETH強気投資家の連続清算もあり、トレード信頼感は低下。CoinglassによればETHオープンインタレストは8月高値から半減し、レバレッジ資金の撤退と流動性・投機熱の冷え込みが明らかです。

さらに、長期休眠のEthereum ICOウォレットが10年以上ぶりに再稼働し、資金移動を開始。GlassnodeデータではETHを155日超保有する長期保有者による1日売却は約45,000ETH(1.4億ドル)で、2021年以来最大規模。強気勢の後退が顕著です。

BitMEX共同創業者Arthur Hayesは、ETF流入とDAT買いが4月9日以降のドル流動性縮小下でもビットコインの上昇を支えていたが、すでにその局面は終わったと指摘。機関投資家がETFを買い続けられるほど裁定余地はなく、多くのDATはmNAV割れで取引されているため、投資家はデリバティブ証券を敬遠しています。

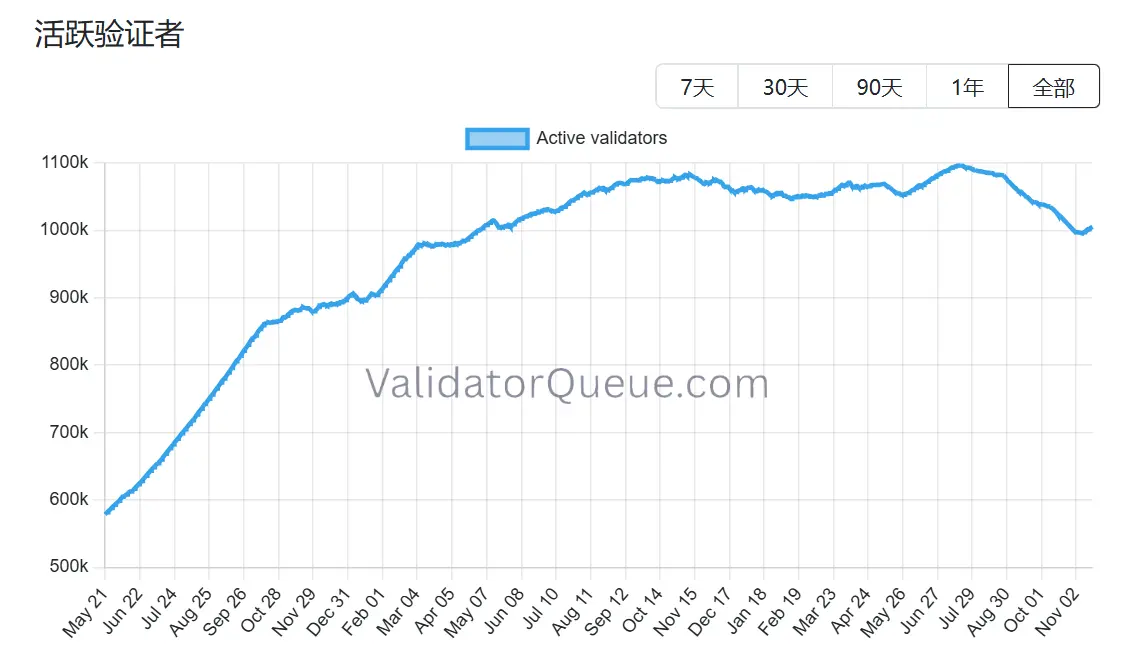

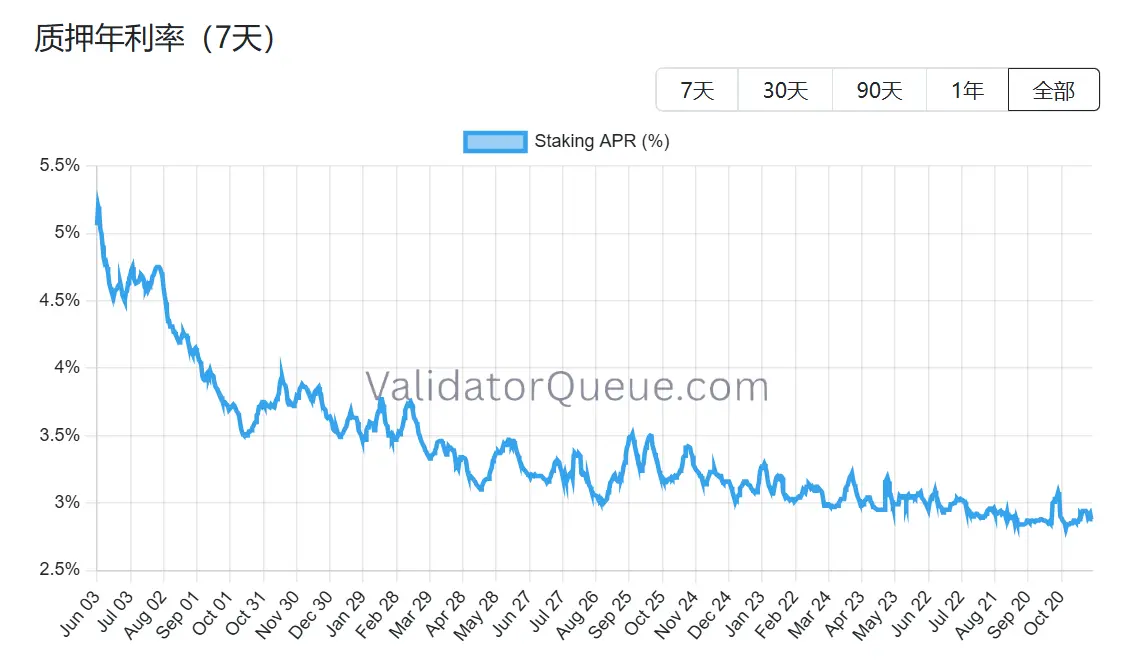

Ethereumも同じで、特にステーキングエコシステムの後退が顕著。Beaconchainデータによれば、Ethereumのデイリーアクティブバリデータ数は7月以降約10%減少し、2024年4月以降で最低水準。PoW→PoS移行後で最も急激な減少です。

この減少の主因は2つ。

1つ目は、今年のETH上昇でバリデータが利益確定のため大量退出したこと。

2つ目は、ステーキング利回り低下と借入コスト上昇でレバレッジステーキングが不採算化。年率ステーキング利回りは約2.9%で、2023年5月の過去最高8.6%から大幅減です。

三大需要チャネルが圧力を受け、ステーキングも後退。Ethereum価格の下支えは構造的な試練に直面しています。BitMineは今も蓄積を継続していますが、ほぼ孤軍奮闘の様相。この最後の砦さえ買えなくなれば、市場は単に銘柄や資金流入を失うだけでなく、Ethereumの根本的な信認をも失いかねません。

3. BitMineはミスプライスか?

資金フローや買い圧力低下を踏まえ、より本質的な問いが浮上します。「BitMineの物語は本当に終わったのか?」市場はその構造的差異を十分織り込んでいません。

MicroStrategyと比較すると、BitMineの戦略は根本的に異なります。MicroStrategyは転換社債や優先株を多用し、年間数億ドル規模の金利負担があり、収益はビットコイン単独の上昇頼み。一方、BitMineは新株発行で希薄化するものの、有利子負債はほぼゼロ。ETHステーキングで毎年4〜5億ドルの安定収益を生み、これは価格変動に左右されにくいキャッシュフローです。

さらに、これは序章に過ぎません。世界屈指のETH保有機関として、BitMineはステーキングETHのリステーク(年率1〜2%追加利回り)、ノード運営、イールドトークン化による固定金利化(例:年率約3.5%の安定収益)、機関向けETH仕組債発行も可能。これらはMicroStrategyのBTC保有にはない強みです。

それでもBitMine(BMNR)はETH保有価値比で約13%ディスカウントで取引中。DAT業界で最深ではないものの、同種資産の過去中央値を下回ります。弱気センチメントが未実現損失のインパクトを増幅し、イールドバッファやエコシステムオプションの価値を覆い隠しています。

直近の機関投資の動きは、このギャップへの関心が高まっていることを示唆。11月6日、ARK Investは21.5万株(806万ドル)追加取得、JPMorganはQ3末で197万株保有。これはETHエコシステムの長期複利成長を見越した戦略的な動きです。Ethereum価格が安定・反発すれば、BitMineの安定イールドでmNAVは他の高レバ型トレジャリーより早く回復する可能性があります。

真のミスプライスか?答えはすでに明らかで、市場が希少性プレミアムに支払う時期だけが残されています。現在のディスカウントはリスクでありつつ、市場意見の分岐点です。Tom Leeの言うように、この痛みは一時的でETHスーパーサイクルを妨げませんし、BitMineの中核的役割も揺るぎません。

免責事項:

- 本記事は[ChainCatcher]より再掲載したもので、著作権は原著者[Zhou, ChainCatcher]にあります。再掲載に異議がある場合はGate Learnチームまでご連絡ください。関連手続きに従い迅速に対応いたします。

- 免責事項:本記事の見解・意見は著者個人のものであり、投資助言ではありません。

- 本記事の他言語版はGate Learnチームによる翻訳です。Gateが明記されていない限り、翻訳版の複製・配布・盗用を禁止します。

関連記事

ブロックチェーンについて知っておくべきことすべて

ステーブルコインとは何ですか?

流動性ファーミングとは何ですか?

分散型台帳技術(DLT)とは何ですか?