出典:Coindooオリジナルタイトル:銀価格が1日で14%急落、$550 十億を消失 – その理由はオリジナルリンク:https://coindoo.com/silver-crashed-14-in-a-day-wiping-out-550-billion-heres-why/銀価格は日曜日の夜遅くに激しい調整を受け、数分間で約14%急落し、その後安定しました。この突然の下落は数週間の上昇を帳消しにし、一時的に銀は$80s ドルの低値から70ドル台前半まで急落し、トレーダーを驚かせ、市場全体に投機の波を引き起こしました。銀の時価総額は1日で$550 十億ドル減少しました。## 重要なポイント* **銀は薄い夜間取引中に約14%急落しました。*** **この動きはリテール売りではなく、強制的な機関投資家の清算によるものでした。*** **$34 十億ドルのFRBリポ injectionsは、より広範な流動性ストレスを示していました。**執筆時点では、銀は約$72-$73 の範囲で推移しており、セッションの安値からは離れていますが、それでもその日の大きな下落からは回復しています。この動きの速度、タイミング、構造は、これは通常の売りではなく、ほぼ間違いなくリテール主導のものではないことを示唆しています。## なぜタイミングが重要だったのか崩壊は月曜日の東部時間2:00頃に始まりました。これは、世界の貴金属市場で非常に薄い流動性の時間帯として知られています。この時間帯は注文板が浅いため、大きな注文が価格をピーク時よりもはるかに激しく動かすことができます。このタイミングだけでも、リテールトレーダーが責任を負っているという一般的な見方に疑問を投げかけます。リテールの参加は、特に夜間において、先物市場の数十%の取引量を数分で動かすほど集中しません。むしろ、価格の動きは緊急性を示しており、裁量ではなく自動化されたリスク管理システムによるものと考えられます。大規模な機関投資家のポジションの強制清算が引き金になった可能性が高いと指摘されています。オンラインの噂によると、貴金属デリバティブに関連するレバレッジをかけたエンティティが証拠金要件を超えたため、そのプライムブローカーや清算会社が自動的にポジションを清算した模様です。そのプロセスが始まると、銀は市場で積極的に売られ、夜間の流動性を圧倒し、下落の連鎖を引き起こしました。## 機械的な売り、感情ではない銀はニュースやデータ、感情の変化に反応して動いたわけではありません。価格はテクニカルレベルで一時停止せず、徐々に分散していく兆候もありませんでした。代わりに、入札は迅速に一掃され、先物はほぼ垂直に下落しました。このパターンは強制清算と一致します。大規模な機関投資家が証拠金要件を超えた場合、ポジションはトレーダーによって管理されなくなり、自動リスク管理システムに制御が移ります。その唯一の使命は、できるだけ早く支払い能力を回復させることです。そのシナリオでは、実行の質、テクニカル指標、市場への影響についての懸念はありません。システムは担保要件が満たされるまで市場で売り続けます。薄い条件下では、そのプロセスは数秒で利用可能な流動性を圧倒することがあります。## ストレスは銀を超えて拡散銀の崩壊は、資金調達市場のストレスの再浮上と同時に起こりました。夜間、FRBは緊急の夜間リポレートファシリティを通じて$34 十億ドルを銀行システムに注入し、2日前に追加された約$17 十億ドルに加えました。流動性注入は公式には銀と直接関連付けられていませんが、そのタイミングはカウンターパーティリスクへの懸念を高めました。レバレッジポジションから強制的に退出させられた大手参加者がいる場合、清算機関は決済を円滑に続ける必要があります。参加者が義務を果たせない場合、その負担は上位に移り、迅速な流動性供給を余儀なくされます。このダイナミクスは、トレーダーが「相関スパイク」と呼ぶ現象を引き起こすことがあります。これは、売りが元の資産を超えて広がることです。こうした瞬間、市場はファンダメンタルズの再評価ではなく、現金を調達しようとしています。## デリバティブが下落を加速させたオプションのポジションも動きの増幅に寄与した可能性があります。銀価格が崩壊する中、ショートオプションのヘッジを行っていたディーラーは、下落市場に対して先物を売らざるを得ませんでした。この機械的なヘッジ圧力は、急激な下落をフィードバックループに変えることがあり、価格が下がるほど売りが増え、さらに価格を押し下げる結果となります。このため、下落は非常に速く加速しました。これは新しい情報によるものではなく、市場構造がストレス下で自己破壊的に働いた結果です。## 何が変わったのか、何が変わらなかったのか劇的な価格変動にもかかわらず、新たなマクロ経済データ、政策の変化、または供給と需要のショックは銀に関して特にありませんでした。金属の基本的な背景は一夜にして変わりませんでした。変わったのはポジションの取り方です。強制清算はレバレッジをシステムから取り除く傾向があります。弱いまたは過剰に拡大したプレイヤーは排除され、所有権は移り、市場は最終的にバランスを取り戻します。短期的にはボラティリティが続くこともありますが、崩壊の原因となった構造的圧力は、清算フローが尽きると通常は持続しません。## 今後の注目点今後の重要なポイントは、銀が通常の流動性のある取引時間中にどのように振る舞うかです。安定性、スプレッドの縮小、制御された価格動向は、日曜日の動きが一時的な流動性イベントだったという見方を強化します。一方、ピーク時に再び大量の売りが出る場合は、より深刻なシステム全体のストレスを示唆します。現時点では、証拠は、ファンダメンタルズから乖離した高速で機械的な流動性カスケードの可能性を示しており、銀自体への信頼喪失ではないと考えられます。

シルバーは1日で14%急落し、$550 十億ドルを吹き飛ばす – その理由はこれだ

出典:Coindoo オリジナルタイトル:銀価格が1日で14%急落、$550 十億を消失 – その理由は オリジナルリンク:https://coindoo.com/silver-crashed-14-in-a-day-wiping-out-550-billion-heres-why/

銀価格は日曜日の夜遅くに激しい調整を受け、数分間で約14%急落し、その後安定しました。

この突然の下落は数週間の上昇を帳消しにし、一時的に銀は$80s ドルの低値から70ドル台前半まで急落し、トレーダーを驚かせ、市場全体に投機の波を引き起こしました。銀の時価総額は1日で$550 十億ドル減少しました。

重要なポイント

執筆時点では、銀は約$72-$73 の範囲で推移しており、セッションの安値からは離れていますが、それでもその日の大きな下落からは回復しています。この動きの速度、タイミング、構造は、これは通常の売りではなく、ほぼ間違いなくリテール主導のものではないことを示唆しています。

なぜタイミングが重要だったのか

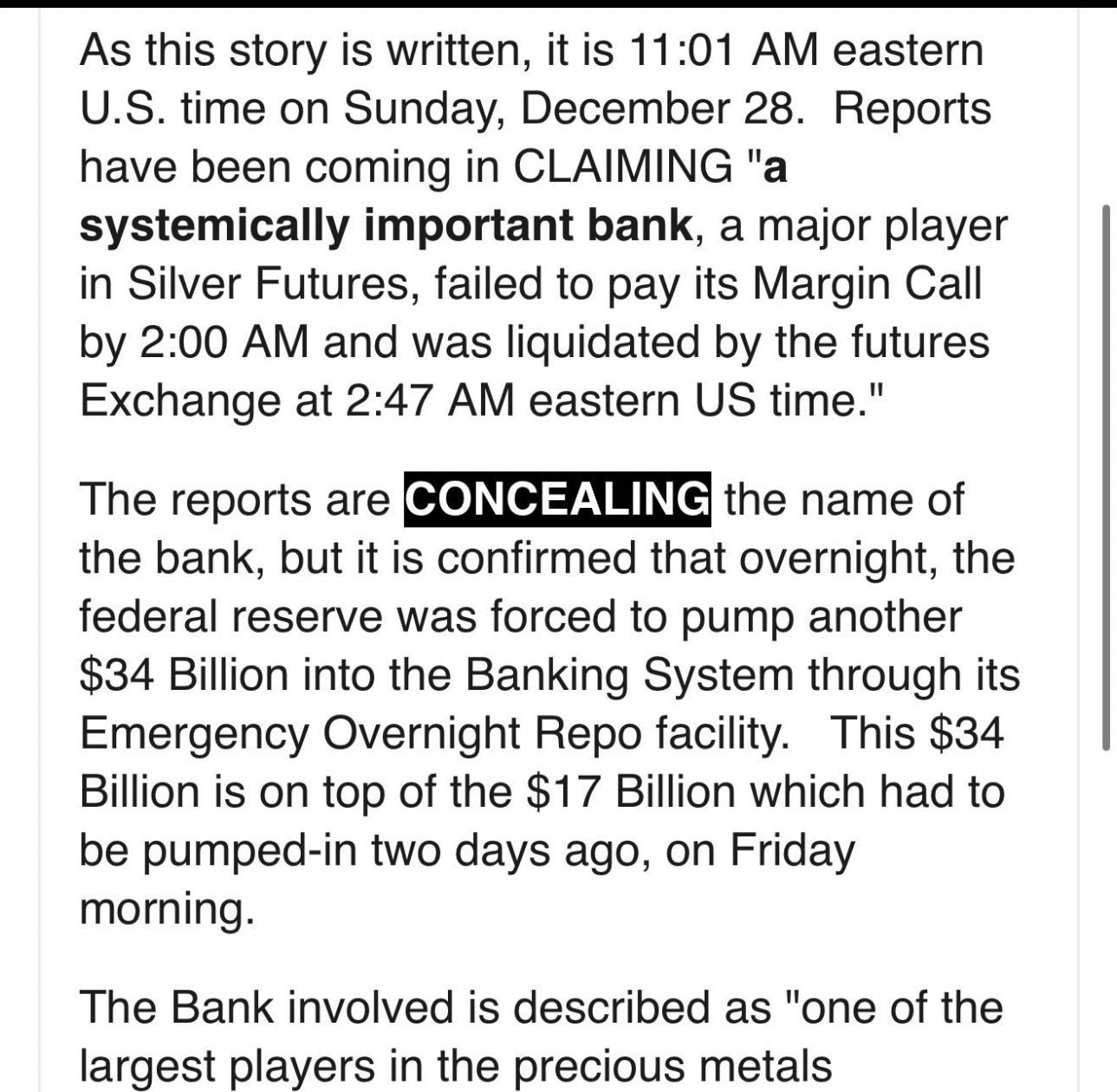

崩壊は月曜日の東部時間2:00頃に始まりました。これは、世界の貴金属市場で非常に薄い流動性の時間帯として知られています。この時間帯は注文板が浅いため、大きな注文が価格をピーク時よりもはるかに激しく動かすことができます。

このタイミングだけでも、リテールトレーダーが責任を負っているという一般的な見方に疑問を投げかけます。リテールの参加は、特に夜間において、先物市場の数十%の取引量を数分で動かすほど集中しません。むしろ、価格の動きは緊急性を示しており、裁量ではなく自動化されたリスク管理システムによるものと考えられます。

大規模な機関投資家のポジションの強制清算が引き金になった可能性が高いと指摘されています。オンラインの噂によると、貴金属デリバティブに関連するレバレッジをかけたエンティティが証拠金要件を超えたため、そのプライムブローカーや清算会社が自動的にポジションを清算した模様です。そのプロセスが始まると、銀は市場で積極的に売られ、夜間の流動性を圧倒し、下落の連鎖を引き起こしました。

機械的な売り、感情ではない

銀はニュースやデータ、感情の変化に反応して動いたわけではありません。価格はテクニカルレベルで一時停止せず、徐々に分散していく兆候もありませんでした。代わりに、入札は迅速に一掃され、先物はほぼ垂直に下落しました。

このパターンは強制清算と一致します。大規模な機関投資家が証拠金要件を超えた場合、ポジションはトレーダーによって管理されなくなり、自動リスク管理システムに制御が移ります。その唯一の使命は、できるだけ早く支払い能力を回復させることです。

そのシナリオでは、実行の質、テクニカル指標、市場への影響についての懸念はありません。システムは担保要件が満たされるまで市場で売り続けます。薄い条件下では、そのプロセスは数秒で利用可能な流動性を圧倒することがあります。

ストレスは銀を超えて拡散

銀の崩壊は、資金調達市場のストレスの再浮上と同時に起こりました。夜間、FRBは緊急の夜間リポレートファシリティを通じて$34 十億ドルを銀行システムに注入し、2日前に追加された約$17 十億ドルに加えました。

流動性注入は公式には銀と直接関連付けられていませんが、そのタイミングはカウンターパーティリスクへの懸念を高めました。レバレッジポジションから強制的に退出させられた大手参加者がいる場合、清算機関は決済を円滑に続ける必要があります。参加者が義務を果たせない場合、その負担は上位に移り、迅速な流動性供給を余儀なくされます。

このダイナミクスは、トレーダーが「相関スパイク」と呼ぶ現象を引き起こすことがあります。これは、売りが元の資産を超えて広がることです。こうした瞬間、市場はファンダメンタルズの再評価ではなく、現金を調達しようとしています。

デリバティブが下落を加速させた

オプションのポジションも動きの増幅に寄与した可能性があります。銀価格が崩壊する中、ショートオプションのヘッジを行っていたディーラーは、下落市場に対して先物を売らざるを得ませんでした。この機械的なヘッジ圧力は、急激な下落をフィードバックループに変えることがあり、価格が下がるほど売りが増え、さらに価格を押し下げる結果となります。

このため、下落は非常に速く加速しました。これは新しい情報によるものではなく、市場構造がストレス下で自己破壊的に働いた結果です。

何が変わったのか、何が変わらなかったのか

劇的な価格変動にもかかわらず、新たなマクロ経済データ、政策の変化、または供給と需要のショックは銀に関して特にありませんでした。金属の基本的な背景は一夜にして変わりませんでした。変わったのはポジションの取り方です。

強制清算はレバレッジをシステムから取り除く傾向があります。弱いまたは過剰に拡大したプレイヤーは排除され、所有権は移り、市場は最終的にバランスを取り戻します。短期的にはボラティリティが続くこともありますが、崩壊の原因となった構造的圧力は、清算フローが尽きると通常は持続しません。

今後の注目点

今後の重要なポイントは、銀が通常の流動性のある取引時間中にどのように振る舞うかです。安定性、スプレッドの縮小、制御された価格動向は、日曜日の動きが一時的な流動性イベントだったという見方を強化します。一方、ピーク時に再び大量の売りが出る場合は、より深刻なシステム全体のストレスを示唆します。

現時点では、証拠は、ファンダメンタルズから乖離した高速で機械的な流動性カスケードの可能性を示しており、銀自体への信頼喪失ではないと考えられます。