A próxima disputa das stablecoins: o confronto dos grandes players na rede de stablecoins

No segundo semestre de 2025, o setor de stablecoins inicia uma nova fase decisiva.

Durante anos, empresas como Tether e Circle dominaram o universo das stablecoins. Sua atuação, porém, estava limitada à emissão dos tokens, enquanto toda a infraestrutura e processamento dependiam de blockchains públicas como Ethereum, Tron e Solana. Mesmo com o volume de emissão em constante alta, os usuários sempre dependeram de sistemas externos para transacionar.

Essa dinâmica começou a evoluir recentemente. A Circle lançou o Arc; a Tether apresentou quase simultaneamente Plasma e Stable; e a Stripe uniu forças com a Paradigm para criar o Tempo. O rápido surgimento dessas três blockchains voltadas para pagamentos e liquidação com stablecoins é um sinal claro: os emissores querem algo além de emitir tokens—they buscam comandar a infraestrutura por trás dessas operações.

Esse movimento sincronizado não é coincidência.

Por que emissores de stablecoins constroem suas próprias blockchains?

Na origem, quase todas as stablecoins dependiam de blockchains públicas como Ethereum, Tron e Solana. Agora, cresce o número de emissores que desenvolvem redes próprias, conquistando controle sobre emissão e liquidação.

O principal fator é a captura de valor. As taxas de transação absorvidas pelas redes são muito superiores ao imaginado.

A Tether movimenta mais de US$1 trilhão mensalmente, mas as tarifas acabam nas mãos das blockchains públicas. No Tron, cada transferência de USDT custa cerca de 13 a 27 TRX, ou algo entre US$3 e US$6 na cotação atual. Dado o grande volume de USDT no Tron, esse montante representa receita gigantesca. Com bilhões de dólares em USDT movimentados diariamente na rede Tron, só as taxas geram centenas de milhões em receita anual para o próprio Tron.

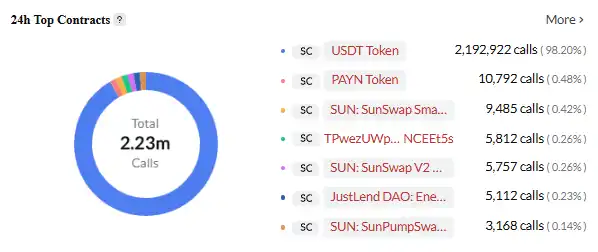

USDT é o smart contract mais ativo da rede TRON. Fonte: Cryptopolitan

A Tether, apesar do lucro extraordinário, obtém seus resultados principalmente de spreads e investimentos—sem relação direta com o volume de transações do USDT. Cada transferência gera receita zero para a empresa; todas as taxas são direcionadas à blockchain.

A Circle enfrenta o mesmo dilema. Transferências de USDC na Ethereum consomem ETH como gas. Considerando as taxas atuais da rede, se o USDC tivesse o mesmo volume do USDT, o Ethereum capturaria bilhões só em taxas todos os anos. Como emissora do USDC, a Circle não recebe nada dessas tarifas.

E quanto maior o volume de transações, maior o montante perdido. O USDT saiu de centenas de bilhões mensais em 2023 para mais de US$1 trilhão, mas a receita da Tether com transferências continua nula.

Essa situação de "ver, mas não tocar" é o principal motivo pelo qual essas empresas agora constroem suas próprias blockchains.

Existem outros elementos relevantes. As limitações técnicas das redes públicas se acumulam: Ethereum tem taxas altas e baixa velocidade, dificultando micropagamentos; Tron é barato, mas tem questões de descentralização e segurança; Solana é rápida, porém instável. Serviços de pagamento requerem confiabilidade e desempenho.

A experiência do usuário também é um desafio. Quem transaciona precisa alternar entre redes, manter várias moedas nativas e gerenciar diferentes carteiras. Transferências cross-chain são mais complexas, caras e sujeitas a riscos. Em termos de compliance, as blockchains públicas contam em demasia com soluções externas para monitoramento de transações e prevenção à lavagem de dinheiro—com eficácia limitada. Diferenciar-se tornou fundamental: a Circle busca liquidação mais veloz e módulos integrados de contratos inteligentes via Arc; a Stripe investe em pagamentos programáveis e automação pelo Tempo.

Com todos esses fatores convergindo—captura de valor, limitações técnicas, experiência do usuário, conformidade e pressão competitiva—desenvolver blockchains proprietárias tornou-se o caminho natural.

Como os principais players reagem

Diante desse cenário, cada empresa optou por tecnologia e estratégia comercial própria.

Stripe Tempo: Plataforma neutra e inovadora

O Tempo, projeto conjunto entre Stripe e Paradigm, é uma blockchain dedicada para pagamentos. Sua principal diferenciação frente às blockchains públicas tradicionais é não possuir token nativo—aceita stablecoins como USDC e USDT diretamente como gas. É uma escolha estratégica e ambiciosa.

Fonte: X

Apesar do design aparentemente simples, os desafios técnicos são profundos. Blockchains tradicionais usam um único token nativo como cobrança de taxas, facilitando o design sistêmico. O Tempo precisa suportar diversas stablecoins, exigindo gestão avançada de tokens e mecanismos de taxa de câmbio no protocolo.

A arquitetura do Tempo prioriza pagamentos: tem consenso otimizado para confirmações em menos de um segundo, custos mínimos e recursos nativos para pagamentos avançados—pagamentos condicionais, agendados, entre múltiplas partes, tudo facilmente programável.

O Tempo já reúne uma forte rede de parceiros em IA (Anthropic, OpenAI), e-commerce (Shopify, Coupang, DoorDash) e finanças (Deutsche Bank, Standard Chartered, Visa, Revolut), entre outros setores críticos, demonstrando que a Stripe visa consolidar o Tempo como infraestrutura transversal para múltiplos mercados.

Circle Arc: Integração vertical e personalização

Em agosto de 2025, a Circle lançou o Arc, blockchain pública especializada para operações financeiras com stablecoins. Diferente da Stripe, o Arc adota estratégia de integração vertical completa.

Fonte: Circle

No Arc, o USDC é o token de gas nativo. Todas as operações exigem USDC para pagamento de taxas, aumentando demanda e utilidade do ativo. Dessa forma, a Circle extrai valor de cada movimentação on-chain, fechando um ciclo financeiro totalmente integrado.

O Arc integra motor spot FX institucional para swaps rápidos entre stablecoins de múltiplas moedas, buscando finalização em menos de um segundo. Funcionalidades que refletem necessidades reais do setor institucional e profundo entendimento de mercado por parte da Circle.

Com blockchain própria, a Circle entrega ao USDC ambiente operacional eficiente e controlado. Mais do que isso, constrói ecossistema financeiro fechado em torno do USDC, retendo valor e clientes.

Estrategia dual-chain Tether: all-in na verticalização

A Tether, maior emissora mundial de stablecoins, lançou Plasma e Stable em 2025, adotando abordagem mais agressiva que as concorrentes.

Fonte: Bankless

Plasma, desenvolvido pela Bitfinex, braço da Tether, é blockchain Layer 1 para operações com stablecoins. O destaque é transferência de USDT sem cobrança de taxas, confrontando o domínio do Tron na circulação de USDT. A venda de tokens do Plasma em julho de 2025 arrecadou US$373 milhões, validando forte demanda de mercado.

O Stable é ainda mais ambicioso. Apresentado como “lar exclusivo” do USDT, utiliza arquitetura dual-chain paralela: uma rede principal para liquidações e o Plasma como rede auxiliar para processar operações de baixo valor e micropagamentos, com liquidação periódica na cadeia principal. Nesse sistema, o USDT serve como meio de transação e token de taxas, dispensando outros ativos e reduzindo custos para usuários.

Buscando flexibilidade, o Stable introduziu três variantes de USDT: modelo padrão para uso cotidiano, USDT0 para pontes cross-chain e gasUSDT para cobrança de taxas. Todos mantêm paridade 1:1 e troca livre, proporcionando experiência fluida e custo zero em diferentes aplicações.

O Stable adota consenso próprio, StableBFT, sobre o motor CometBFT (versão aprimorada do Tendermint), via prova de participação delegada. Separa a propagação das transações e de consenso, mitigando congestionamento em picos de demanda e garantindo estabilidade em pagamentos de grande porte.

Ao unir Plasma e Stable, a Tether supera limitações de taxas e estabilidade das redes convencionais, criando ecossistema fechado para transações, cobranças e integração cross-chain com USDT.

Big Techs no mercado de infraestrutura

O Google também avança no segmento. Com o Google Cloud Unified Ledger (GCUL), mira a camada de infraestrutura para stablecoins. O GCUL é blockchain corporativa para bancos e instituições financeiras emitirem, gerenciarem e transacionarem stablecoins.

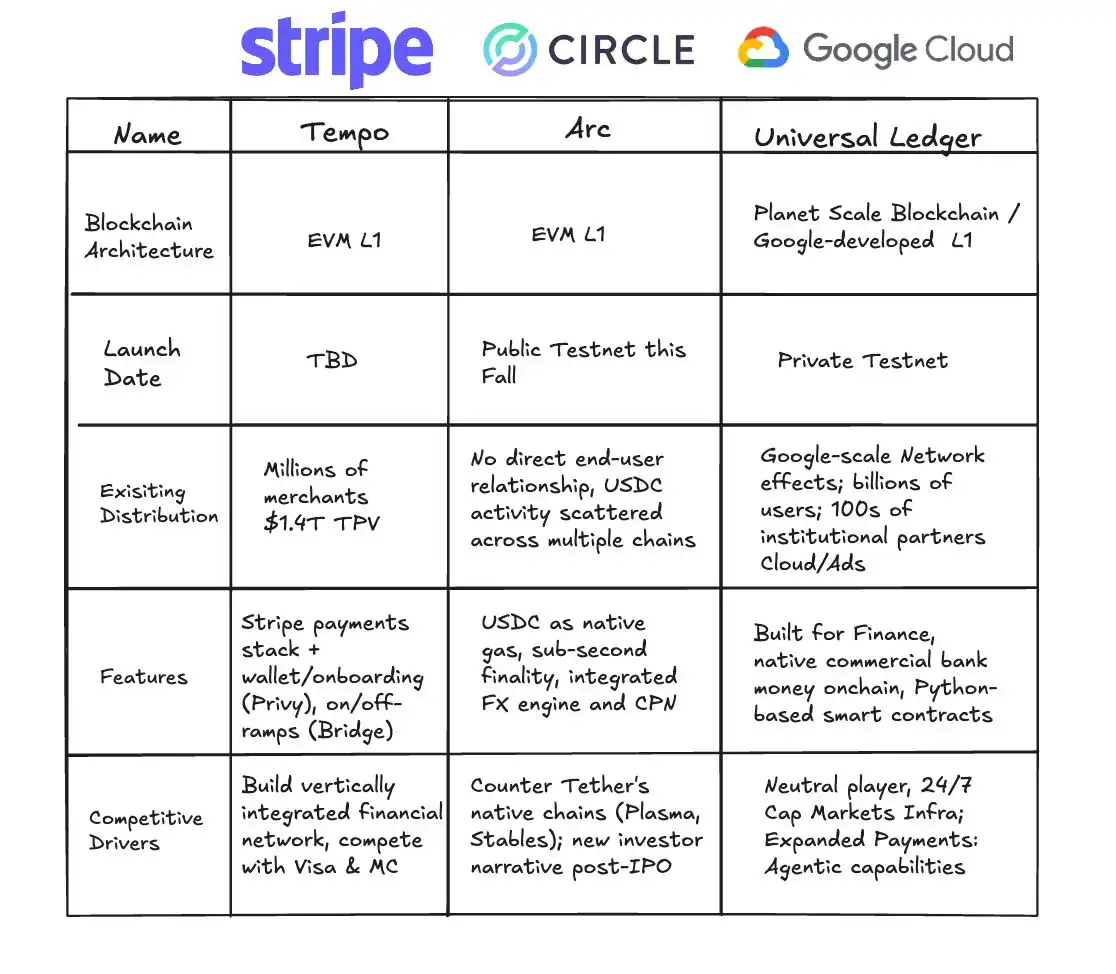

GCUL versus Tempo e Arc. Fonte: Fintech America

O grande trunfo é integração com os serviços Google Cloud já utilizados pelas empresas. Bancos podem lançar stablecoins rapidamente no GCUL sem precisar construir nova infraestrutura. Para clientes Google Cloud, é uma solução de ativos digitais quase integrada.

A postura do Google é contida: não emite stablecoins nem disputa pagamentos, coloca-se como “fabricante de ferramentas”, fornecendo a tecnologia base para todo o mercado. Independentemente do vencedor do mercado de stablecoins, o Google lucra com a expansão do setor.

Essas blockchains dedicadas vão muito além de réplicas das cadeias atuais—avançam em aspectos essenciais. Stablecoins já eliminaram bancos como intermediários e agora libertam-se de blockchains como Ethereum ou Tron, tomando o comando dos trilhos de transação.

Avançam em programabilidade. Stablecoins, na essência, são contratos programáveis. Como diz Patrick Collison, CEO da Stripe, pagamentos programáveis criam novos modelos—como pagamentos de agentes autônomos de IA. Nessas novas redes, desenvolvedores usam primitivas integradas para aplicações avançadas: pagamentos condicionais, agendados, liquidações multipartes.

Liquidações são praticamente instantâneas. Redes públicas como Arc buscam confirmação subsegundos. Para trading de alta frequência, financiamento de cadeia de suprimentos ou microtransações, essa velocidade transforma o mercado.

Essas redes foram criadas para interoperabilidade: pontes cross-chain e trocas atômicas são recursos nativos, não adicionais. Stablecoins circulam livremente entre redes, como acontece entre bancos em escala global.

Primeiro ano das blockchains públicas de stablecoin

A criação de blockchains próprias para stablecoins está redefinindo a cadeia de valor. Em pagamentos tradicionais, bancos, bandeiras e clearing dividiam lucros; agora, novos players capturam esses fluxos.

Circle e Tether, ao emitirem stablecoins, formaram pools imensos de capital sem juros, aplicados em títulos do Tesouro dos EUA e obtendo bilhões em interesse anual. No 2º trimestre de 2024, a Tether registrou lucro de US$4,9 bilhões—quase todo oriundo de senhoriagem.

Com blockchains proprietárias, a captura de valor se multiplica. As taxas são só o começo. Serviços de valor agregado são o grande diferencial: o Tempo entrega soluções sob medida para empresas; o Arc oferece compliance e liquidação cambial institucional. Serviços premium valem muito mais que transações individuais.

A camada de aplicações traz potencial ainda maior. Pagamentos programáveis viabilizam novos modelos: folha de pagamento automatizada, desembolsos condicionados, financiamento de cadeia de suprimentos—criando eficiência e valor inédito.

Para bancos tradicionais, stablecoins desafiam o modelo estabelecido. Intermediação de pagamentos é fonte importante de receita bancária, que pode perder relevância conforme as stablecoins avançam. O impacto imediato tende a ser limitado, mas no médio e longo prazo, os bancos terão de se reinventar.

Essa redistribuição de valor vai além do negócio—tem peso geopolítico. O avanço global das stablecoins em dólar reforça a hegemonia da moeda no universo digital. Países já buscam responder, e os grandes embates acontecerão entre blockchains, corporações, sistemas nacionais e moedas.

O fenômeno das stablecoins não se resume a inovação tecnológica ou um novo modelo de negócios—é a maior transformação da infraestrutura financeira global desde a contabilidade moderna e os bancos atuais.

Na visão macro, stablecoins podem provocar o mais completo redesenho da infraestrutura financeira desde a invenção das partidas dobradas e da banca moderna.

Cada reforma fundamental acelerou os negócios: letras de câmbio venezianas viabilizaram o comércio entre cidades; a rede Rothschild impulsionou fluxos globais de capital; sistemas como Visa e SWIFT tornaram pagamentos quase instantâneos.

Essas revoluções reduziram custos, ampliaram mercados e geraram crescimento. Stablecoins são o capítulo mais atual dessa evolução.

O impacto será sentido em múltiplos níveis por muitos anos.

A inclusão financeira será amplificada: qualquer pessoa com celular pode acessar redes globais sem depender de bancos. Liquidações internacionais serão quase instantâneas, acelerando capital em cadeias de suprimentos e comércio.

A transformação mais impactante será a ascensão dos modelos de negócio nativo digitais. Pagamentos passarão de simples transferências para blocos programáveis e modulares—elevando a inovação financeira.

Em 2025, com o lançamento sucessivo das blockchains públicas de stablecoins, elas avançam para além do universo cripto, ganhando protagonismo nas finanças e no comércio mundial. Estamos na encruzilhada que marca o nascimento de uma rede de pagamentos global mais eficiente e aberta.

Aviso:

- Este artigo foi republicado de [BlockBeats], com copyright do autor original [BlockBeats]. Para dúvidas sobre esta republicação, entre em contato com a equipe Gate Learn para resolução rápida.

- Disclaimer: As opiniões publicadas são exclusivamente do autor e não representam conselho de investimento.

- As versões em outros idiomas foram traduzidas pela Equipe Gate Learn. Salvo quando Gate for citado de modo explícito, é vedada a reprodução, cópia ou uso não autorizado do conteúdo traduzido.

Artigos Relacionados

Explicação detalhada de Yala: Construindo um Agregador de Rendimento DeFi Modular com a Stablecoin $YU como um Meio

O que é Stablecoin?

O que é USDT0

USDC e o Futuro do Dólar

Nova Stablecoin USDT0 da Tether: Como ela difere do USDT?