# 全球金融市场迎来重要转折点2025年7月,国际金融市场迎来关键转折。美国前总统试图对美联储施压以降低利率,缓解政府债务压力,但美联储主席坚持独立性,维持利率不变。市场对9月降息的预期从60%下降至47%。与此同时,关税争端进入新阶段,虽然博弈尚未完全结束,但市场反应已趋于平静。在这个新时代,降息、人工智能和加密资产的机构化成为三大主要趋势。当前美国经济状况犹如走钢丝。一方面,消费信心疲软——7月消费者信心指数虽小幅上升至97.2,但低于市场预期,反映消费者态度谨慎,特别是对就业市场信心不足。另一方面,通胀压力持续——6月CPI同比上涨2.7%,环比上涨0.3%,消费者对物价上涨的担忧加剧,为未来通胀走势增添不确定性。面对复杂经济形势,美联储压力与日俱增。然而,在7月31日的议息会议上,美联储仍维持利率不变,这是今年以来第五次保持基准利率在4.25%-4.5%区间。这一决策引发了前总统的强烈不满,他罕见地亲赴美联储总部施压,要求将利率降至1%,并试图以美联储大楼翻修超支等问题作为政治筹码。值得注意的是,这次会议出现了自1993年以来首次情况:两位由前总统任命的理事投票支持立即降息25个基点,反映美联储内部决策分歧公开化。面对压力,美联储主席坚持立场,强调货币政策只依据数据而非"喊话"。他表示,当前通胀水平仍高于美联储目标,需要保持适度限制性政策立场。这一坚定态度直接影响了市场预期。目前市场关注9月议息会议,降息25个基点的预期一度升至65%-90%之间。部分机构预测美联储将在9、10、12月连续降息,累计降息2-3次。然而,美联储主席及多数官员对9月降息持谨慎态度,强调需要观察更多经济数据,尤其是就业和通胀动态,尚未明确作出降息决定。主席的发言曾一度使9月降息预期降至约40%。实际上,美联储一直努力维护政策独立性,但政治干预阴影挥之不去。前总统近期因不满最新就业数据,下令解雇劳工统计局局长,加剧了市场对美国经济政策不确定性的担忧。曾经被视为"市场炸药包"的关税政策正在退居次席。7月,美国与主要经济体均释放关税缓和信号,特别是月底美欧达成新贸易协议,虽然美国对大多数欧盟商品仍征收15%关税,但低于原威胁税率,降低了短期不确定性,推动标普500和纳指创历史新高。展望未来,虽然局部关税摩擦可能偶尔出现,但市场普遍认为,整体关税水平会被控制在不危及经济的安全范围内。这种"最坏预期缓和"的趋势,成为美股和加密货币再创新高的重要心理基础,也意味着全球资本将对风险与机遇进行新一轮评估。在新机遇中,人工智能的商业化突破成为市场新叙事的主角。最新财报季显示,科技巨头业绩普遍超出预期,尤其是某社交媒体公司和某软件公司表现突出。前者得益于AI技术对广告业务的深度赋能,股价大幅上涨,市值接近2万亿美元;后者凭借云服务的强劲增长,成为第二家正式跻身"4万亿美元俱乐部"的公司。曾经主导市场的关税议题正在退居次席,表明投资者对这类政策风险的敏感度正在降低,AI创新带来的盈利预期正成为驱动市场、特别是科技板块的核心动力。更值得关注的是,这些科技领军企业正以空前力度加码AI投资。某社交媒体公司宣布将2025年资本支出计划上调至720亿美元,某软件公司更是规划到2026年投入1200亿美元用于AI基础设施建设。如此庞大的投资规模不仅彰显了企业对AI前景的坚定信心,也预示着AI商业化进程可能比市场预期更为迅猛。当前市场正在转变:过去几年贸易摩擦的主导格局逐渐退潮,以AI为代表的新技术赛道开始吸引更多关注,从而进一步改变市场的资金配置格局。在这轮科技投资热潮中,数字资产正成为企业资产负债表的新选项,越来越多的上市公司开始将比特币等加密货币纳入企业储备资产。率先"吃螃蟹"的企业往往具有两个特点:一是普遍关注全球货币政策的转折和潜在通胀压力,视加密货币特别是比特币的稀缺性和去中心化特性为对冲通胀和系统性风险的有效工具;二是它们本身所在的科技行业,对新资产类别具有天然亲和力。在全球货币政策面临转折的背景下,加密货币的稀缺性特征使其自然成为这类企业对冲通胀的潜在工具。与过去几年依赖散户情绪推动的市场行情截然不同,2024年初比特币现货ETF的获批,包括11家机构获得监管机构入场许可,已从根本上重塑了加密市场的资金结构与运行逻辑。到2025年7月,这种变革更显深刻。整个7月,比特币价格从月初开启凌厉涨势,上旬接连突破关键阻力位,相较于年初,整体呈现震荡上行态势,累计涨幅已超过20%。资金流入层面同样呈现爆发式增长,机构投资者借ETF大量建仓。截至2025年7月,美国比特币ETF的总规模约在1100亿美元左右,且市场规模保持快速增长态势。其中,某资产管理巨头旗下的比特币信托ETF占市场份额近48%,持有比特币超过54万个,市值约为515亿美元。机构投资者不再仅视比特币为高风险投机资产,而是将其纳入长期资产配置框架,开启了企业级持仓竞赛,推动市场形成更复杂的"币股联动"机制:企业比特币持有量的绝对王者在7月不惧高位,继续追加现货比特币仓位,在最新披露的8-K表格文件中表示,公司在7月末一周内购买了价值24.6亿美元的比特币;某日本上市公司也效仿,通过系列收购将比特币作为核心战略资产,比特币储备已增至4206枚,跻身上市公司比特币持仓量全球前十,该公司还计划在2026年底前累计购入2.1万枚比特币。值得注意的是,企业也不再简单"买入持有"比特币,而是开发出混合股权/债权/衍生品的储备结构,例如某日本公司就是通过发行零息债券、授予股票增值权(SARs)、到期以行权资金赎回债券,实现零成本融资囤币,市场也正在对这类企业的金融工程能力赋予溢价。监管方面,美国监管机构发布加密货币ETP通用上市标准,允许拥有6个月以上期货交易历史的资产申请ETF,首批非比特币加密货币ETF预计2025年9-10月获批;稳定币相关法案即将通过,《美国数字资产市场明确法案》也开始在参议院走流程,为机构参与扫除法律模糊性。香港于8月1日《稳定币条例》生效,要求1:1储备、2500万港元资本门槛、透明审计,某中资企业加速布局。显然,此轮监管协同的重点,就是为传统资金入场扫清规则障碍,并提升传统资金入场效率。2025年第三季度的加密市场已不止是由ETF资金的单向驱动,稳稳站在了"机构主导+金融工程+监管合规"的新起点上。靠情绪裹挟的价格投机时代正悄然远去,一个更成熟、更具成长韧性的市场生态,正在规则与创新的共振中展开。总体而言,尽管降息节奏和AI商业化进程的预期变化,未来仍会引发阶段性市场波动,但系统性风险已显著降低,新的数字经济周期正在加速形成,加密资产与传统金融体系的深度融合已不可逆转。

全球金融新格局:降息预期、AI投资和加密资产机构化成主导

全球金融市场迎来重要转折点

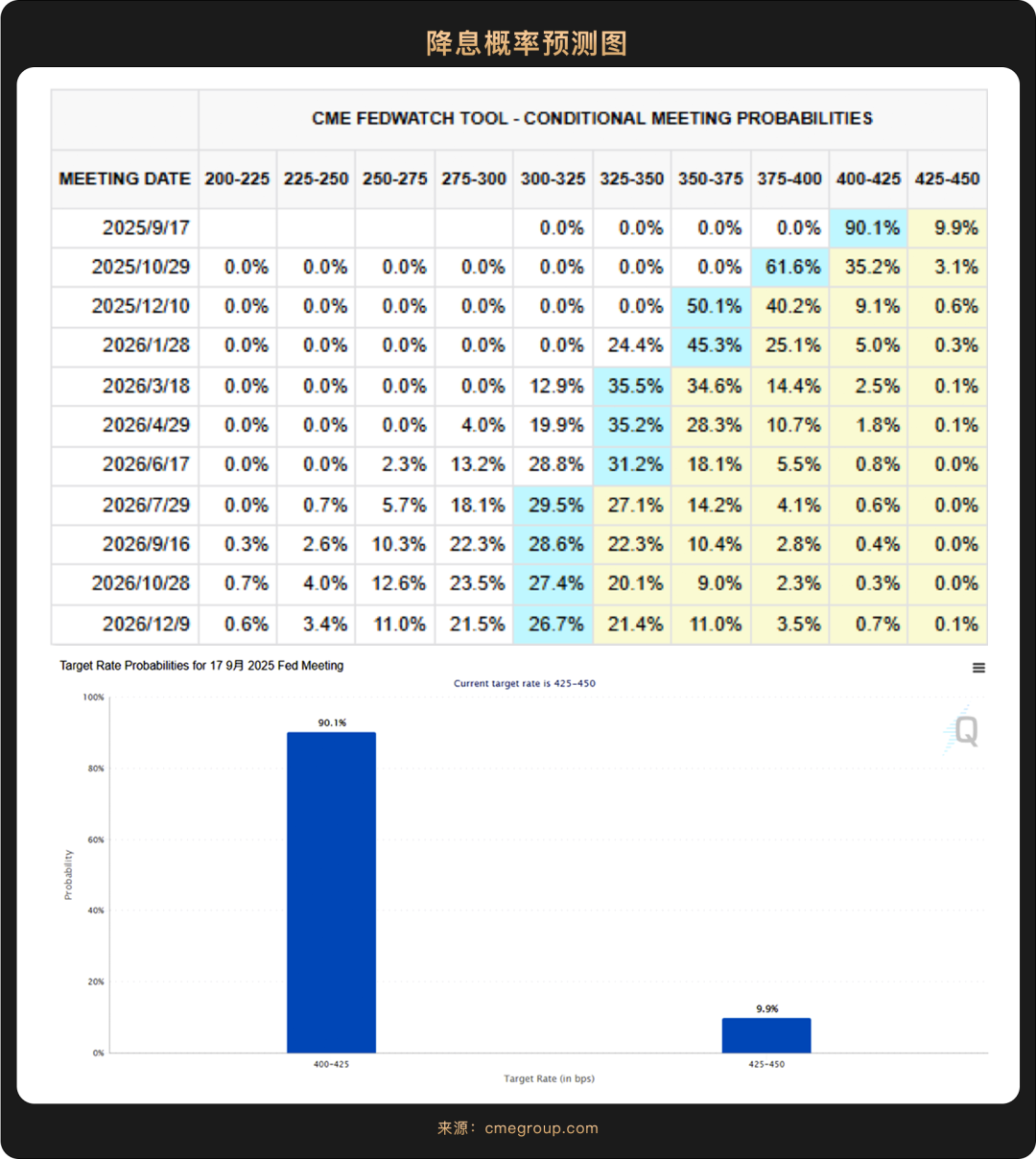

2025年7月,国际金融市场迎来关键转折。美国前总统试图对美联储施压以降低利率,缓解政府债务压力,但美联储主席坚持独立性,维持利率不变。市场对9月降息的预期从60%下降至47%。与此同时,关税争端进入新阶段,虽然博弈尚未完全结束,但市场反应已趋于平静。在这个新时代,降息、人工智能和加密资产的机构化成为三大主要趋势。

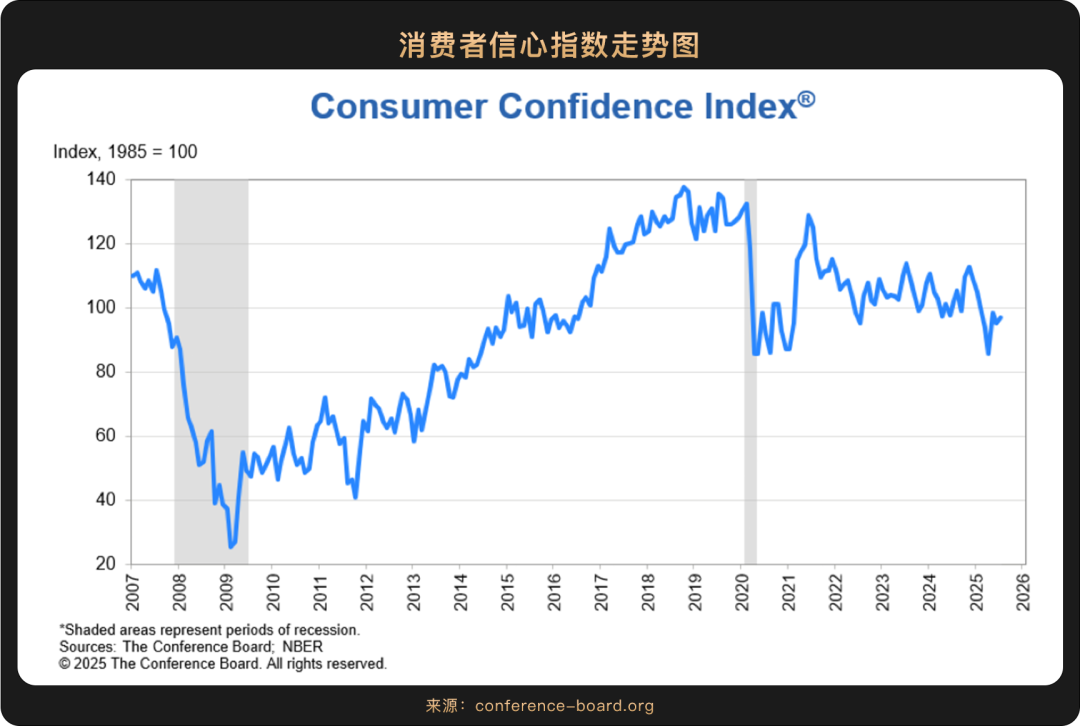

当前美国经济状况犹如走钢丝。一方面,消费信心疲软——7月消费者信心指数虽小幅上升至97.2,但低于市场预期,反映消费者态度谨慎,特别是对就业市场信心不足。另一方面,通胀压力持续——6月CPI同比上涨2.7%,环比上涨0.3%,消费者对物价上涨的担忧加剧,为未来通胀走势增添不确定性。

面对复杂经济形势,美联储压力与日俱增。然而,在7月31日的议息会议上,美联储仍维持利率不变,这是今年以来第五次保持基准利率在4.25%-4.5%区间。这一决策引发了前总统的强烈不满,他罕见地亲赴美联储总部施压,要求将利率降至1%,并试图以美联储大楼翻修超支等问题作为政治筹码。值得注意的是,这次会议出现了自1993年以来首次情况:两位由前总统任命的理事投票支持立即降息25个基点,反映美联储内部决策分歧公开化。

面对压力,美联储主席坚持立场,强调货币政策只依据数据而非"喊话"。他表示,当前通胀水平仍高于美联储目标,需要保持适度限制性政策立场。这一坚定态度直接影响了市场预期。

目前市场关注9月议息会议,降息25个基点的预期一度升至65%-90%之间。部分机构预测美联储将在9、10、12月连续降息,累计降息2-3次。然而,美联储主席及多数官员对9月降息持谨慎态度,强调需要观察更多经济数据,尤其是就业和通胀动态,尚未明确作出降息决定。主席的发言曾一度使9月降息预期降至约40%。

实际上,美联储一直努力维护政策独立性,但政治干预阴影挥之不去。前总统近期因不满最新就业数据,下令解雇劳工统计局局长,加剧了市场对美国经济政策不确定性的担忧。

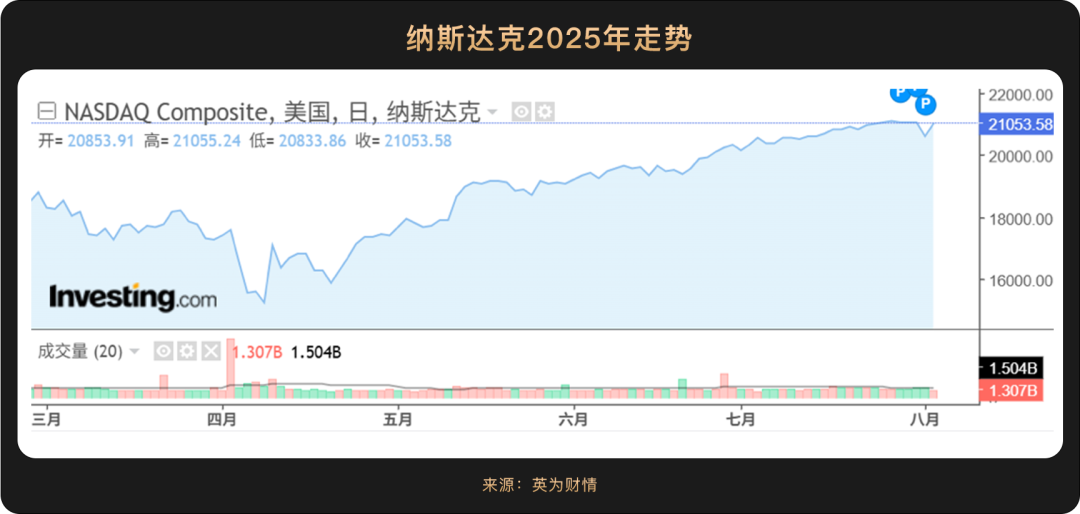

曾经被视为"市场炸药包"的关税政策正在退居次席。7月,美国与主要经济体均释放关税缓和信号,特别是月底美欧达成新贸易协议,虽然美国对大多数欧盟商品仍征收15%关税,但低于原威胁税率,降低了短期不确定性,推动标普500和纳指创历史新高。展望未来,虽然局部关税摩擦可能偶尔出现,但市场普遍认为,整体关税水平会被控制在不危及经济的安全范围内。

这种"最坏预期缓和"的趋势,成为美股和加密货币再创新高的重要心理基础,也意味着全球资本将对风险与机遇进行新一轮评估。

在新机遇中,人工智能的商业化突破成为市场新叙事的主角。最新财报季显示,科技巨头业绩普遍超出预期,尤其是某社交媒体公司和某软件公司表现突出。前者得益于AI技术对广告业务的深度赋能,股价大幅上涨,市值接近2万亿美元;后者凭借云服务的强劲增长,成为第二家正式跻身"4万亿美元俱乐部"的公司。曾经主导市场的关税议题正在退居次席,表明投资者对这类政策风险的敏感度正在降低,AI创新带来的盈利预期正成为驱动市场、特别是科技板块的核心动力。

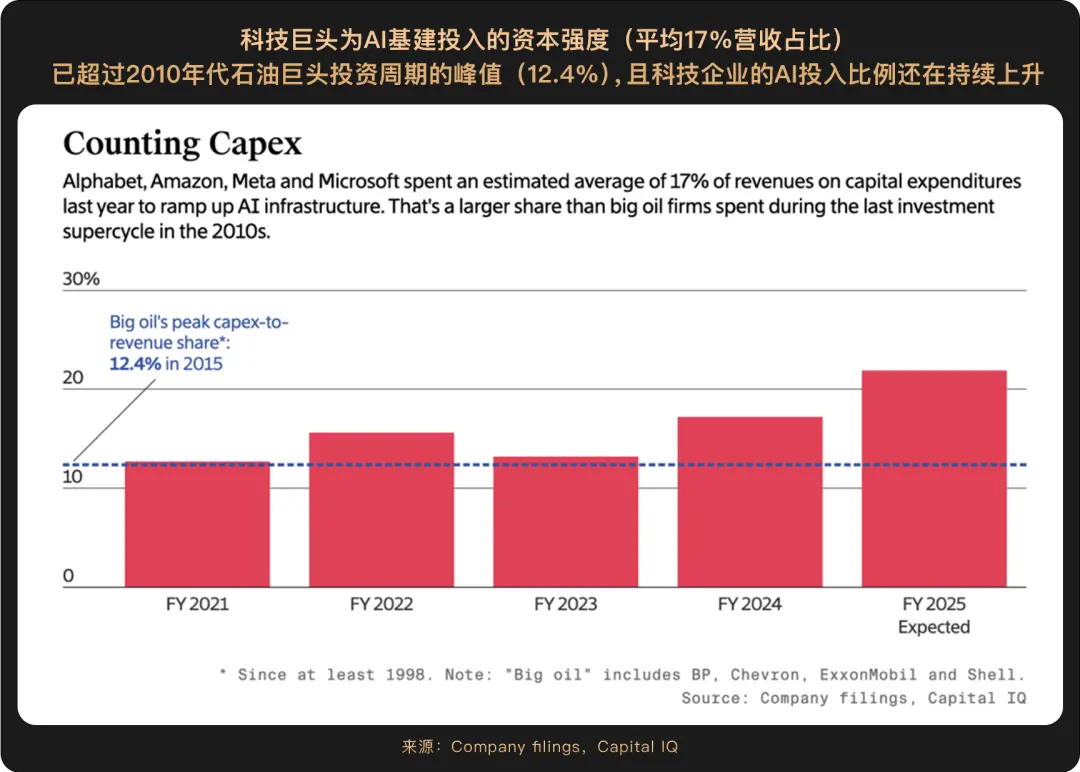

更值得关注的是,这些科技领军企业正以空前力度加码AI投资。某社交媒体公司宣布将2025年资本支出计划上调至720亿美元,某软件公司更是规划到2026年投入1200亿美元用于AI基础设施建设。如此庞大的投资规模不仅彰显了企业对AI前景的坚定信心,也预示着AI商业化进程可能比市场预期更为迅猛。

当前市场正在转变:过去几年贸易摩擦的主导格局逐渐退潮,以AI为代表的新技术赛道开始吸引更多关注,从而进一步改变市场的资金配置格局。

在这轮科技投资热潮中,数字资产正成为企业资产负债表的新选项,越来越多的上市公司开始将比特币等加密货币纳入企业储备资产。率先"吃螃蟹"的企业往往具有两个特点:一是普遍关注全球货币政策的转折和潜在通胀压力,视加密货币特别是比特币的稀缺性和去中心化特性为对冲通胀和系统性风险的有效工具;二是它们本身所在的科技行业,对新资产类别具有天然亲和力。在全球货币政策面临转折的背景下,加密货币的稀缺性特征使其自然成为这类企业对冲通胀的潜在工具。

与过去几年依赖散户情绪推动的市场行情截然不同,2024年初比特币现货ETF的获批,包括11家机构获得监管机构入场许可,已从根本上重塑了加密市场的资金结构与运行逻辑。到2025年7月,这种变革更显深刻。

整个7月,比特币价格从月初开启凌厉涨势,上旬接连突破关键阻力位,相较于年初,整体呈现震荡上行态势,累计涨幅已超过20%。资金流入层面同样呈现爆发式增长,机构投资者借ETF大量建仓。截至2025年7月,美国比特币ETF的总规模约在1100亿美元左右,且市场规模保持快速增长态势。其中,某资产管理巨头旗下的比特币信托ETF占市场份额近48%,持有比特币超过54万个,市值约为515亿美元。

机构投资者不再仅视比特币为高风险投机资产,而是将其纳入长期资产配置框架,开启了企业级持仓竞赛,推动市场形成更复杂的"币股联动"机制:企业比特币持有量的绝对王者在7月不惧高位,继续追加现货比特币仓位,在最新披露的8-K表格文件中表示,公司在7月末一周内购买了价值24.6亿美元的比特币;某日本上市公司也效仿,通过系列收购将比特币作为核心战略资产,比特币储备已增至4206枚,跻身上市公司比特币持仓量全球前十,该公司还计划在2026年底前累计购入2.1万枚比特币。

值得注意的是,企业也不再简单"买入持有"比特币,而是开发出混合股权/债权/衍生品的储备结构,例如某日本公司就是通过发行零息债券、授予股票增值权(SARs)、到期以行权资金赎回债券,实现零成本融资囤币,市场也正在对这类企业的金融工程能力赋予溢价。

监管方面,美国监管机构发布加密货币ETP通用上市标准,允许拥有6个月以上期货交易历史的资产申请ETF,首批非比特币加密货币ETF预计2025年9-10月获批;稳定币相关法案即将通过,《美国数字资产市场明确法案》也开始在参议院走流程,为机构参与扫除法律模糊性。香港于8月1日《稳定币条例》生效,要求1:1储备、2500万港元资本门槛、透明审计,某中资企业加速布局。显然,此轮监管协同的重点,就是为传统资金入场扫清规则障碍,并提升传统资金入场效率。

2025年第三季度的加密市场已不止是由ETF资金的单向驱动,稳稳站在了"机构主导+金融工程+监管合规"的新起点上。靠情绪裹挟的价格投机时代正悄然远去,一个更成熟、更具成长韧性的市场生态,正在规则与创新的共振中展开。

总体而言,尽管降息节奏和AI商业化进程的预期变化,未来仍会引发阶段性市场波动,但系统性风险已显著降低,新的数字经济周期正在加速形成,加密资产与传统金融体系的深度融合已不可逆转。