Prévisions 2026 de Bitwise pour le marché crypto : vers la fin du cycle quadriennal

La fin du cycle historique de quatre ans du Bitcoin

Le cycle quadriennal du Bitcoin a longtemps servi de repère central pour les investisseurs et les traders en cryptomonnaies cherchant à comprendre l’évolution des prix de cet actif numérique. Ce schéma cyclique, dicté historiquement par les événements de halving du protocole survenant tous les quatre ans, a rythmé les marchés depuis plus d’une décennie. Toutefois, les forces fondamentales soutenant ce comportement cyclique s’affaiblissent de façon manifeste. Matt Hougan, CIO de Bitwise, présente une thèse structurée : l’ère du cycle prévisible de quatre ans du Bitcoin s’achève, et 2026 marque une rupture majeure dans l’évolution du marché des cryptomonnaies. Le mécanisme du halving, autrefois moteur principal de la dynamique des prix, agit désormais dans un environnement de marché profondément transformé dans lequel l’afflux de capitaux institutionnels et les développements réglementaires jouent un rôle de plus en plus déterminant sur les mouvements de prix du Bitcoin.

Le cycle traditionnel du halving du Bitcoin reposait sur un principe simple : environ tous les quatre ans, la récompense de bloc attribuée aux mineurs était réduite de moitié, générant une rareté artificielle qui, historiquement, déclenchait de puissants rallyes haussiers. Cette contrainte sur l’offre, couplée au positionnement prévisible des investisseurs particuliers et professionnels avant ces événements, engendrait des schémas typiques : marchés baissiers immédiatement après le halving, phases d’accumulation lors des deuxième et troisième années, puis envolées haussières la quatrième année à l’approche du halving suivant. Or, ce modèle mécaniste ne prend pas en compte la transformation structurelle des marchés du Bitcoin observée ces dix-huit derniers mois. L’arrivée des ETF Bitcoin au comptant, conjuguée à un déploiement soutenu de capitaux institutionnels, a profondément modifié la dynamique offre-demande qui rendait le cycle du halving si influent. Les flux vers les ETF garantissent une liquidité continue, indépendamment du calendrier des halving, tandis que les gestionnaires d’actifs professionnels ajustent leurs allocations Bitcoin en fonction du contexte macroéconomique plutôt que selon un cycle de quatre ans prédéfini. L’analyse de Bitwise démontre que les moteurs traditionnels du cycle de quatre ans du Bitcoin — caractérisés par une forte volatilité de type « boom and bust » — se sont nettement atténués, préparant 2026 à suivre une trajectoire sensiblement différente de celle suggérée par les schémas historiques.

Capitaux institutionnels et flux ETF : les moteurs du rallye de 2026

Le marché des cryptomonnaies a franchi une étape décisive avec l’approbation puis le lancement des ETF Bitcoin au comptant dans les principales places financières mondiales. Ces instruments ont démocratisé l’accès institutionnel au Bitcoin en supprimant la complexité de la conservation et en apportant la clarté réglementaire attendue par les gestionnaires d’actifs professionnels. Les flux de capitaux vers les ETF Bitcoin ne représentent pas une simple adoption progressive, mais une refonte fondamentale de l’allocation des grandes institutions financières aux actifs numériques. Gate, avec d’autres plateformes de référence, a accompagné ce mouvement institutionnel en mettant à disposition l’infrastructure, la profondeur de liquidité et les dispositifs de conformité réglementaire que réclament les investisseurs professionnels lors du déploiement de capitaux importants sur les actifs numériques.

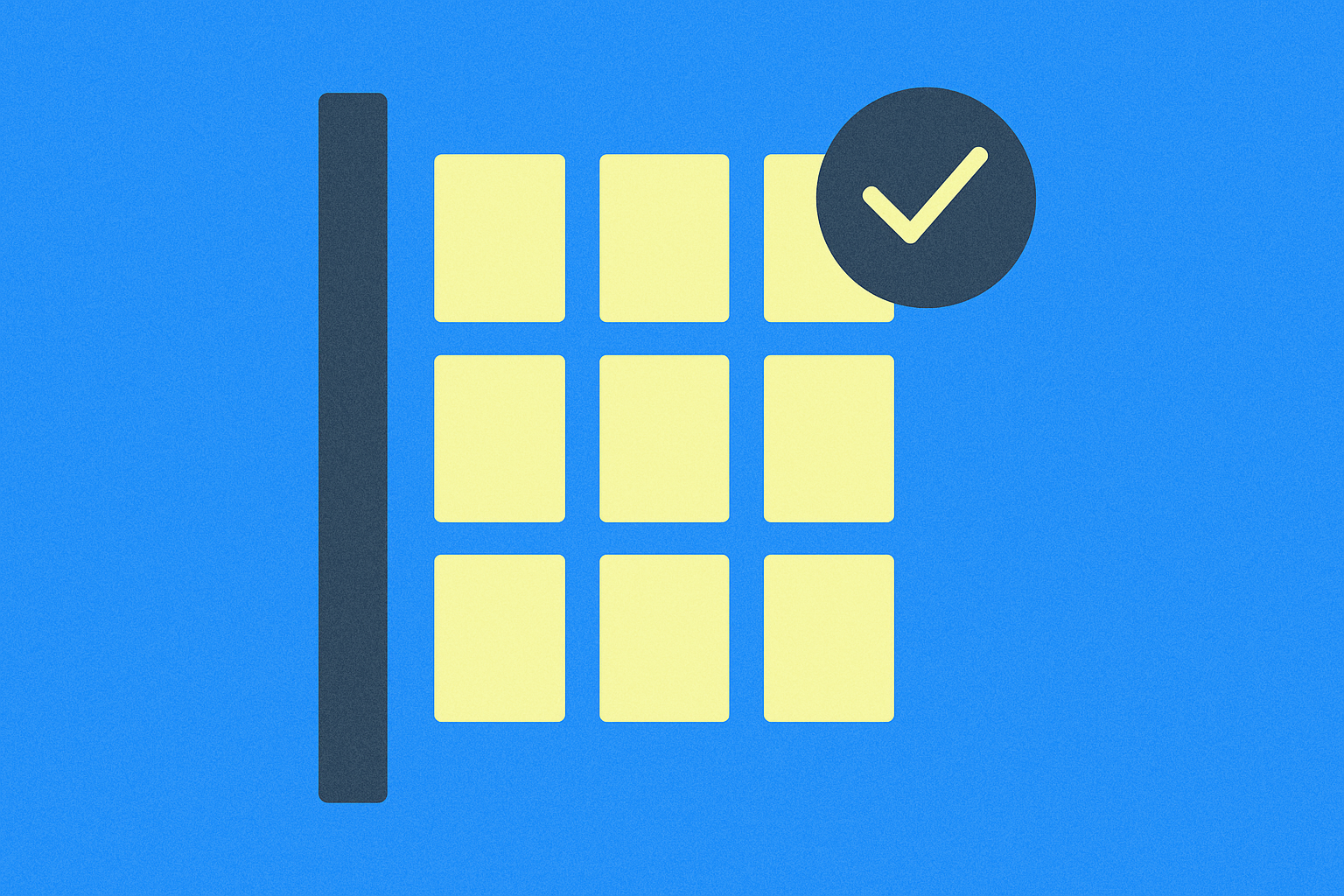

| Facteur | Impact historique | Impact 2026 actuel |

|---|---|---|

| Halving | Moteur principal des prix | Considération secondaire |

| Flux vers les ETF | Minimes/Inexistants | Source de capitaux dominante |

| Allocation institutionnelle | Négligeable | Poids significatifs dans les portefeuilles |

| Sécurité réglementaire | Absente | En voie de consolidation |

| Liquidité du marché | Concentrée/Illiquide | Profonde et dispersée |

Ces flux institutionnels répondent à une logique distincte de celle des particuliers : les gestionnaires de capitaux professionnels intègrent le Bitcoin dans une démarche de diversification de portefeuille, de couverture contre l’inflation et de gestion des risques géopolitiques, plutôt que dans une optique spéculative de cycles. Lorsque des fonds de pension, fonds souverains ou compagnies d’assurance allouent ne serait-ce qu’une faible part de leurs actifs au Bitcoin, le volume de capitaux concernés dépasse largement les cycles précédents dominés par la clientèle retail. Les produits ETF permettent précisément à ces acteurs de déployer efficacement des capitaux pendant les horaires de trading, sans contrainte de conservation directe ou d’utilisation de plateformes décentralisées. Le flux institutionnel continu via les ETF crée un socle structurel de demande indépendant du calendrier des halving, modifiant en profondeur le mécanisme de formation des prix du Bitcoin et réduisant la volatilité extrême qui caractérisait les cycles quadriennaux antérieurs.

L’analyse du cycle de halving pour 2026 montre que l’infrastructure ETF a supplanté le halving comme principal moteur de l’évolution des prix du Bitcoin. Les capitaux institutionnels continuent d’affluer vers les actifs numériques à des moments où les schémas historiques prévoyaient stagnation ou repli. Cela marque une rupture nette avec les anciens régimes de marché, dominés par le retail autour des halving. Les initiatives stratégiques de Grayscale et la gestion d’actifs de Bitwise illustrent la sophistication des stratégies institutionnelles, désormais déconnectées du trading cyclique. La présence de capitaux institutionnels significatifs améliore la microstructure du marché — spreads plus serrés, profondeur accrue du carnet d’ordres, moindre glissement sur les ordres importants — et renforce l’attractivité pour d’autres investisseurs institutionnels. À mesure que l’allocation institutionnelle au Bitcoin se développe, la pertinence du cycle de halving traditionnel s’amenuise, faisant de 2026 un tournant où de nouvelles dynamiques de marché s’imposent face aux anciens schémas.

Clarté réglementaire : accélérateur de l’adoption de masse et de l’intégration patrimoniale

L’évolution réglementaire a levé des obstacles majeurs qui freinaient jusque-là l’adoption institutionnelle du Bitcoin. Dans les économies développées, les gouvernements et les régulateurs financiers sont passés d’une hostilité frontale à des cadres mesurés, apportant aux investisseurs institutionnels la sécurité juridique nécessaire à des arbitrages d’allocation de capitaux conséquents. Ce tournant réglementaire met fin à l’incertitude existentielle qui pesait sur les marchés haussiers du Bitcoin, où des mesures soudaines pouvaient déclencher des ventes massives. L’instauration de normes de conservation, de structures de fonds et de protocoles de conformité pour les investissements en cryptomonnaies a fait du Bitcoin une classe d’actifs légitime, accessible via des intermédiaires régulés.

L’intégration patrimoniale de masse constitue l’évolution structurelle la plus profonde sur la trajectoire du Bitcoin. Family offices, fondations et véhicules d’investissement de plusieurs milliards de dollars incluent désormais la cryptomonnaie dans leur allocation stratégique, sans la limiter à la spéculation périphérique. Cette intégration s’effectue non par la spéculation retail, mais par des décisions institutionnelles d’allouer des parts significatives — souvent entre un et cinq pour cent — aux portefeuilles crypto. À ces niveaux, même une faible allocation induit des volumes absolus exceptionnels. La clarté réglementaire qui permet cette intégration trouve sa source dans la maturité des marchés, l’existence de solutions de conservation robustes et la reconnaissance institutionnelle du caractère pérenne des cryptomonnaies dans la finance moderne. Plusieurs juridictions ont adopté des cadres réglementaires complets sur les actifs numériques, supprimant l’incertitude binaire qui pesait naguère sur la valorisation du Bitcoin.

L’adoption de masse passe par des dispositifs institutionnels plus sophistiqués et accessibles aux professionnels de la gestion de patrimoine, même sans expertise crypto spécifique. La clarté réglementaire a dissipé les craintes de réputation ou d’exposition juridique des conseillers en recommandant le Bitcoin. Les risques de responsabilité professionnelle ont nettement diminué depuis que les régulateurs ont officiellement validé l’intégration des crypto-actifs dans les portefeuilles institutionnels. Cette légitimité accélère l’intégration patrimoniale à l’échelle mondiale, notamment auprès d’investisseurs sophistiqués gérant des fortunes familiales sur plusieurs générations ou des capitaux institutionnels à long terme. À mesure que les conseillers en gestion de patrimoine gagnent confiance pour recommander le Bitcoin dans des cadres de risque appropriés, le flux de capitaux vers les actifs numériques s’intensifie via des canaux institutionnels classiques, modifiant structurellement la dynamique offre-demande et posant un socle de demande indépendant des cycles quadriennaux historiques du Bitcoin.

Objectifs de prix Bitwise et Grayscale : impact des nouveaux sommets historiques sur votre portefeuille

Les études institutionnelles de Bitwise prévoient que le Bitcoin atteindra de nouveaux sommets historiques en 2026, sur la base d’analyses démontrant l’affaiblissement marqué de l’influence du cycle de halving traditionnel. Il ne s’agit pas d’un simple commentaire spéculatif, mais d’une analyse fondée sur des données montrant que l’afflux de capitaux institutionnels, les avancées réglementaires et l’essor des ETF créent des conditions structurelles propices à l’appréciation du Bitcoin, indépendamment du calendrier cyclique. Les leviers précis de cette dynamique sont l’allocation institutionnelle continue, le renforcement des infrastructures de marché et la reconnaissance du rôle du Bitcoin dans des portefeuilles diversifiés. Les objectifs de prix de Grayscale témoignent également de la confiance dans l’appréciation du Bitcoin, alimentée par l’adoption institutionnelle plutôt que par la spéculation retail ou les primes liées à la rareté induite par le halving.

| Institution | Perspective sur 2026 | Motivation principale |

|---|---|---|

| Bitwise | Nouveaux sommets historiques probables | Affaiblissement du cycle de quatre ans |

| Grayscale | Demande institutionnelle soutenue | Intégration patrimoniale de masse |

| Analyse traditionnelle | Plateau cyclique attendu | Schémas de halving historiques |

| Approche macro | Couverture contre l’inflation pertinente | Environnement de politique monétaire |

L’établissement de nouveaux sommets historiques par le Bitcoin modifie en profondeur la façon dont les investisseurs doivent penser l’allocation aux actifs numériques. L’approche consistant à s’exposer au Bitcoin à des moments précis du cycle de halving devient caduque si la capacité prédictive de ce cycle s’efface. Désormais, la construction de portefeuille doit s’appuyer sur le rôle du Bitcoin dans des allocations diversifiées, adaptées au profil de risque et à l’horizon d’investissement, plutôt que sur une tentative de synchronisation avec des phases de cycle attendues. Pour les investisseurs jusque-là réticents en raison de la volatilité ou des cycles marqués, la maturité du marché, l’arrivée des capitaux institutionnels et la clarté réglementaire ouvrent la voie à une intégration dans des portefeuilles traditionnels.

La perspective de nouveaux sommets historiques pour le Bitcoin en 2026 implique des ajustements concrets dans les stratégies d’optimisation de portefeuille. Les investisseurs institutionnels qui reconnaissent déjà la place du Bitcoin dans une allocation diversifiée doivent voir dans la poursuite de l’appréciation une validation supplémentaire de la proposition de valeur à long terme de cet actif. Les investisseurs particuliers envisageant une première allocation font face à un contexte bien différent des cycles passés : liquidité renforcée, solutions de conservation éprouvées, plateformes réglementées telles que Gate, et appui institutionnel explicite. Les objectifs de prix de Grayscale laissent entrevoir que le déploiement continu de capitaux institutionnels soutiendra la valorisation du Bitcoin en 2026, avec de nouveaux sommets qui valident le changement structurel du marché et la perte de pertinence du cycle de quatre ans. Cette évolution offre aux investisseurs l’opportunité d’intégrer le Bitcoin dans une logique de diversification fondamentale, plutôt qu’en cherchant à exploiter des schémas cycliques devenus obsolètes dans le contexte de marché actuel.

XZXX : Un guide complet sur le jeton meme BRC-20 en 2025

Indice de peur et de cupidité Bitcoin : Analyse du sentiment du marché pour 2025

Meilleurs Crypto ETF à surveiller en 2025 : Naviguer dans le boom des actifs numériques

5 façons d'obtenir Bitcoin gratuitement en 2025: Guide du débutant

Capitalisation boursière de Bitcoin en 2025 : Analyse et tendances pour les investisseurs

Prédiction du prix du Bitcoin en 2025 : Impact des tarifs de Trump sur le BTC

Qu'est-ce que MDT, la fonctionnalité, les risques et l'analyse du marché des tokens de données mesurables.

Qu'est-ce que l'EUL : comprendre les End User License Agreements et leur impact sur l'utilisation des logiciels

Analyse du ratio de liquidité, comment les investisseurs et les traders mesurent la solidité financière

Le trading de crypto-monnaies est-il sécurisé ? Informations essentielles à connaître avant de se lancer

Comment déclarer les impôts sur les cryptomonnaies : guide complet