Les grands dangers que présentent les grandes bulles financières dans un contexte marqué par d'importants écarts de richesse

Bien que je sois encore un investisseur actif, passionné par l’investissement, j’exerce aujourd’hui également en tant qu’enseignant, cherchant à transmettre ce que j’ai appris sur le fonctionnement de la réalité et les principes qui m’ont permis de bien la gérer. Fort de plus de cinquante ans d’expérience comme investisseur macro mondial et d’une grande connaissance de l’histoire, il est naturel que ce que je partage porte essentiellement sur ce domaine.

Cette note traite :

- de la différence fondamentale entre richesse et argent,

- de la façon dont cette distinction alimente les bulles et les krachs,

- et de la manière dont cette dynamique, amplifiée par de forts écarts de richesse, pourrait crever la bulle et provoquer un krach à la fois social, politique et financier.

Il est essentiel de comprendre la différence entre richesse et argent, et surtout leur relation : 1) les bulles surviennent lorsque la richesse financière devient très importante par rapport à la masse monétaire, et 2) elles éclatent lorsqu’un besoin de liquidités conduit à la vente de richesses pour obtenir de l’argent.

Ce concept fondamental, simple à appréhender concernant la mécanique des marchés, reste souvent incompris, alors qu’il m’a été d’une grande utilité dans mes investissements.

Les principes essentiels à retenir sont :

- La richesse financière se crée aisément et ne reflète pas nécessairement sa vraie valeur ;

- elle ne vaut rien si elle n’est pas convertie en liquidités utilisables ;

- la conversion de richesse financière en argent dépensable exige une vente (ou la perception de son rendement), ce qui transforme généralement les bulles en krachs.

À propos de « la richesse financière se crée aisément et ne reflète pas sa vraie valeur », prenons l’exemple du fondateur d’une startup qui vend des actions pour 50 millions de dollars et valorise son entreprise à 1 milliard : il devient milliardaire parce que l’entreprise est considérée comme valant 1 milliard, même si la réalité ne soutient pas ce chiffre. De même, lorsqu’un titre coté est acheté à un certain prix, toutes les actions sont valorisées à ce niveau, ce qui permet d’estimer la richesse de l’entreprise. Mais ces valorisations ne sont pas forcément justifiées, car les actifs valent seulement ce qu’ils peuvent être vendus.

Concernant « la richesse financière ne vaut rien si elle n’est pas convertie en argent », c’est parce qu’elle ne peut être dépensée, contrairement à l’argent.

Quand la richesse surpasse la quantité d’argent disponible, et que ses détenteurs doivent vendre pour obtenir des liquidités, le troisième principe s’applique : « la conversion de richesse financière en argent dépensable exige une vente (ou la perception de son rendement), ce qui transforme généralement les bulles en krachs ».

En comprenant ces principes, il devient possible d’anticiper la formation des bulles et leur éclatement en krachs, ce qui aide à naviguer dans ces cycles.

Il convient aussi de noter que si argent et crédit servent à acheter, a) l’argent solde la transaction alors que le crédit engendre une dette qui exige des liquidités futures, et b) le crédit est facile à créer, tandis que l’argent ne peut l’être que par la banque centrale. On peut acheter avec du crédit, ce qui génère une dette à rembourser : c’est typiquement la racine des bulles.

Voyons un exemple.

Historiquement, les bulles et krachs suivent une mécanique similaire. J’illustrerai avec la bulle de 1927-29 et le krach de 1929-33. En considérant la dynamique de la bulle de la fin des années 1920, du krach et de la dépression de 1929-33, et les mesures prises par le président Roosevelt en mars 1933, on observe ces principes à l’œuvre.

D’où provenait l’argent qui a permis les achats d’actions et fait décoller le marché, générant la bulle ? Il est logique de penser que, si la masse monétaire était limitée et que tout devait être acheté en argent, chaque achat interviendrait au détriment d’un autre actif, dont le prix baisserait. Mais ce n’était pas de l’argent : c’était du crédit alors (fin des années 1920), comme aujourd’hui, et celui-ci se crée indépendamment de la masse monétaire pour financer des achats qui forment la bulle. La dynamique classique consiste à emprunter pour acheter des actions, générant une dette à rembourser : quand le service de la dette excède les revenus des actions, il faut vendre les actifs financiers, ce qui fait chuter les prix et inverse la mécanique de la bulle pour provoquer le krach.

Le principe général est le suivant :

Lorsque l’achat d’actifs financiers est alimenté par une forte expansion du crédit et que la richesse s’élève par rapport à la masse monétaire (donc qu’il y a beaucoup plus de richesse que d’argent), une bulle se forme, et quand il faut vendre des actifs pour obtenir de l’argent, cela provoque un krach. Par exemple, entre 1929 et 1933, il a fallu vendre actions et autres actifs pour assurer le service de la dette ayant servi à leur acquisition, inversant la dynamique de la bulle. Plus on empruntait pour acheter, mieux les actions se portaient, attirant de nouveaux acheteurs qui pouvaient acheter à crédit. À mesure que ce phénomène s’intensifiait, le crédit se resserrait, les taux montaient, à la fois sous l’effet d’une demande forte et du durcissement monétaire de la Fed. Quand il a fallu rembourser, il a fallu vendre des titres pour se procurer de l’argent, ce qui a provoqué la chute des prix, des défauts, une baisse des garanties, une contraction du crédit, la transformation de la bulle en krach auto-entretenu, puis la dépression.

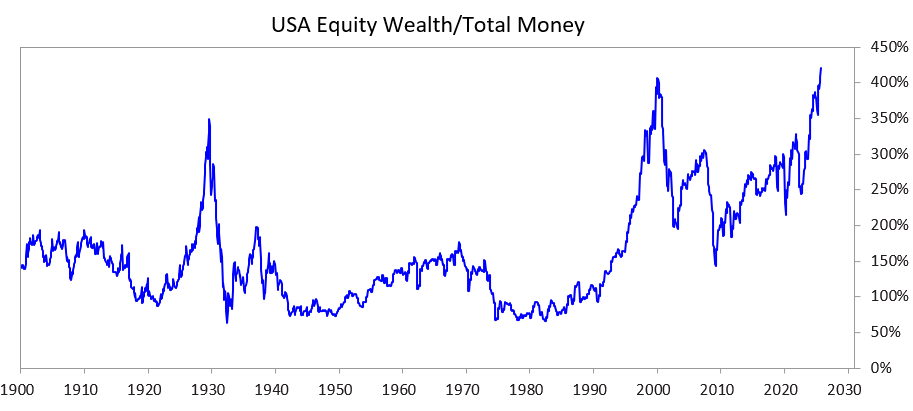

Pour analyser comment cette dynamique, couplée à de grands écarts de richesse, pourrait crever la bulle et provoquer un krach social, politique et financier, j’ai étudié le graphique ci-dessous. Il illustre l’évolution passée et actuelle de l’écart richesse/argent, à travers la valeur totale des actions comparée à la masse monétaire.

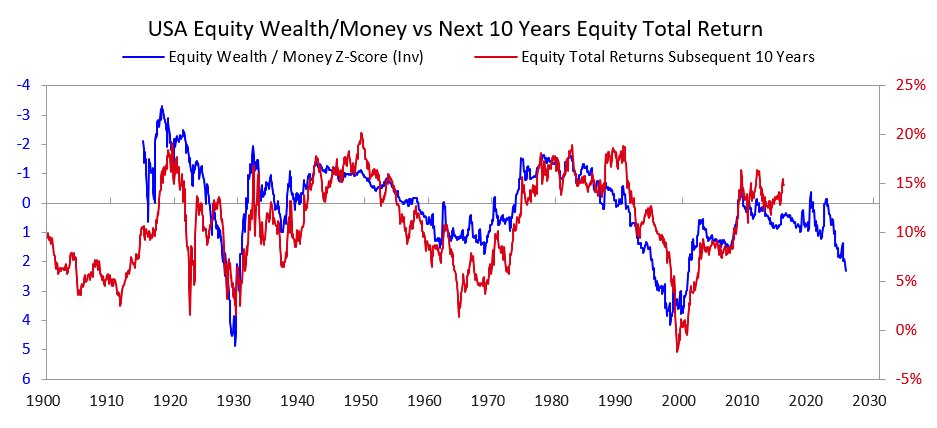

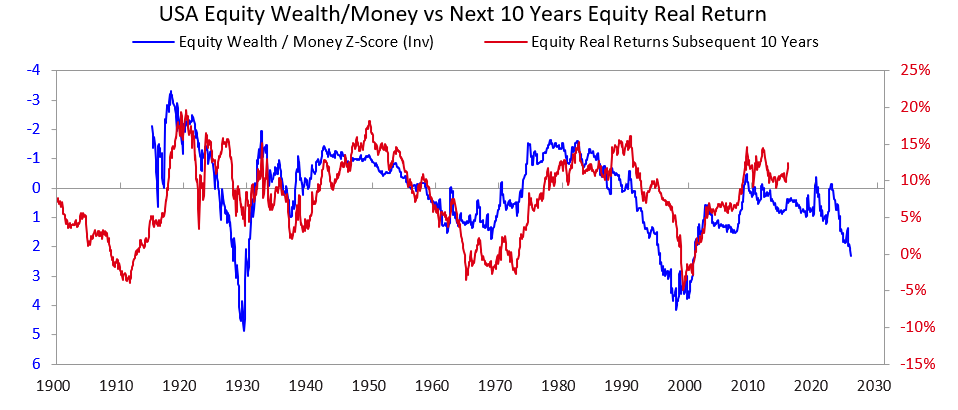

Les deux graphiques suivants montrent comment cette mesure annonce les rendements nominaux et réels des dix prochaines années. Ils sont explicites.

Quand j’entends certains essayer d’évaluer si une action ou le marché est dans une bulle en se demandant si les entreprises seront assez rentables pour justifier les prix actuels, je constate qu’ils ne comprennent pas la dynamique des bulles. Certes, le rendement futur est important, mais ce n’est pas la raison principale de l’éclatement des bulles. Elles n’explosent pas parce qu’un matin on décide que les profits ne suffiront pas à légitimer le prix. Ce verdict ne pourra être porté qu’après de nombreuses années, souvent des décennies. Le principe à retenir est que :

Les bulles éclatent parce que les flux d’argent entrants se tarissent et que les détenteurs d’actions ou d’autres actifs de richesse doivent vendre pour obtenir de l’argent, le plus souvent pour rembourser des dettes.

Et après ?

Après l’éclatement de la bulle, lorsque l’argent et le crédit ne suffisent plus aux détenteurs d’actifs financiers, les marchés et l’économie se replient, et les tensions sociales et politiques internes augmentent. Cela est accentué par de forts écarts de richesse, qui intensifient les divergences et la colère entre riches/droite et pauvres/gauche. Dans le cas de 1927-33, cette dynamique a mené à la Grande Dépression, avec de grands conflits internes, notamment entre classes sociales opposées. Elle a aussi conduit à l’éviction du président Hoover et à l’élection de Roosevelt.

Lorsque les bulles explosent et que marchés et économies chutent, cela entraîne des changements politiques majeurs, de forts déficits et une monétisation accrue de la dette. Dans l’exemple de 1927-33, les baisses de marché et d’économie ont eu lieu entre 1929 et 1932, les changements politiques en 1932, menant à de vastes déficits budgétaires sous Roosevelt en 1933.

La banque centrale a alors imprimé massivement, dévaluant la monnaie (face à l’or, notamment). Cette dévaluation a permis : a) d’aider les débiteurs systémiques à honorer leurs paiements, b) de revaloriser les actifs, c) de stimuler l’économie. Les dirigeants arrivant au pouvoir dans ces périodes engagent souvent de grands changements fiscaux que je n’ai pas la place de détailler, mais ces circonstances induisent généralement de forts conflits et des transferts de richesse importants. Roosevelt a ainsi mené une réforme fiscale majeure, relevant le taux marginal supérieur à 79 % contre 25 % dans les années 1920, augmentant fortement les droits de succession et de donation, et finançant des hausses massives de programmes sociaux. Cela a aussi exacerbé les conflits internes et internationaux.

Il s’agit là de la dynamique classique. Au fil de l’histoire, elle a poussé de nombreux dirigeants et banques centrales, dans de nombreux pays, à répéter les mêmes schémas, trop nombreux pour les citer ici. Avant 1913, les États-Unis n’avaient pas de banque centrale, l’État ne pouvait pas imprimer d’argent, et les défauts bancaires et dépressions déflationnistes étaient courants. Dans les deux cas, les détenteurs d’obligations sont pénalisés, ceux d’or favorisés.

Si le cas de 1927-33 illustre bien le cycle bulle-krach, il est parmi les plus extrêmes. On retrouve la même dynamique dans ce qui a poussé Nixon et la Fed à agir de même en 1971, et dans la quasi-totalité des bulles et krachs ultérieurs (Japon 1989-90, bulle Internet 2000, etc.). Ces épisodes présentent aussi des caractéristiques typiques : engouement du marché auprès d’investisseurs peu avertis, recours à l’effet de levier, pertes massives et colère.

Ce schéma se répète depuis des millénaires dans les mêmes conditions : lorsque la demande de liquidités dépasse l’offre, la richesse doit être vendue, la bulle éclate, et surviennent défauts, émissions monétaires et troubles économiques, sociaux et politiques. Le déséquilibre entre richesse financière et argent, et la conversion de richesse financière (notamment de dette) en liquidités, sont à l’origine des ruées bancaires, tant dans les établissements privés que dans les banques centrales. Ces ruées provoquent soit des défauts (avant la création de la Fed), soit la création de monnaie et de crédit pour soutenir les entités jugées trop importantes pour qu’on les laisse faire faillite.

À retenir :

Quand les engagements à livrer de l’argent (actifs de dette) dépassent largement la masse monétaire existante, et qu’il faut vendre des actifs financiers pour obtenir des liquidités, il faut se méfier de l’éclatement d’une bulle et se prémunir (par exemple, limiter l’exposition au crédit et détenir de l’or). Si cela survient dans un contexte de grands écarts de richesse, il convient de se préparer à des bouleversements politiques et patrimoniaux majeurs.

Si les hausses de taux et le resserrement du crédit sont les causes les plus courantes de la vente d’actifs pour obtenir des liquidités, toute raison créant un besoin d’argent — par exemple des impôts sur la fortune — et la vente d’actifs financiers pour y répondre peut engendrer cette dynamique.

Une situation où l’écart richesse/argent coexiste avec de forts écarts de richesse est extrêmement risquée.

Des années 1920 à aujourd’hui

(Vous pouvez passer cette partie si vous ne souhaitez pas un résumé rapide du chemin parcouru depuis les années 1920.)

J’ai mentionné comment la bulle des années 1920 a mené au krach et à la dépression de 1929-33 ; pour résumer, ce krach et la dépression qui en a découlé ont amené Roosevelt à déclarer le défaut en 1933 sur l’engagement de l’État à livrer la monnaie dure (l’or) au prix garanti. L’État a alors imprimé massivement et l’or a progressé d’environ 70 %. Je passe sur la reflation de 1933-38, le durcissement de 1938, la « récession » de 1938-39, qui a fourni les conditions économiques et politiques combinées à la dynamique géopolitique de la montée de l’Allemagne et du Japon face aux puissances anglo-américaines, menant à la Seconde Guerre mondiale, et comment le Grand Cycle nous a ensuite conduits de 1939 à 1945 (rupture des anciens ordres monétaires, politiques et géopolitiques, création de nouveaux).

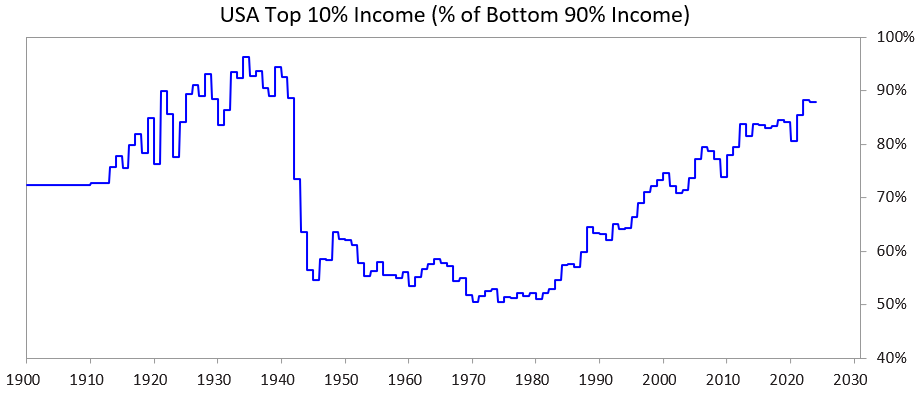

Je n’entrerai pas dans les raisons, mais l’enchaînement a rendu les États-Unis très riches (ils détenaient les deux tiers de l’argent mondial, soit de l’or) et puissants (produisant la moitié du PIB mondial et dominant militairement). Lors de la mise en place du système de Bretton Woods, la monnaie est restée indexée sur l’or, le dollar y étant lié (les autres pays pouvaient acheter de l’or à 35 $ l’once avec leurs dollars), et les autres devises aussi. Entre 1944 et 1971, l’État américain a dépensé bien plus qu’il n’a perçu d’impôts, a emprunté massivement, vendu cette dette, créant beaucoup plus de créances sur l’or que d’or en réserve. D’autres pays ont alors échangé leur monnaie papier contre de l’or. Cela a rendu la monnaie et le crédit trop rares, si bien que Nixon a fait en 1971 ce que Roosevelt fit en 1933 : il a dévalué la monnaie fiduciaire face à l’or, et l’or a flambé. Depuis lors : a) la dette publique et son coût ont fortement augmenté par rapport aux recettes fiscales nécessaires à son service (notamment entre 2008 et 2012 après la crise de 2008, et depuis 2020 après la crise COVID) ; b) les écarts de revenus et de valeur se sont creusés jusqu’à un niveau record, générant des divergences politiques irréconciliables ; c) le marché actions est probablement dans une bulle, stimulée par le crédit, la dette et les spéculations technologiques.

Le graphique ci-dessous montre la part des revenus des 10 % les plus riches par rapport aux 90 % du bas : elle est aujourd’hui considérable.

Où en sommes-nous aujourd’hui

Les États-Unis et les autres États démocratiques surendettés sont désormais dans l’incapacité : a) d’augmenter leur dette comme auparavant, b) de relever suffisamment les impôts, et c) de réduire assez leurs dépenses pour éviter des déficits et une hausse de l’endettement. Ils sont dans l’impasse.

En détail :

Ils ne peuvent pas suffisamment emprunter, faute de demande sur les marchés. (Ils sont déjà surendettés, et les détenteurs de leurs titres en possèdent déjà trop.) Les investisseurs étrangers (ex. : Chine) craignent que les conflits ne mettent en péril le remboursement, réduisent leurs achats d’obligations et réorientent leurs actifs vers l’or.

Ils ne peuvent pas relever suffisamment les impôts, car si ceux-ci frappent les 1 à 10 % les plus riches (détenant l’essentiel de la richesse), a) ces personnes partiront, emportant leur fiscalité, b) les politiques perdront leur soutien (essentiel pour financer les campagnes), ou c) ils feront exploser la bulle.

Et ils ne peuvent pas réduire assez leurs dépenses, car cela serait politiquement et moralement difficile, spécialement puisque ces coupes toucheraient surtout les 60 % les moins riches…

… donc ils sont bloqués.

Pour toutes ces raisons, les États démocratiques avec grande dette, richesse et écarts de valeurs sont en difficulté.

Dans ce contexte, et au rythme du jeu démocratique et de la nature humaine, les politiques promettent des solutions rapides, échouent, sont remplacés, et ainsi de suite. C’est la raison pour laquelle le Royaume-Uni et la France, au système politique flexible, ont connu chacun quatre chefs de gouvernement en cinq ans.

En d’autres termes, nous assistons au schéma classique du Grand Cycle. Cette dynamique, désormais évidente, est essentielle à comprendre.

Parallèlement, la hausse du marché actions et de la richesse est très concentrée sur les valeurs liées à l’IA (Mag 7, etc.) et un groupe restreint de personnes très riches, tandis que l’IA remplace l’homme et creuse à la fois l’écart richesse/argent et l’écart de richesse entre individus. Ayant observé ce schéma à maintes reprises, je pense qu’un retour de balancier politique et social significatif est probable, susceptible de modifier la distribution de la richesse, voire d’engendrer des désordres graves.

Voyons comment cette dynamique et les écarts de richesse posent problème à la politique monétaire et pourraient entraîner des impôts sur la fortune susceptibles de crever la bulle et de provoquer un krach.

À quoi ressemblent les chiffres

Je compare ici les 10 % les plus riches et les 60 % les moins riches, ces derniers constituant la majorité.

En résumé :

- Les 1-10 % les plus riches détiennent beaucoup plus de richesse, de revenus et d’actions que les 60 % du bas.

- La plupart de leur richesse provient de la valorisation de leur patrimoine, non taxée tant qu’elle n’est pas vendue (alors que le revenu est taxé dès son acquisition).

- Le boom de l’IA accentue et accélère ces écarts.

- Taxer la fortune exigerait la vente d’actifs pour payer l’impôt, avec le risque de crever la bulle.

Plus concrètement :

Aux États-Unis, les 10 % des ménages les plus riches sont très éduqués, productifs, et perçoivent environ 50 % de l’ensemble des revenus, détiennent deux tiers de la richesse, possèdent près de 90 % des actions et paient deux tiers des impôts fédéraux, avec des chiffres en croissance. Ils réussissent et contribuent fortement.

À l’opposé, les 60 % du bas sont peu formés (60 % des Américains ont un niveau de lecture inférieur à celui de sixième), peu productifs, gagnent environ 30 % des revenus, ne possèdent que 5 % de la richesse, 5 % des actions et paient moins de 5 % des impôts fédéraux. Leur fortune et leurs perspectives stagnent, ils sont financièrement sous pression.

Il existe donc une forte pression pour taxer et redistribuer la richesse et l’argent des 10 % du sommet vers les 60 % du bas.

Si les impôts sur la fortune n’existaient pas jusqu’ici, une forte pression les réclame maintenant au niveau fédéral et étatique. Pourquoi maintenant ? Parce que les plus riches tirent leur richesse de la valorisation de leur patrimoine, non taxée, davantage que de leur revenu.

Les impôts sur la fortune posent trois problèmes majeurs :

- Les riches peuvent partir, emportant talents, productivité, richesse et fiscalité, ce qui pénalise leur région d’origine et enrichit leur destination ;

- ils sont difficiles à appliquer (pour des raisons connues, mais que je n’aborde pas ici) ;

- ils privent les investissements productifs de ressources, au profit de l’État, sans garantie d’efficacité pour rendre les 60 % du bas plus productifs.

Pour toutes ces raisons, je préférerais un impôt raisonnable (5-10 % par exemple) sur les plus-values non réalisées. Mais c’est un autre débat.

P.S. Comment fonctionnerait un impôt sur la fortune ?

Je traiterai ce point plus en détail dans une future note. Retenons que les bilans des ménages américains affichent environ 150 000 milliards de dollars de richesse brute, contre moins de 5 000 milliards en liquidités ou dépôts. Ainsi, un impôt annuel de 1 à 2 % sur la fortune exigerait plus de 1 à 2 000 milliards de cash par an, alors que la réserve de liquidités n’est guère supérieure.

Une telle mesure ferait éclater la bulle et provoquerait un krach. Les impôts sur la fortune ne concerneraient pas tout le monde, mais les plus riches. Je n’entrerai pas ici dans les chiffres, la note étant déjà longue. Retenons que ces impôts : 1) provoqueraient des ventes forcées d’actions privées et cotées, abaissant les valorisations ; 2) augmenteraient la demande de crédit, rendant l’emprunt plus coûteux pour les riches et les marchés ; 3) encourageraient la délocalisation ou l’externalisation de la richesse vers des juridictions plus favorables. La pression serait maximale si l’impôt frappait les plus-values non réalisées ou les actifs illiquides (private equity, capital-risque, grandes positions sur actions cotées).

Avertissement :

- Cet article est une republication de [raydalio]. Tous droits réservés à l’auteur original [raydalio]. En cas d’objection à cette republication, contactez l’équipe Gate Learn, qui traitera la demande rapidement.

- Avertissement : Les opinions exprimées dans cet article sont celles de l’auteur et ne constituent pas un conseil en investissement.

- La traduction de cet article dans d’autres langues est réalisée par l’équipe Gate Learn. Sauf mention contraire, la copie, la distribution ou le plagiat de ces traductions sont interdits.

Articles Connexes

Tout ce que vous devez savoir sur le trading par stratégie quantitative

gate Recherche: Examen du marché des cryptomonnaies de 2024 et prévisions de tendances pour 2025

Saison alt 2025 : Rotation narrative et restructuration du capital dans un marché haussier atypique

Recherche gate : BTC franchit le cap des 100 000 $, le volume de trading de Crypto de novembre dépasse pour la première fois les 10 billions de dollars

L'état de Crypto : Vérification de la réalité 2025