0x31adsun

普段はエアドロップを楽しんだり、土狗の宝くじプロジェクトで遊んだりしていますが、現物は資金回収を待っています。

0x31adsun

取引で最も厄介な状態は、情報不足ではなく、明らかにおかしいと感じているのに、問題の根本がどうしても言葉にできないことです。

この曖昧な直感は、以前は経験に頼って無理やり耐えるしかありませんでした —— 早めに誤った判断を下すか、信号が確認されるのを待っているうちに、すでにチャンスを逃してしまうのです。感情は変化し、構造は緩み、リズムは偏るものの、すべての信号は決定を下す段階には達していません。

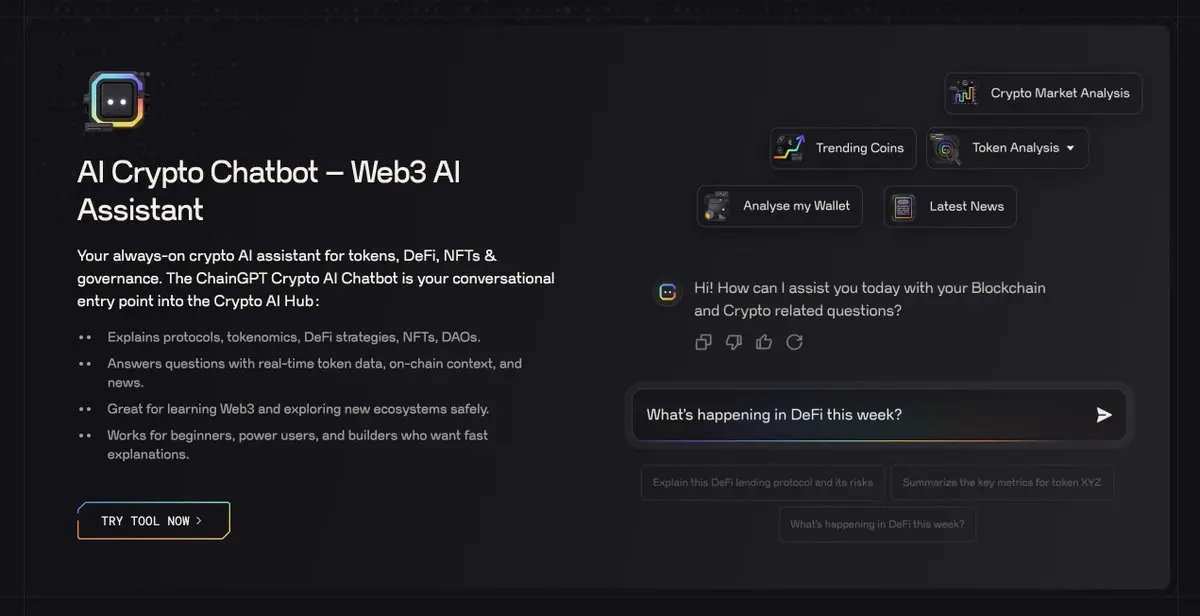

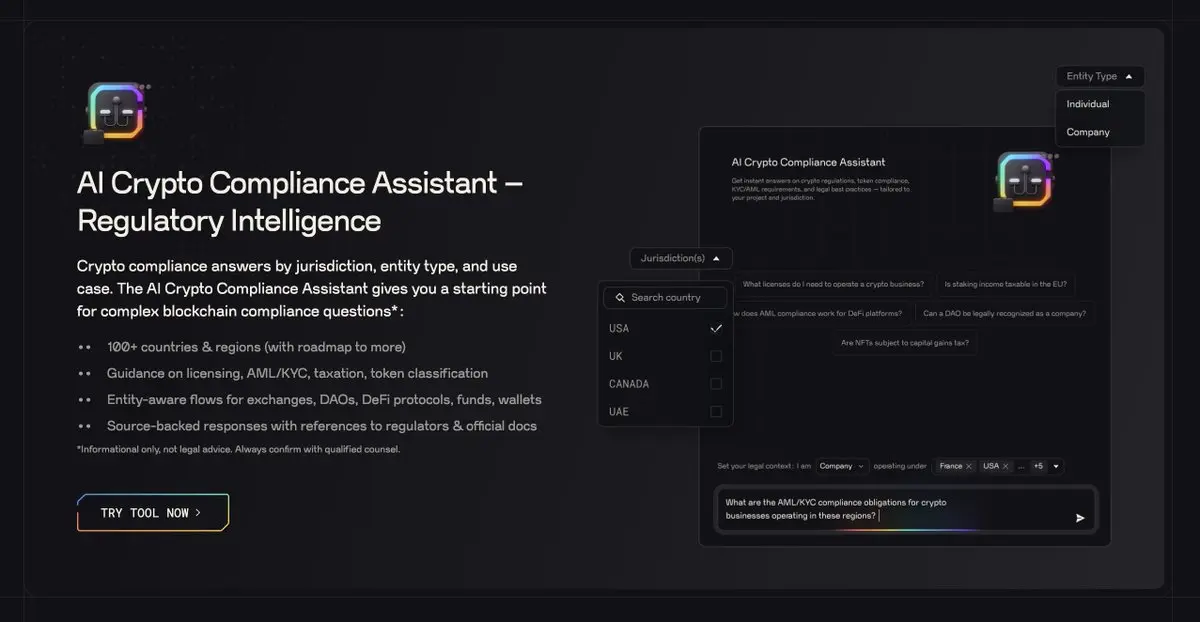

あなたの心の中のその違和感は、取るに足らない雑音なのか、それとも注視すべき重要な信号なのか。私にとって、AI Hub v2 の価値は「答えを出すこと」ではなく、初めてこの中途半端な感覚を真剣に扱ったことにあります。イベントを分解し、感情を定量化し、構造を可視化しますが、判断を代わりに下すわけではなく、あなたが整理できるように手助けします:

もっと積極的にならなくても良いのです。ただ、いつ神経を張るべきかを早めに知ることができるのです。曖昧な直感が観測可能な対象に変わると、意思決定のリズムも自然と変わってきます。

これこそが @Chain_GPT が AI Hub v2 で私の心を最も掴んだポイントです:勝ち方を教えるのではなく、「警戒すべきだったのに警戒しなかった」空白期間を埋める手助けをしたのです。

$CGPT #ChainGPTAIHub @Chain_GPT

この曖昧な直感は、以前は経験に頼って無理やり耐えるしかありませんでした —— 早めに誤った判断を下すか、信号が確認されるのを待っているうちに、すでにチャンスを逃してしまうのです。感情は変化し、構造は緩み、リズムは偏るものの、すべての信号は決定を下す段階には達していません。

あなたの心の中のその違和感は、取るに足らない雑音なのか、それとも注視すべき重要な信号なのか。私にとって、AI Hub v2 の価値は「答えを出すこと」ではなく、初めてこの中途半端な感覚を真剣に扱ったことにあります。イベントを分解し、感情を定量化し、構造を可視化しますが、判断を代わりに下すわけではなく、あなたが整理できるように手助けします:

もっと積極的にならなくても良いのです。ただ、いつ神経を張るべきかを早めに知ることができるのです。曖昧な直感が観測可能な対象に変わると、意思決定のリズムも自然と変わってきます。

これこそが @Chain_GPT が AI Hub v2 で私の心を最も掴んだポイントです:勝ち方を教えるのではなく、「警戒すべきだったのに警戒しなかった」空白期間を埋める手助けをしたのです。

$CGPT #ChainGPTAIHub @Chain_GPT

CGPT7.33%

- 報酬

- 1

- コメント

- リポスト

- 共有

- 報酬

- いいね

- コメント

- リポスト

- 共有

AI Hub v2 が解決する核心的な痛点は、「市場が理解できない」ことではなく、あなたが常に相場より半拍遅れていることです。

暗号市場では、多くの人がつまずくのは、方向性の判断ミスではなく、反応が遅すぎることです。相場、オンチェーンデータ、市場の感情、プロジェクトのアナウンスメント、潜在的なリスクを解読し終える頃には、市場はすでに価格付けを完了しています。これは能力の問題ではなく、情報がさまざまなツール間で流通する過程そのものが貴重な時間を消費しているからです。

それはあなたの意思決定を代行するのではなく、判断に必要なすべてのフレームワークを事前に整えるものです——イベントが発生した瞬間に、背景、潜在的な影響、関連資産、リスク範囲が同期して表示され、あなたが一つ一つ組み立てる必要はありません。あなたが行うべきことは、「ニュースの解読」ではなく、「参加すべきかどうか」の意思決定に直接入ることです。これこそが、AI Hub v2 の真の価値です。

あなたはもともと判断力を持っていますが、煩雑な情報処理の流れに足を引っ張られていただけです。リスクの境界線、感情の転換点、構造の変化が事前に提示されることで、あなたの判断は自然とより早く実現します。知っておくべきことは、暗号市場において時間そのものがアルファであるということです。これは、市場に精通している人にとって特に重要です。

結局のとこ

暗号市場では、多くの人がつまずくのは、方向性の判断ミスではなく、反応が遅すぎることです。相場、オンチェーンデータ、市場の感情、プロジェクトのアナウンスメント、潜在的なリスクを解読し終える頃には、市場はすでに価格付けを完了しています。これは能力の問題ではなく、情報がさまざまなツール間で流通する過程そのものが貴重な時間を消費しているからです。

それはあなたの意思決定を代行するのではなく、判断に必要なすべてのフレームワークを事前に整えるものです——イベントが発生した瞬間に、背景、潜在的な影響、関連資産、リスク範囲が同期して表示され、あなたが一つ一つ組み立てる必要はありません。あなたが行うべきことは、「ニュースの解読」ではなく、「参加すべきかどうか」の意思決定に直接入ることです。これこそが、AI Hub v2 の真の価値です。

あなたはもともと判断力を持っていますが、煩雑な情報処理の流れに足を引っ張られていただけです。リスクの境界線、感情の転換点、構造の変化が事前に提示されることで、あなたの判断は自然とより早く実現します。知っておくべきことは、暗号市場において時間そのものがアルファであるということです。これは、市場に精通している人にとって特に重要です。

結局のとこ

CGPT7.33%

- 報酬

- いいね

- コメント

- リポスト

- 共有

OstiumLabs を見てください。私は普段TVLをあまり気にしません。

TVLが役に立たないわけではありませんが、ここでの説明力は非常に限定的です。

私を立ち止まらせるのは取引量の構造、特に未決済契約の出所です —— あるデリバティブプロトコルにおいて、95%のOIが伝統的資産から来ていること自体が問題の本質を示しています。

この構造は簡単に作り出せるものではなく、エアドロップ期間中に自然に形成されるものでもありません。本質的にはユーザーの選別です:

誰かがOstiumを使っているのは、オンチェーンの感情ゲームではなく、金利、指数、マクロの方向性といったcrypto外の実際の判断を行っているからです。

これはRWA(実物資産)プロジェクトでは非常に稀です —— 多くは「ストーリー先行」で、概念で実際の利用を隠しています;

一方、Ostiumはまず実用的なシーンがあり、その後にストーリーが徐々に明らかになるという流れです。

もう一つよくある誤解:

OstiumのTVLが高くないのは資金規模が小さいからではなく、資金が全くプラットフォームに入っていないからです。

取引時の資金はすべてユーザーのウォレットにあり、「チャージ — ロック — 滞留」のステップは存在しません。

したがって、TVLは意図的に低く抑えられた指標のようなものであり、低いからといって弱いわけではなく、むしろ資金の

原文表示TVLが役に立たないわけではありませんが、ここでの説明力は非常に限定的です。

私を立ち止まらせるのは取引量の構造、特に未決済契約の出所です —— あるデリバティブプロトコルにおいて、95%のOIが伝統的資産から来ていること自体が問題の本質を示しています。

この構造は簡単に作り出せるものではなく、エアドロップ期間中に自然に形成されるものでもありません。本質的にはユーザーの選別です:

誰かがOstiumを使っているのは、オンチェーンの感情ゲームではなく、金利、指数、マクロの方向性といったcrypto外の実際の判断を行っているからです。

これはRWA(実物資産)プロジェクトでは非常に稀です —— 多くは「ストーリー先行」で、概念で実際の利用を隠しています;

一方、Ostiumはまず実用的なシーンがあり、その後にストーリーが徐々に明らかになるという流れです。

もう一つよくある誤解:

OstiumのTVLが高くないのは資金規模が小さいからではなく、資金が全くプラットフォームに入っていないからです。

取引時の資金はすべてユーザーのウォレットにあり、「チャージ — ロック — 滞留」のステップは存在しません。

したがって、TVLは意図的に低く抑えられた指標のようなものであり、低いからといって弱いわけではなく、むしろ資金の

- 報酬

- いいね

- コメント

- リポスト

- 共有

多くのAI製品の問題は、決して機能が少ないことではなく、設計が十分に体系的でないことにあります。

機能を詰め込んでも、本質的には「ツールボックス」に過ぎません——あなた自身がニーズを判断し、フローを組み立て、意思決定の断点リスクを一人で背負う必要があります。

AI Hub v2の核心的な変化は、機能のアップグレードではなく、構造のアップグレードにあります。

その根底にあるロジックは非常に明確です:

ユーザーが求めているのは、より多くのボタンではなく、継続的に判断に参加できるシステムです。

ここで、研究は単なる情報の羅列ではなく、リマインダーは存在感を示すためだけではなく、分析も孤立した結論を出すだけではありません。

これらの能力は一つのパスに統合され、同じコアの問題を中心に絶えず収束します:

今、あなたは動くべきか、何を動かすべきか、どう動かすべきか。

AIの役割もそれに伴い変化し、受動的な「回答者」から、判断のリズムに参加できる協力者へと変わります。

この設計は、明らかに長期的な使用を前提としており、一時的なクエリ対応ではなく、真に再利用可能な意思決定基盤に近づいています。

結局のところ、これは単なるツールセットのアップグレードではなく、働き方の移行です——あなたはもはや「機能を点ける」だけではなく、「システムを走らせる」のです。

判断が構造化されて底支えされることで、AIの価値

機能を詰め込んでも、本質的には「ツールボックス」に過ぎません——あなた自身がニーズを判断し、フローを組み立て、意思決定の断点リスクを一人で背負う必要があります。

AI Hub v2の核心的な変化は、機能のアップグレードではなく、構造のアップグレードにあります。

その根底にあるロジックは非常に明確です:

ユーザーが求めているのは、より多くのボタンではなく、継続的に判断に参加できるシステムです。

ここで、研究は単なる情報の羅列ではなく、リマインダーは存在感を示すためだけではなく、分析も孤立した結論を出すだけではありません。

これらの能力は一つのパスに統合され、同じコアの問題を中心に絶えず収束します:

今、あなたは動くべきか、何を動かすべきか、どう動かすべきか。

AIの役割もそれに伴い変化し、受動的な「回答者」から、判断のリズムに参加できる協力者へと変わります。

この設計は、明らかに長期的な使用を前提としており、一時的なクエリ対応ではなく、真に再利用可能な意思決定基盤に近づいています。

結局のところ、これは単なるツールセットのアップグレードではなく、働き方の移行です——あなたはもはや「機能を点ける」だけではなく、「システムを走らせる」のです。

判断が構造化されて底支えされることで、AIの価値

CGPT7.33%

- 報酬

- いいね

- コメント

- リポスト

- 共有

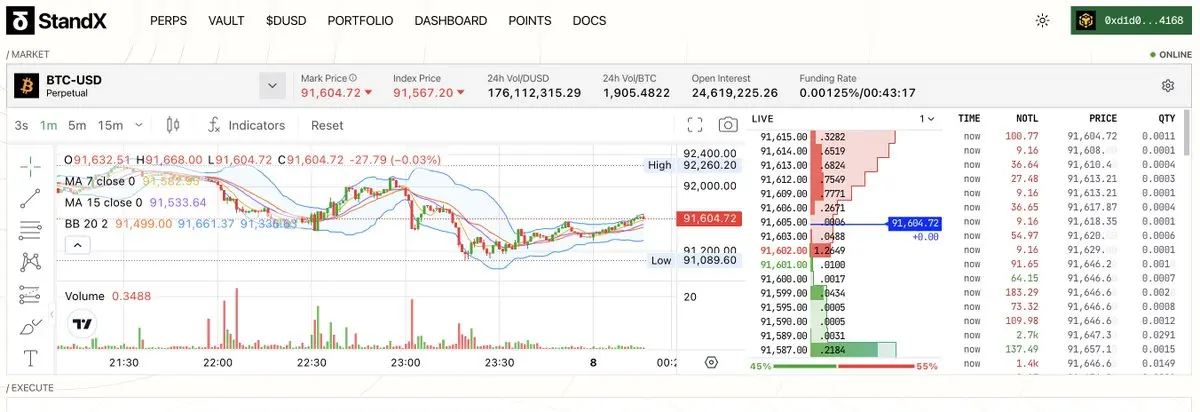

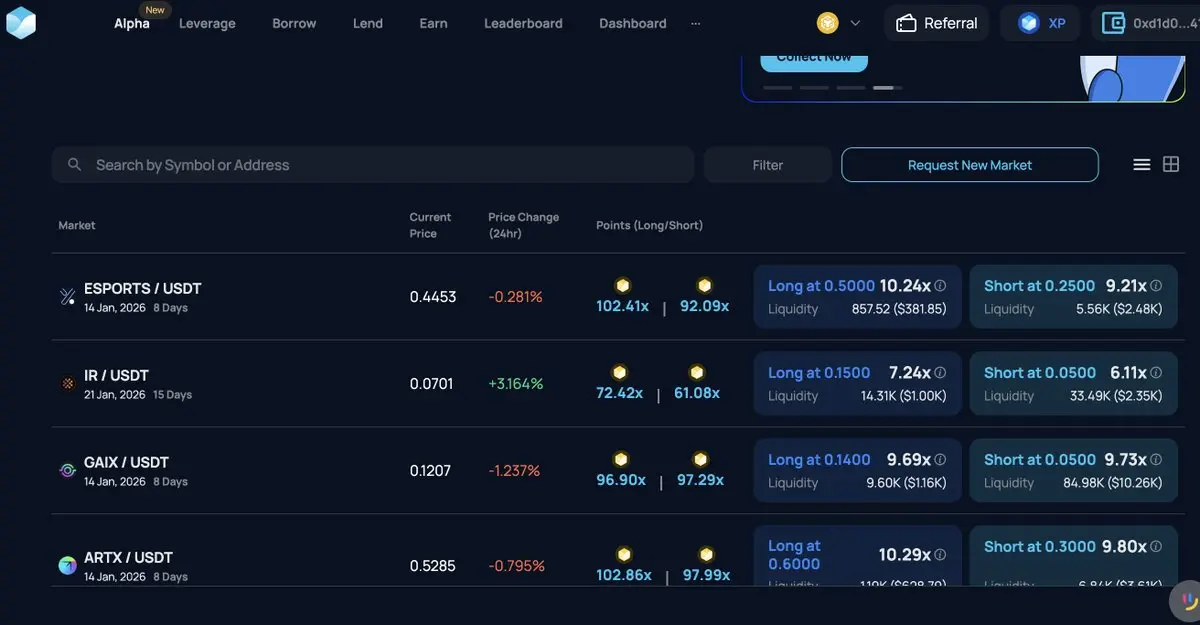

正直に言えば、@StandX_Official のこの注文積分体系は非常に成熟して設計されています。

これは「注文」を単一の行動として報酬を与えるのではなく、流動性の3つのコアな側面に正確に分解しています:

規模、時間、価格。

まずポジションとレバレッジを見てみましょう —— 積分は直接ユーザーが負うリスクと連動しており、これにより「象徴的な参加」だけのプレイヤーを排除しています。

より大きなポジションを使い、より実質的なリスクを引き受けてマーケットメイキングを行う人々の提供する流動性は、より価値があります。

次に注文時間 —— 一瞬だけの注文にはあまり意味がなく、持続的に存在する深さだけが取引体験を本当に改善します。

時間重みの設計は、本質的に安定した供給を促進し、短期的なギャンブルを避けることを目的としています。

価格の側面は、この体系の魂とも言える重要な要素です。

bps(ベーシスポイント)による層分けは、実効的な流動性と無効な表示注文を区別しています:

0–10 bpsは最大の重みを持ち、これはスプレッド縮小や板の最適化に最も寄与するためです;

10–30 bpsは半分の重みを保持し、依然として実質的な価値があることを示していますが、質はやや劣ります;

30–100 bpsの重みは非常に低く設定されており、これは主にユーザーの参加感を高めるためのものであり、そのコアな役割を

原文表示これは「注文」を単一の行動として報酬を与えるのではなく、流動性の3つのコアな側面に正確に分解しています:

規模、時間、価格。

まずポジションとレバレッジを見てみましょう —— 積分は直接ユーザーが負うリスクと連動しており、これにより「象徴的な参加」だけのプレイヤーを排除しています。

より大きなポジションを使い、より実質的なリスクを引き受けてマーケットメイキングを行う人々の提供する流動性は、より価値があります。

次に注文時間 —— 一瞬だけの注文にはあまり意味がなく、持続的に存在する深さだけが取引体験を本当に改善します。

時間重みの設計は、本質的に安定した供給を促進し、短期的なギャンブルを避けることを目的としています。

価格の側面は、この体系の魂とも言える重要な要素です。

bps(ベーシスポイント)による層分けは、実効的な流動性と無効な表示注文を区別しています:

0–10 bpsは最大の重みを持ち、これはスプレッド縮小や板の最適化に最も寄与するためです;

10–30 bpsは半分の重みを保持し、依然として実質的な価値があることを示していますが、質はやや劣ります;

30–100 bpsの重みは非常に低く設定されており、これは主にユーザーの参加感を高めるためのものであり、そのコアな役割を

- 報酬

- いいね

- コメント

- リポスト

- 共有

GenLayerを見て、私が気にしているのは一つだけです:

それは結局、「他のシステムでは解決できない」ことを何が解決したのか?

答えは実はとてもシンプルです:

AIが唯一の答えを出せないとき、システムはどうすべきか。

@GenLayer は、AIの出力を無理やり同じ結果にしようと考えたのではなく、「意味が収束しているかどうか」という共識の閾値を設定しました —— 皆さんの言い方や経路は違っても、実行できないほど衝突してはいけない。

これは技術の抜け道ではなく、AIの判断ロジックを率直に認めることです:

意見の不一致は例外ではなく、デフォルトの状態です。

システムがやるべきことは、不一致を排除することではなく、不一致の上に使える意思決定を積み上げることです。

これこそが、多くの「AI + ブロックチェーン」プロジェクトと本質的に異なる点です:

モデルの整合性を取るのではなく、「判断そのもの」に対して決済を行うのです。

これを新しい共識層と理解してもいいでしょう:

「同じ値かどうか」を確認するのではなく、「次に進めるかどうか」を確認する。

もしAIが実世界で意思決定を行う必要が出てきたとき、この問題は遅かれ早かれ正面から向き合わざるを得ません。

GenLayerは、そのタイミングを少し早めただけです。

原文表示それは結局、「他のシステムでは解決できない」ことを何が解決したのか?

答えは実はとてもシンプルです:

AIが唯一の答えを出せないとき、システムはどうすべきか。

@GenLayer は、AIの出力を無理やり同じ結果にしようと考えたのではなく、「意味が収束しているかどうか」という共識の閾値を設定しました —— 皆さんの言い方や経路は違っても、実行できないほど衝突してはいけない。

これは技術の抜け道ではなく、AIの判断ロジックを率直に認めることです:

意見の不一致は例外ではなく、デフォルトの状態です。

システムがやるべきことは、不一致を排除することではなく、不一致の上に使える意思決定を積み上げることです。

これこそが、多くの「AI + ブロックチェーン」プロジェクトと本質的に異なる点です:

モデルの整合性を取るのではなく、「判断そのもの」に対して決済を行うのです。

これを新しい共識層と理解してもいいでしょう:

「同じ値かどうか」を確認するのではなく、「次に進めるかどうか」を確認する。

もしAIが実世界で意思決定を行う必要が出てきたとき、この問題は遅かれ早かれ正面から向き合わざるを得ません。

GenLayerは、そのタイミングを少し早めただけです。

- 報酬

- いいね

- コメント

- リポスト

- 共有

浮動金利は、市場の中を泳ぐようなものだ。

水温、暗流、方向は全て自分で感じ取り、姿勢を随時調整できるが、水の中に常に浸かっている必要がある。

固定金利は、あらかじめ橋を架けるようなものだ。

橋の構造を先に作り、渡るかどうかを決める;

一度渡れば、外の風や草の動きは関係なくなる。

多くの人はこれを柔軟性と保守性の対決だと考えるが、ブロックチェーン上では本質的に認知コストの配分問題だ。

浮動金利を選ぶことは、判断のプレッシャーを全て自分の肩に背負うことだ —— 資金面を監視し、市場の感情を見極め、金利の転換点を予測する。

少し気を緩めると、コストは静かに上昇していく。

一方、@TermMaxFi が行うことはまさに逆だ。

金利を予測するわけでも、「より賢い」モデルを持つわけでもなく、ただ本来継続的に気にかける必要のあった判断を、一度の価格設定の選択に圧縮している。

TermMaxで固定金利を選ぶことは、方向性を賭けるのではなく、未来の一定期間の確実性を買うことだ。

これにより、取引の論理は変わる —— 「市場を追いかける」から、「お得かどうか」へと。

毎日見解を更新する必要もなく、マクロの変化に高感度でいる必要もない。特定のタイミングで、「これに賛成」または「反対」と言えば良い。

だから、TermMaxは単なる金利商品ではなく、意思決定ツールに近い。

時間、変動、不確実性をパッケージ化

原文表示水温、暗流、方向は全て自分で感じ取り、姿勢を随時調整できるが、水の中に常に浸かっている必要がある。

固定金利は、あらかじめ橋を架けるようなものだ。

橋の構造を先に作り、渡るかどうかを決める;

一度渡れば、外の風や草の動きは関係なくなる。

多くの人はこれを柔軟性と保守性の対決だと考えるが、ブロックチェーン上では本質的に認知コストの配分問題だ。

浮動金利を選ぶことは、判断のプレッシャーを全て自分の肩に背負うことだ —— 資金面を監視し、市場の感情を見極め、金利の転換点を予測する。

少し気を緩めると、コストは静かに上昇していく。

一方、@TermMaxFi が行うことはまさに逆だ。

金利を予測するわけでも、「より賢い」モデルを持つわけでもなく、ただ本来継続的に気にかける必要のあった判断を、一度の価格設定の選択に圧縮している。

TermMaxで固定金利を選ぶことは、方向性を賭けるのではなく、未来の一定期間の確実性を買うことだ。

これにより、取引の論理は変わる —— 「市場を追いかける」から、「お得かどうか」へと。

毎日見解を更新する必要もなく、マクロの変化に高感度でいる必要もない。特定のタイミングで、「これに賛成」または「反対」と言えば良い。

だから、TermMaxは単なる金利商品ではなく、意思決定ツールに近い。

時間、変動、不確実性をパッケージ化

- 報酬

- いいね

- コメント

- リポスト

- 共有

Space では、多くの人が自分がある出来事の結果に賭けていると誤解しています。

実際はそうではありません。

あなたが本当に参加しているのは、他者の判断に関する博弈です:

他人は信じるのか?

いつ揺らぎ始めるのか?

合意は瞬間的に崩壊するのか、それとも徐々に変化していくのか?

出来事はあくまでトリガーに過ぎません。

価格は常に事実そのものを反映しているのではなく、群衆の事実に対する期待の変化速度を反映しています。

これが、Spaceの取引が従来の「正誤を賭ける」タイプの遊びと全く異なる理由です。

結論を待つ必要はありません。ひとつの曲線に注目してください —— 期待がどのように形成され、拡散し、過熱し、ためらい、そして修正されるのかを見るのです。

@intodotspace が行っていることは、本質的にこの曲線を顕在化させることです。

それは「買うべきかどうか」を教えてくれるわけではなく、感情が集中する時間帯や判断の分岐点を、ありのままにあなたの前にさらけ出します。

パニックは突然訪れるものではなく、合意も一夜にして形成されるものではありません。

それらには前兆があり、多くのプラットフォームはそれを無視することを選んできました。

Spaceの設計思想は、よりマクロな取引のようなものです:

注目すべきは、特定の単一変数ではなく、群衆の認知が時間とともにどのように漂移していくかです。

原文表示実際はそうではありません。

あなたが本当に参加しているのは、他者の判断に関する博弈です:

他人は信じるのか?

いつ揺らぎ始めるのか?

合意は瞬間的に崩壊するのか、それとも徐々に変化していくのか?

出来事はあくまでトリガーに過ぎません。

価格は常に事実そのものを反映しているのではなく、群衆の事実に対する期待の変化速度を反映しています。

これが、Spaceの取引が従来の「正誤を賭ける」タイプの遊びと全く異なる理由です。

結論を待つ必要はありません。ひとつの曲線に注目してください —— 期待がどのように形成され、拡散し、過熱し、ためらい、そして修正されるのかを見るのです。

@intodotspace が行っていることは、本質的にこの曲線を顕在化させることです。

それは「買うべきかどうか」を教えてくれるわけではなく、感情が集中する時間帯や判断の分岐点を、ありのままにあなたの前にさらけ出します。

パニックは突然訪れるものではなく、合意も一夜にして形成されるものではありません。

それらには前兆があり、多くのプラットフォームはそれを無視することを選んできました。

Spaceの設計思想は、よりマクロな取引のようなものです:

注目すべきは、特定の単一変数ではなく、群衆の認知が時間とともにどのように漂移していくかです。

- 報酬

- 1

- 1

- リポスト

- 共有

ZerotoSatoshis :

:

これはほとんどのトレーダーが見逃しがちな核心的な真実です:価格は現実の反映ではなく、集団心理の鏡です。 イベントはただ導火線に火をつけるだけであり、実際の動きは信念がどれだけ早く広がり、停滞し、または崩壊するかによって決まります。その期待曲線を読むことがエッジです。認識が価格よりも速く加速するときにはチャンスがあり、価格がすでに感情を吸収してしまっている場合、大きなニュースさえもノイズに過ぎません。