A próxima batalha das stablecoins: A guerra dos gigantes na rede de stablecoins

Na segunda metade de 2025, o setor das stablecoins inaugura uma nova era.

Durante anos, empresas como Tether e Circle foram protagonistas no universo das stablecoins, limitando-se à emissão de tokens enquanto toda a arquitetura de rede e operações dependiam de blockchains públicas como Ethereum, Tron e Solana. Apesar do crescimento sustentado do volume de emissão, os utilizadores continuaram a depender de sistemas externos para realizar transações.

Recentemente, esta dinâmica começou a alterar-se: a Circle lançou Arc; a Tether apresentou Plasma e Stable quase em simultâneo; e a Stripe aliou-se à Paradigm para lançar Tempo. O aparecimento célere destas três blockchains especializadas em pagamentos e liquidação de stablecoins revela uma mudança estratégica: os emissores pretendem assumir o controlo da infraestrutura.

Esta ação coordenada não é fruto do acaso.

Porque optam os emissores de stablecoins por desenvolver as suas próprias blockchains?

Em início de percurso, praticamente todas as stablecoins assentavam em blockchains públicas como Ethereum, Tron e Solana. Atualmente, multiplicam-se os emissores que desenvolvem cadeias dedicadas, conquistando domínio sobre a emissão e a liquidação.

O catalisador direto é a captura de valor. As comissões absorvidas pelas redes subjacentes revelam-se muito superiores ao previsto.

A Tether processa mensalmente mais de 1 bilião $ em operações, sendo que as comissões são capturadas quase na totalidade pelas blockchains subjacentes. No Tron, cada transferência USDT implica uma comissão entre 13 e 27 TRX, o que equivale, aos preços atuais, a cerca de 3 a 6 $. Com o gigantesco volume de USDT neste ecossistema, o potencial de receita é enorme. Considerando que Tron processa milhares de milhões $ em USDT diariamente, só as comissões geram centenas de milhões $ de receita anual para a rede Tron.

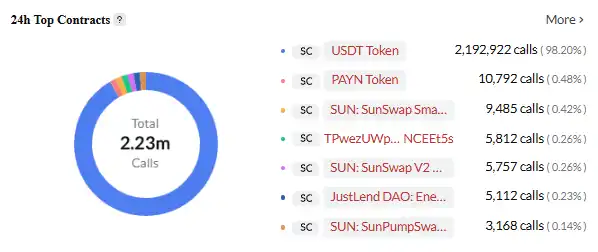

USDT: o contrato inteligente mais ativo na rede TRON. Fonte: Cryptopolitan

A Tether regista lucros excecionais, resultado essencialmente do spread e do rendimento de investimento, sem ligação direta ao volume transacional do USDT. Cada operação USDT gera zero receita direta para a Tether; todas as comissões ficam na blockchain pública.

A Circle enfrenta um problema similar. Cada transferência USDC em Ethereum consome ETH como gás. Às taxas atuais, caso o USDC alcançasse o volume do USDT, Ethereum captaria milhares de milhões $ anuais apenas em comissões. Enquanto emissora, a Circle não recebe qualquer parte dessas comissões.

Mais frustrante ainda: quanto maior o volume, mais cresce a receita perdida. O USDT passou de volumes mensais na ordem dos centenas de milhares de milhões $ em 2023 para mais de 1 bilião $, sem que a Tether receba qualquer receita pelas transferências.

Esta situação de “ver e não tocar” é a razão central para a aposta dos emissores em blockchains proprietárias.

Existem outros elementos relevantes. As restrições técnicas das cadeias públicas acumulam-se: Ethereum revela comissões elevadas e baixa velocidade, tornando os micropagamentos impraticáveis; Tron, apesar do custo reduzido, levanta dúvidas sobre descentralização e segurança; Solana apresenta elevados níveis de rapidez, mas instabilidade ocasional. Para serviços de pagamentos permanentes, tais limitações são críticas.

O fator de experiência do utilizador é também determinante. Os utilizadores convencionais precisam de navegar entre diferentes cadeias, deter tokens nativos diversos e gerir múltiplas carteiras. As transferências intercadeia são ainda mais complexas, dispendiosas e sujeitas a risco. Do ponto de vista de conformidade, as cadeias públicas apoiam-se fortemente em soluções externas para monitorização de transações e prevenção de branqueamento de capitais, com eficácia limitada. A diferenciação competitiva tornou-se essencial: a Circle quer acelerar liquidação e integrar módulos de smart contracts via Arc, enquanto a Stripe aposta em pagamentos automatizados e programáveis com Tempo.

A convergência entre captura de valor, limitações técnicas, experiência de utilizador, conformidade e pressão competitiva faz com que o desenvolvimento de blockchains proprietárias seja inevitável.

Estratégias dos Principais Líderes do Setor

Confrontadas com estes desafios e oportunidades, as empresas adotam tecnologias e modelos de negócio diferenciados.

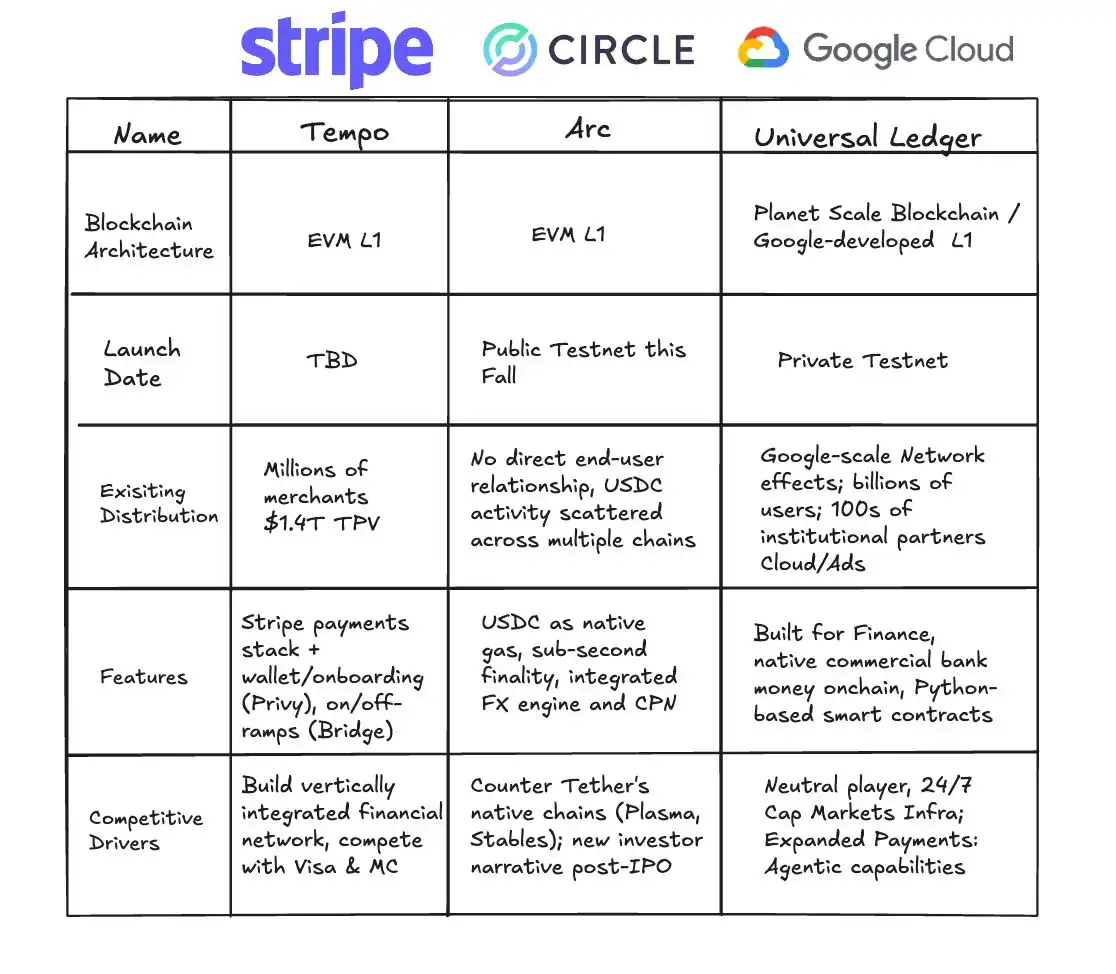

Stripe Tempo: Plataforma Neutra e Universal

Tempo, incubada por Stripe e Paradigm, é uma blockchain concebida para pagamentos. Ao contrário das cadeias públicas tradicionais, não emite token nativo, aceitando diretamente stablecoins como USDC e USDT para gás. Esta escolha é tanto uma afirmação como um sinal claro de ambição.

Fonte: X

Apesar da simplicidade aparente do design, os desafios técnicos são de relevo. Blockchains convencionais usam um único token nativo para as taxas de transação, o que simplifica o sistema. Tempo necessita de suportar múltiplas stablecoins como gás, impondo mecanismos sofisticados de gestão de tokens e de câmbio ao nível de protocolo.

Tempo é arquitetada para pagamentos: o protocolo de consenso permite confirmações em frações de segundo com custos extremamente baixos e inclui primitivas de pagamento nativas que os programadores podem explorar para aplicações avançadas — pagamentos condicionais, agendados e multipartidários.

Tempo já formou uma aliança de ecossistema robusta, com parceiros iniciais em inteligência artificial (Anthropic, OpenAI), e-commerce (Shopify, Coupang, DoorDash) e serviços financeiros (Deutsche Bank, Standard Chartered, Visa, Revolut), entre outras áreas críticas. Tal abrangência revela o objetivo da Stripe em posicionar Tempo como infraestrutra transversal a múltiplos setores.

Circle Arc: Personalização Integrada Verticalmente

Em agosto de 2025, Circle apresentou Arc, uma blockchain pública especializada em finanças de stablecoins. Ao contrário da neutralidade estratégica da Stripe, Arc representa integração vertical absoluta.

Fonte: Circle

Arc utiliza USDC como token nativo de gás. Todas as operações exigem pagamento de taxas em USDC, impulsionando a procura e utilidade desta stablecoin. Esta arquitetura permite à Circle capturar valor em cada transação on-chain e manter uma cadeia de valor fechada.

Arc integra um motor de câmbio spot institucional, permitindo conversões rápidas entre stablecoins de diferentes moedas e assegurando finalização em subsegundos. Estas funcionalidades respondem a necessidades institucionais concretas e refletem o profundo conhecimento de mercado da Circle.

Ao controlar a sua blockchain, Circle proporciona ao USDC um ambiente operacional mais eficiente e sob gestão própria. Ainda mais relevante, permite à Circle construir um ecossistema financeiro fechado em torno do USDC, promovendo retenção de valor.

Tether: Estratégia Dual-Chain e Verticalização Total

A maior emissora de stablecoins mundial, Tether, estreou Plasma e Stable em 2025, apostando numa integração vertical mais agressiva do que os restantes concorrentes.

Fonte: Bankless

Plasma, desenvolvida pela Bitfinex (empresa irmã da Tether), constitui uma blockchain Layer 1 orientada para transações de stablecoins. O principal destaque reside nas transferências USDT sem comissões, desafiando a supremacia do Tron na circulação de USDT. O token sale realizado em julho de 2025 captou 373 milhões $, evidenciando forte procura do mercado.

Stable apresenta ambições ainda mais amplas. Tether descreve-a como “o lar exclusivo do USDT”, baseada numa arquitetura paralela dual-chain: uma cadeia principal para liquidações essenciais e Plasma como cadeia paralela para processar transações de alto volume e baixo valor, liquidando periodicamente na cadeia principal. Neste contexto, USDT serve de meio de transação e token para comissões, eliminando a necessidade de tokens de gás alternativos e reduzindo barreiras de acesso.

Para maior flexibilidade, Stable introduziu três variantes de USDT: USDT padrão para uso corrente, USDT0 especificamente para bridging intercadeia e gasUSDT para taxas de rede. Mantêm paridade 1:1 e são intercambiáveis sem custos, proporcionando experiência fluida em todos os cenários.

Stable utiliza o protocolo personalizado StableBFT, construído sobre CometBFT (Tendermint melhorado) e recorre à proof of stake delegada. Ao separar propagação de transações e consenso, StableBFT mitiga congestionamentos em períodos de elevada atividade, garantindo ambiente estável para pagamentos em larga escala.

Combinando Plasma e Stable, Tether responde às limitações de comissões e estabilidade das redes existentes, consolidando um ecossistema fechado para transações USDT, taxas e funções intercadeia.

Os Ambientes de Infraestrutura das Big Tech

A Google avança igualmente neste domínio. Com Google Cloud Unified Ledger (GCUL), posiciona-se na camada de infraestrutura de stablecoins. GCUL é uma plataforma blockchain empresarial, dedicada a bancos e instituições financeiras para emissão, gestão e transação de stablecoins.

GCUL versus Tempo e Arc. Fonte: Fintech America

A principal vantagem reside na integração nativa com os serviços Google Cloud enterprise. Instituições financeiras podem lançar stablecoins via GCUL sem a necessidade de construir infraestrutura de raiz. Para bancos que já utilizam o ecossistema da Google, GCUL oferece solução digital de ativos sem fricção.

A estratégia da Google distingue-se pela contenção: não emite stablecoins nem entra na área dos pagamentos. Assume-se como fornecedor tecnológico de base, munindo todos os players do setor com as ferramentas fundamentais. Quem quer que vença a corrida das stablecoins, Google permanece beneficiária.

Estas novas blockchains não são meras cópias das existentes — introduzem avanços relevantes. As stablecoins já eliminaram o papel de intermediário bancário; agora, libertam-se da dependência de Ethereum ou Tron, dominando as vias de transação.

Abrem também novas fronteiras de programabilidade. As stablecoins são contratos programáveis por essência. Como referiu Patrick Collison (CEO da Stripe), pagamentos programáveis podem originar modelos de negócio inovadores — como soluções para pagamentos entre agentes de IA. Nestas novas cadeias, os developers acedem a primitivas de pagamento embutidas para aplicações sofisticadas: pagamentos condicionais, agendados ou liquidações multipartidárias.

Os tempos de liquidação aproximam-se da instantaneidade. Em blockchains públicas como Arc, as confirmações visam subsegundos. Para negociação de alta frequência, financiamento de supply chain ou microtransações em aplicações de mensagens, esta “liquidação imediata” é revolucionária.

O aspeto da interoperabilidade é nativo: pontes intercadeia e atomic swaps passaram a características estruturais, não acessórios. As stablecoins circulam livremente entre cadeias, aproximando-se da conectividade dos sistemas bancários mundiais.

O Primeiro Ano das Blockchains Públicas de Stablecoins

O lançamento de blockchains dedicadas a stablecoins reescreve em profundidade a cadeia de valor. Nos pagamentos tradicionais, bancos, redes de cartões e câmaras de compensação dividem receitas; agora, novos atores apropriando-se destes fluxos.

A emissão de stablecoins por Circle e Tether permitiu criar grandes reservas de capital sem juros, investidas em ativos seguros como Treasuries, gerando milhares de milhões $ em juros anuais. No segundo trimestre de 2024, os lucros da Tether atingiram 4,9 mil milhões $, quase exclusivamente resultantes de “seigniorage”.

Com blockchains próprias, a captura de valor tornou-se mais diversificada. As taxas de transação são apenas o início; o verdadeiro potencial reside nos serviços adicionados: Tempo pode fornecer soluções personalizadas para empresas, enquanto Arc permite conformidade institucional e liquidação FX avançada. Estes serviços premium geram valor muito acima do das transações isoladas.

A camada aplicacional revela ainda mais potencial: pagamentos programáveis viabilizam novos formatos de negócio — salários automatizados, desembolsos condicionais, supply chain finance — promovendo ganhos de eficiência e criando valor original.

Para instituições financeiras clássicas, as stablecoins perturbam o status quo. A intermediação dos pagamentos representa fonte relevante de receita para bancos, que pode diluir-se com o crescimento das stablecoins. No curto prazo, os impactos são limitados, mas no horizonte prolongado os bancos terão de reconfigurar o seu papel.

Esta redistribuição de valor transcende o universo empresarial — apresenta implicações geopolíticas. A circulação global de USD stablecoins amplia a influência do dólar no contexto digital. Estados já reagem e os próximos desafios colocarão blockchains, empresas, sistemas monetários e nacionais em confronto.

O crescimento das stablecoins marca uma mudança de paradigma tecnológica e de modelo de negócio — constitui a mais profunda reconstrução da infraestrutura financeira global desde a adoção da contabilidade de partida dupla e do sistema bancário contemporâneo.

Numa visão ampliada, as stablecoins podem desencadear a maior transformação da infraestrutura financeira desde a invenção da escrita contabilística de dupla entrada e da banca moderna.

Cada ciclo de reforma sistémica impulsionou o progresso: as letras de câmbio venezianas permitiram comércio urbano; a rede Rothschild acelerou os fluxos globais de capital; sistemas como Visa e SWIFT tornaram pagamentos quase instantâneos.

Estas revoluções eliminaram custos, expandiram mercados e estimularam nova dinâmica de crescimento. As stablecoins representam o capítulo mais recente deste processo.

A sua influência sentir-se-á, em vários planos, durante vários anos.

A inclusão financeira ganha uma amplitude inédita: qualquer pessoa com smartphone poderá aceder a redes globais, sem necessidade de conta bancária. A liquidação internacional torna-se quase instantânea, melhorando substancialmente a rotatividade do capital nas cadeias de abastecimento e nos fluxos comerciais.

Talvez a evolução mais profunda seja o nascimento de modelos de negócio nativamente digitais. Os pagamentos deixam de ser simples transferências de fundos: tornam-se elementos programáveis e compósitos, alargando de forma inédita o horizonte da inovação.

Ao longo de 2025, com a emergência das cadeias públicas de stablecoins, assistimos à transição das stablecoins para um papel central nas finanças e comércio global, ultrapassando o âmbito das criptomoedas. Estamos perante um ponto de viragem, presenciando o nascimento de uma rede de pagamentos global mais aberta e eficiente.

Aviso:

- Este artigo é republicado a partir de [BlockBeats], com direitos autorais do autor original [BlockBeats]. Para quaisquer questões relativas a esta republicação, contacte a equipa Gate Learn para resolução célere.

- Declaração de exoneração de responsabilidade: As opiniões apresentadas pertencem exclusivamente ao autor e não representam aconselhamento de investimento.

- As restantes versões linguísticas foram traduzidas pela equipa Gate Learn. Salvo referência expressa a Gate, a reprodução, cópia ou utilização não autorizada do conteúdo traduzido é estritamente proibida.

Artigos relacionados

O que é USDe? Revelando os múltiplos métodos de ganho de USDe

O que são Carry Trades e como funcionam?

O que é a Stablecoin?

O que é USDT0

USDC e o Futuro do Dólar