Gate 研究院:以太坊机构押注再创新高,新公链加速吸金|2025 年 8 月 Web3 链上数据解读

2025 年 8 月,Solana 持续主导高频交互格局,以太坊资金净流入超 20 亿美元,价格与机构配置双创历史新高,巩固其高价值场景地位;Polygon 等侧链出现大规模资金外流,链上资金结构加速分化。比特币突破 124,000 美元后资金流入放缓,但卖压温和、成本支撑稳固,当前回调更偏向阶段性整理。Aave 推出 Horizon 平台切入 RWA 借贷市场,持续强化其 DeFi 与传统金融融合优势;BIO 凭借 V2 升级与质押扩张迅速吸金,展现出引领 DeSci 赛道的增长潜力。摘要

- 链上生态加速分化,Solana 维持高频主导,以太坊则巩固高价值地位,资金流向结构朝“强者恒强”演化,新兴公链表现亮眼,部分侧链与 L2 面临资金回撤压力。

- 以太坊凭借资金净流入超 20 亿美元、价格与机构配置双创新高,继续稳居公链核心,新兴公链吸金崛起,而 Polygon 等侧链则遭遇大规模资金外流,格局呈现“强者恒强”。

- 比特币在 124,000 美元高点后资金流入放缓,但卖压温和、成本基础支撑稳固,未实现亏损维持低位,整体显示当前回调属阶段性修正而非趋势反转。

- Aave 在去中心化借贷领域持续占据主导地位,并通过推出 Horizon 平台切入机构级 RWA 抵押借贷市场,进一步强化其在 DeFi 与传统金融融合中的核心地位。

- BIO 凭借 V2 升级与生态扩展在 DeSci 赛道快速崛起,代币市值与质押量同步飙升,链上资金加速流入,展现出持续领跑去中心化科研的潜力。

链上数据摘要

链上活动与资金流概况总览

在进行链上整体资金流动分析之外,我们进一步选取了几项关键链上活动指标,用以评估各区块链生态的真实使用热度与活跃度。这些指标包括每日交易量、每日 Gas 费用、每日活跃地址数与跨链桥接的净流量,涵盖了用户行为、网络使用强度与资产流动性等多个维度。相较于仅观察资金流入流出,这些链上原生数据能更全面反映公链生态的基本面变化,帮助判断资本流向背后是否伴随实际使用需求与用户增长,从而识别出具有持续性发展的网络基础。

交易量分析:Ethereum 持续创高,Solana 稳居榜首

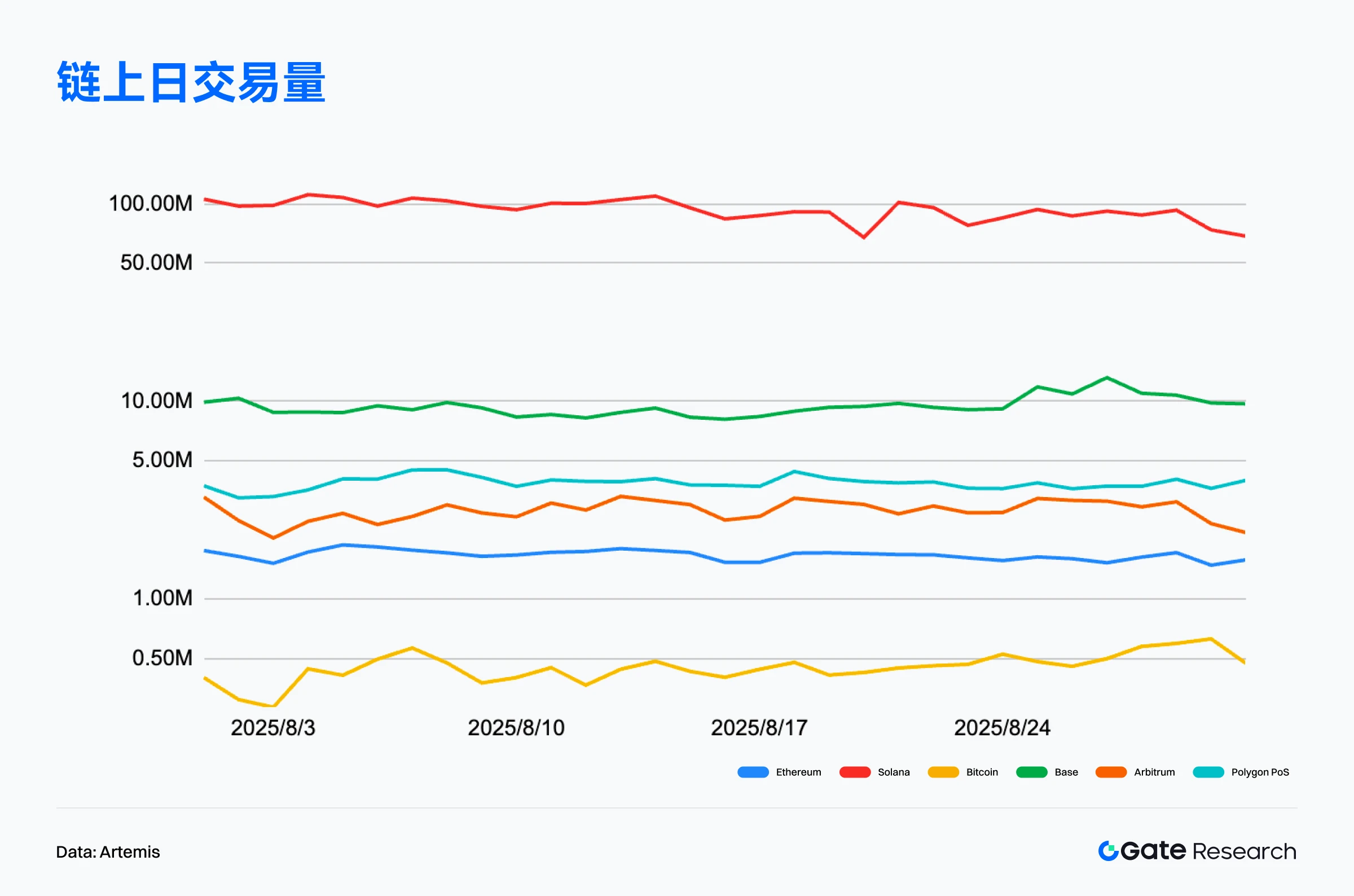

据 Artemis 数据,截至 2025 年 8 月 31 日,Solana 以超过 290 亿笔的月度交易量持续稳居主流公链之首,日均交易量稳定维持在 9,000 万笔至 1 亿笔之间,展现出强劲的链上互动黏性与高频应用结构。尽管月底略有波动,但整体活跃度仍远超其他公链,反映出其生态活力与高效架构的优势。【1】

Ethereum 链上交易量连续两月创高,交易量突破 5,177 万笔,创下近四年新高,反映出在 Layer 2 分流的背景下主网活跃度依然强劲。尽管单笔交易价值高、Gas 成本仍是限制因素,但整体交易结构稳健,主网与 Layer 2 的联动效应持续增强。

此外,据 DefiLlama 数据,2025 年 8 月 Ethereum 链上 DEX 月交易量达 1,401 亿美元,刷新历史纪录;当前 TVL 为 925.8 亿美元,仍较 2021 年高点低约 17%。交易量与用户活跃同步攀升,显示资金利用率显著提高,用户行为正从静态锁仓转向更频繁的交易与流动性运用,呈现“交易活跃优于 TVL 回升”的趋势结构。【2】

整体而言,Solana 延续其高频交互与高黏性结构的强势表现,持续主导链上交易格局;Base 稳扎稳打,在 Layer 2 阵营中已奠定交易主力地位;以太坊则在主网持续创高与 Layer 2 并进模式下,展现出经典公链的韧性与价值承载能力。链上交易生态正在加速朝“高频平民链”与“低频高净值链”的结构性分化趋势发展。

活跃地址分析:Solana 领先,Ethereum 创新高

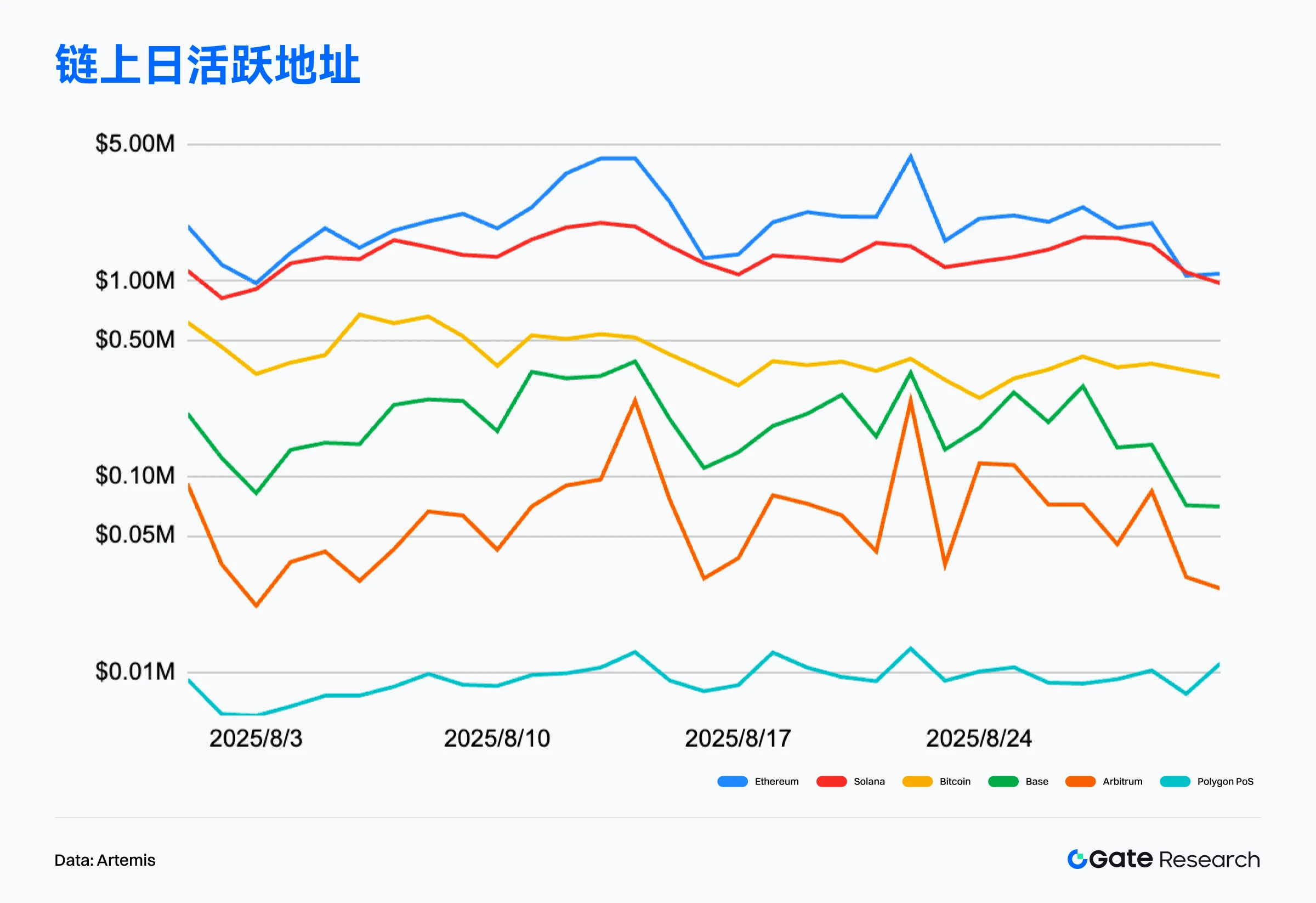

据 Artemis 数据,截至 2025 年 8 月 31 日,Ethereum 主网日均活跃地址约为 54.3 万个,走势稳中有升,月活跃地址总数突破 1,600 万个,刷新历史新高,显示其用户基础正稳步扩大。【3】

Solana 依旧在活跃地址方面保持绝对领先,日均高达 358.7 万个,展现出极强的用户黏性与高频使用场景;Base 则以 120.6 万个位列第二,反映其原生生态建设与应用引流成效显著。

整体而言,Solana 在活跃地址层面同样保持绝对领先,Base 迅速崛起展现后发优势,而 Ethereum 则以“主网 + L2”的复合结构,共同构成更完整的生态交互体系。链上用户结构已明显分化为“高频用户链”与“价值承载链”,生态定位愈发清晰。

链上手续费收入分析:Ethereum 持续主导高价值场景,Solana 表现坚挺

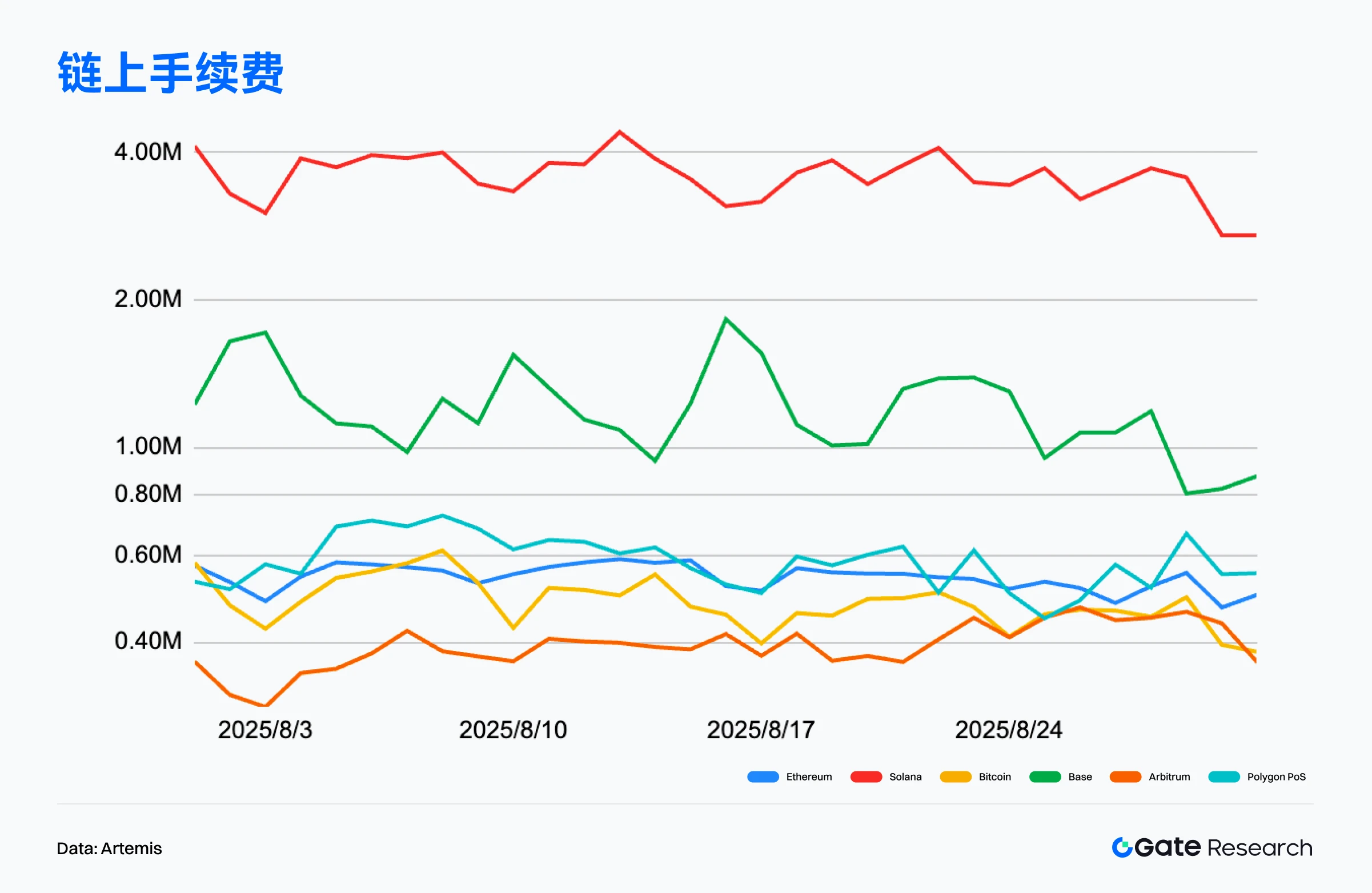

根据 Artemis 数据,截至 2025 年 8 月 31 日,Ethereum 链上手续费收入总计约为 6,500 万美元,虽较上月略有回落,但仍遥遥领先其他公链。月中曾出现单日峰值接近 500 万美元,显示在 DEX 活跃与新项目部署带动下,主网交易热度依旧保持高位。尽管 Layer 2 网络承担了大量日常交易流量,但 Ethereum 主网的高价值交互需求依旧构成其手续费收入的主要支撑。【4】

Solana 则展现出惊人的稳定性,月内手续费走势平稳,日收入基本维持在 100 万至 150 万美元区间,总体表现仅次于 Ethereum,稳居第二。Solana 高频微额交互机制使其单位手续费极低,但庞大的交易笔数仍支撑了可观的收入体量,凸显其在高频场景中的商业化基础已逐步成熟。

整体而言,Ethereum 依旧牢牢占据链上手续费收入的主导地位,Solana 稳定发挥、高频驱动,Base 则以原生生态稳步上升。手续费收入层面的分化趋势愈发明显,正对应各链在“价值型交互”与“频次型交互”之间的不同定位与发展路径。

公链资金流向分析:以太坊独占鳌头,Polygon 资金流出最显著

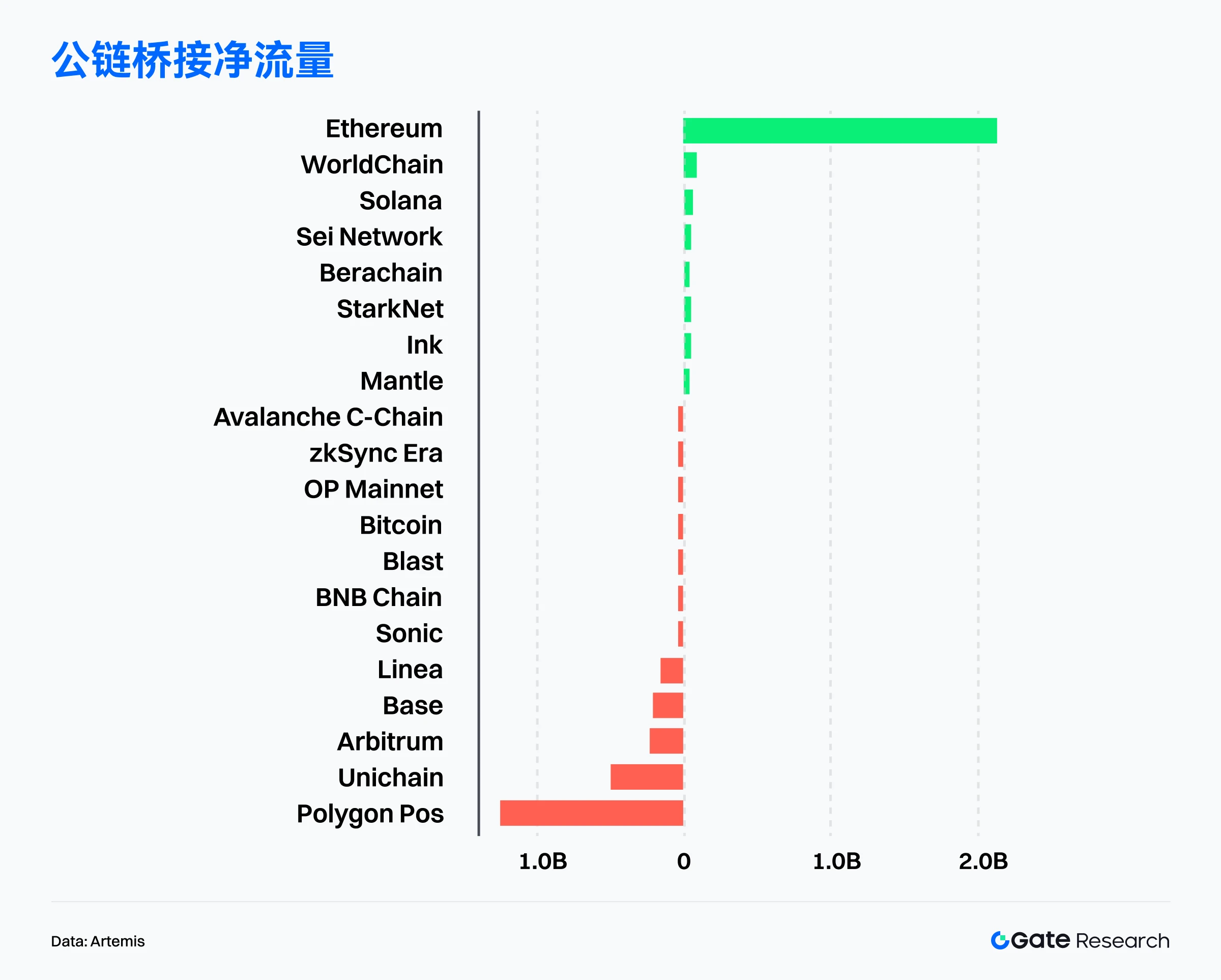

根据 Artemis 数据,以太坊录得超过 20 亿美元净流入,继续稳居公链资金流向首位,显示其在机构配置与生态深度上的压倒性优势。【5】受美联储“鸽派”信号与机构买盘推动,ETH 价格突破 4,956 美元历史新高,市值超 5,800 亿美元,ETF 管理规模突破 305 亿美元,单月净流入近 28 亿美元。机构持仓同步上升,BitMine 在一个月内收购 69 万枚 ETH,占全球供应量近 1%,跃居最大公开持仓公司,进一步凸显 ETH 的“资本增值 + 现金流”双重价值。【6】

与此同时,链上应用不断扩展,Robinhood 与 Ondo Finance 等推动股票与股票代币化交易落地,USDC 月度转账金额高达 7,483 亿美元,DeFi 协议 Pendle 的 TVL 亦突破 100 亿美元,显示以太坊在合规金融与 DeFi 基础设施中的核心地位持续巩固。【7】

除以太坊外,WorldChain 与 Solana 也分别录得 9,880 万和 7,270 万美元净流入,显示新兴与成熟公链均具备资金吸引力。相比之下,多条主流公链出现显著资金外流,其中 Polygon PoS 单月净流出超过 10 亿美元,Unichain 与 Arbitrum 亦分别录得 4.9 亿美元与 2.3 亿美元净流出,Base 亦出现 1.9 亿美元外流,反映出市场对部分 L2 与侧链的估值与热度进行再平衡。

整体而言,资金流向格局趋向“强者恒强”,以太坊在资金承接、机构部署与生态建设上的领先地位进一步放大,新兴公链如 WorldChain、Solana 借助生态叠加效应持续吸金;而部分早期获热度的 L2 与侧链则面临资金撤出压力,市场热点切换与流动性博弈愈发频繁。

比特币关键指标分析

比特币在 8 月份创下 124,000 美元历史高点后,上行动能明显放缓,价格进入高位震荡与阶段性回调。作为市场核心锚定资产,其链上结构性指标也同步释放出多重信号,揭示资金行为与市场结构的深度调整。在资金流入趋缓、需求动能减弱的同时,链上供给分布与投资者持仓状况逐渐成为判断后续走势的关键依据。

为更系统评估当前高位区间的支撑逻辑与风险演化,本文将聚焦三大核心链上指标:资金进出与已实现市值(Realized Cap & Net Position Change)、获利了结压力与市场吸收能力(Volatility Adjusted Realized Profit/Loss)、以及成本基础与风险承压水平(Cost Basis Distribution & Relative Unrealized Loss)。透过这些交叉观察,可以更清晰地描绘市场在高位的筹码分布、资金承接能力与潜在风险,为研判后续行情提供前瞻性的链上视角。

BTC 资金流入放缓,高位需求动力不足

根据 Glassnode 数据,比特币在突破 124,000 美元历史高点后,已实现市值虽持续上升,但资本流入速度明显放缓。与 2024 年 3 月及 12 月突破历史高点时的情况相比,当时资本净流入显著扩张,而本轮的绿色资本流入峰值远低于前期水平。这表明,即便价格创下新高,市场新增资金并未出现大幅涌入,投资者在高位的入场意愿明显减弱,整体反映出需求端动力不足,资金面支持相对乏力。【8】

与此同时,波动调整后的净已实现盈亏(Volatility Adjusted Net Realized Profit/Loss, 7d)显示,在比特币历次突破历史高点(ATH)时,往往伴随显著的获利了结浪潮。然而,在 2025 年 8 月突破 124,000 美元新高的过程中,市场的获利了结规模相对温和,仅出现有限的资金流出,并未达到前两次 ATH 的极端水平。【9】

这表明当前阶段投资者更倾向于持有而非急于套现离场,本轮行情中的卖压较轻,市场结构更为稳健。整体而言,尽管短期资金流入不足限制了进一步上行空间,但较低的获利了结压力有助于维持市场在高位的震荡整理,而非快速陷入深度回调。

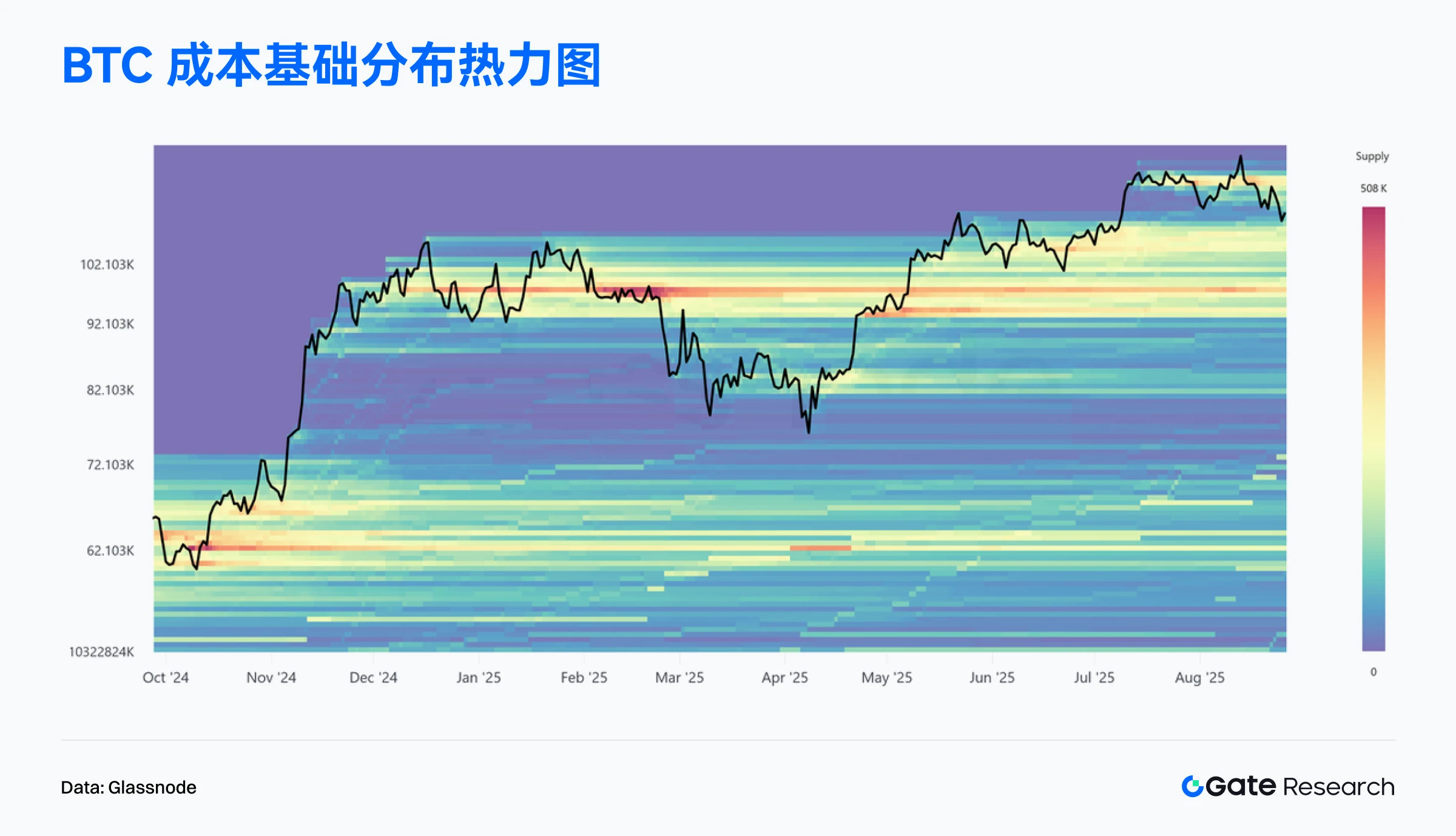

BTC 成本基础密集沉淀,关键支撑区逐步夯实

据 Glassnode 数据,BTC 的成本基础分布热力图显示,在 93,000–110,000 美元区间形成了明显的供给密集带,自 2024 年 12 月以来持续累积,逐渐成为当前市场的重要支撑区域。近期价格虽从 124,000 美元高点回落,但整体仍运行在这一供给带上方,显示出较强的承接力。【10】

与此同时,110,000 美元以上的区间相对供给稀疏,形成所谓的“空白带”,价格在此区域缺乏稳定支撑或压力,因而波动性更高。目前行情在 111,000 美元附近徘徊,若继续回调,下方厚实的成本基础可能提供支撑;若能守稳,则说明市场资金在此区间有持续的筹码沉淀,为后续反弹奠定基础。整体而言,该热力图凸显了 BTC 在 93,000–110,000 区间的供给集中与潜在底部效应,同时也揭示了当前市场处于关键支撑边缘的状态。

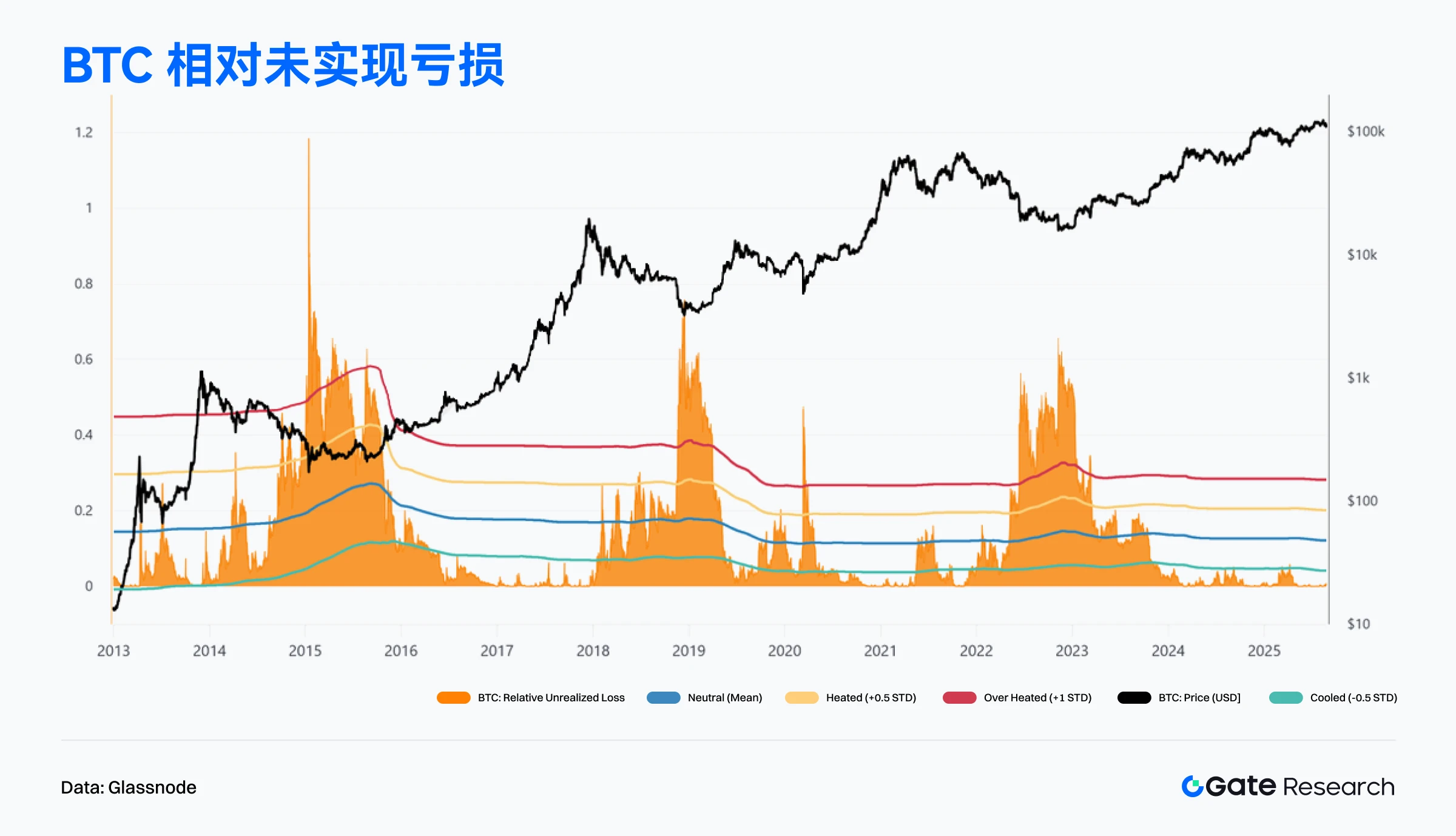

BTC 未实现亏损维持低位,市场承压程度有限

根据 Glassnode 数据,BTC 的相对未实现亏损指标(Relative Unrealized Loss)在 2023 年熊市期间大幅飙升,反映出当时投资者承受了极大的亏损压力。然而自 2023 年底以来,该指标快速回落,并在 2024 至 2025 年间始终维持在低位,长期处于 -0.5 标准差以下。【11】

与历史周期相比,目前的相对未实现亏损水平仅约 0.5%,远低于 2018–2020 年与 2022–2023 年熊市阶段超过 30% 的极端值。这意味着尽管近期 BTC 自 124,000 美元高点出现回调,短期持有者的浮亏有所增加,但整体市场的亏损压力并不严重。整体而言,该指标显示市场当前并未进入类似过去深度熊市的极端恐慌阶段,投资者结构仍较为健康。换句话说,目前的回调更像是上涨过程中的阶段性修正,而非趋势性反转。

热门项目与代币动态

链上数据表明,资金与用户正在逐步向具备交互基础和应用深度的生态集中,而具备话题性与技术创新能力的项目,正成为资本追逐的新焦点。接下来本文将聚焦近期表现突出的热门项目与代币,解析其背后的逻辑与潜在影响。

热门项目数据概览

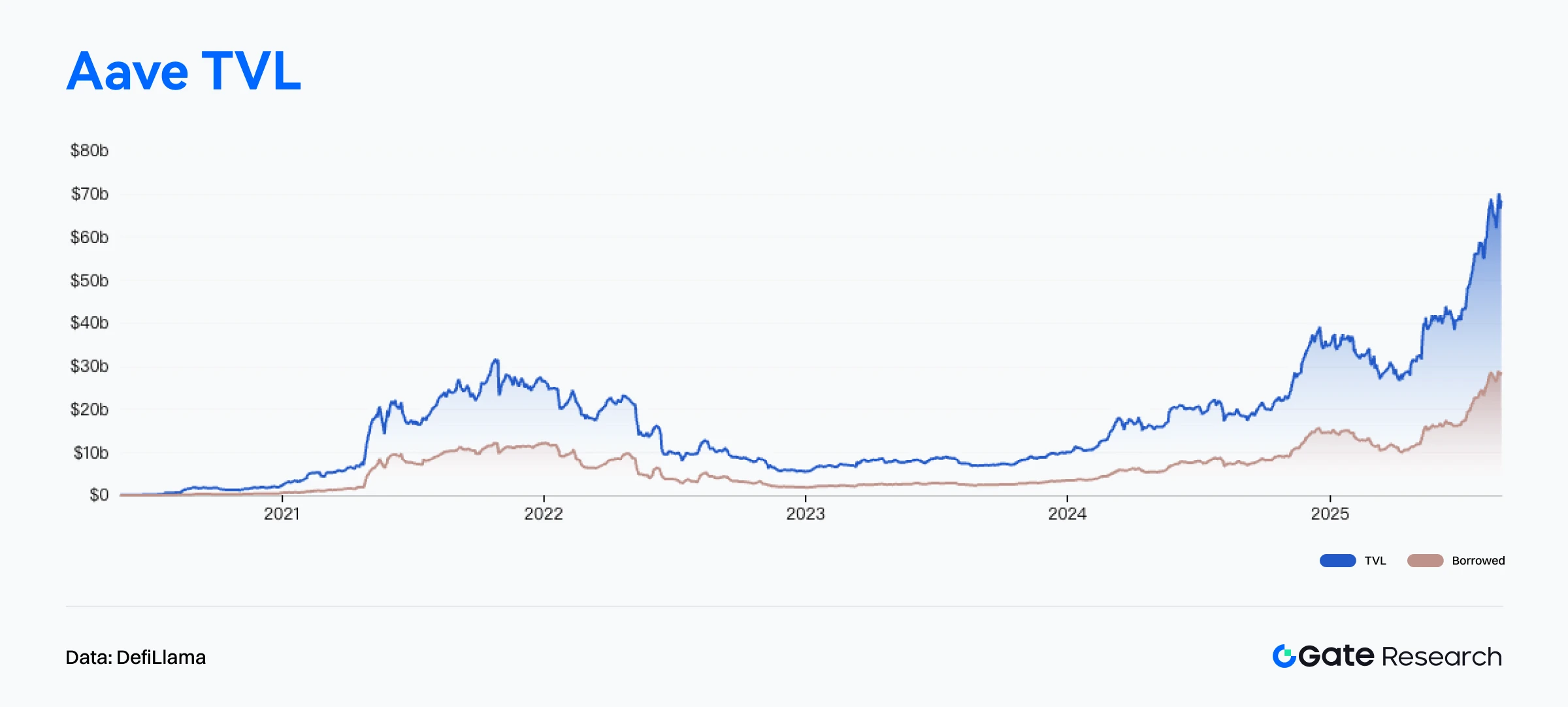

Aave

Aave 是一个去中心化的借贷平台,它利用智慧合约技术消除了传统金融中介,允许用户直接进行交易。该平台以其创新的借贷产品而闻名,支援多种加密货币,并采用第二层解决方案来提升效能,Aave 的工作机制包括抵押贷和闪电贷,同时还有一个安全模组来保护协议免受资金损失,Aave V4 将引入统一流动性层、模糊控制利率功能等新功能,此外 Aave Network 的提案将使其能够作为应用链执行多种功能,包括使用 GHO 进行收费和整合 Aave V4。

据 DefiLlama 数据,去中心化借贷协议 Aave 的总锁定价值(TVL)已突破 411 亿美元,创下历史新高。【12】若将当日未偿还的 289 亿美元借款纳入计算,Aave 的总资金规模将超过 700 亿美元,可跻身美前 37 大银行(位列前 1.7%)。【13】Aave 创始人 Stani Kulechov 表示,Aave 是一个开放式金融网络,能够为机构提供无需依赖美联储的收益来源,凸显出 DeFi 在结构上对传统金融体系的替代潜力。目前 Aave 在 DeFi 借贷领域持续领先,掌握约 50% 的市场 TVL,规模为第二大竞争者 Morpho 的近 6 倍,反映出用户与机构资金对其安全性与稳定性的高度集中。

Aave Labs 近期推出新平台 Horizon,旨在为机构投资者提供以代币化现实世界资产(RWA)作为抵押品获取稳定币的借贷服务。上线初期,合格机构可使用国债、加密货币持有基金等代币化资产作为抵押,借入 USDC、RLUSD 与 GHO 等稳定币。首批支持的资产包括 Superstate 短期美债基金、Circle 收益基金,以及 Centrifuge 推出的 Janus Henderson 代币化产品。【14】

Horizon 的推出标志着 Aave 正加速布局机构级 RWA 融资市场。通过引入国债等传统金融资产作为 DeFi 抵押品,Aave 拓宽了稳定币的发行与使用场景,同时为机构提供了兼具流动性与收益管理的工具。这不仅提升了稳定币与 RWA 的市场需求和流动性,也推动 DeFi 与 TradFi 的融合。

综上所述,Aave 不仅稳居去中心化借贷领域的领先地位,其在机构服务上的持续创新也展现出清晰的战略前瞻性。随着合规路径日趋明确、抵押资产种类不断扩展,Horizon 有望成为机构进军 DeFi 的关键入口,进一步强化 Aave 在全球金融架构中的核心地位。

热门代币数据概览

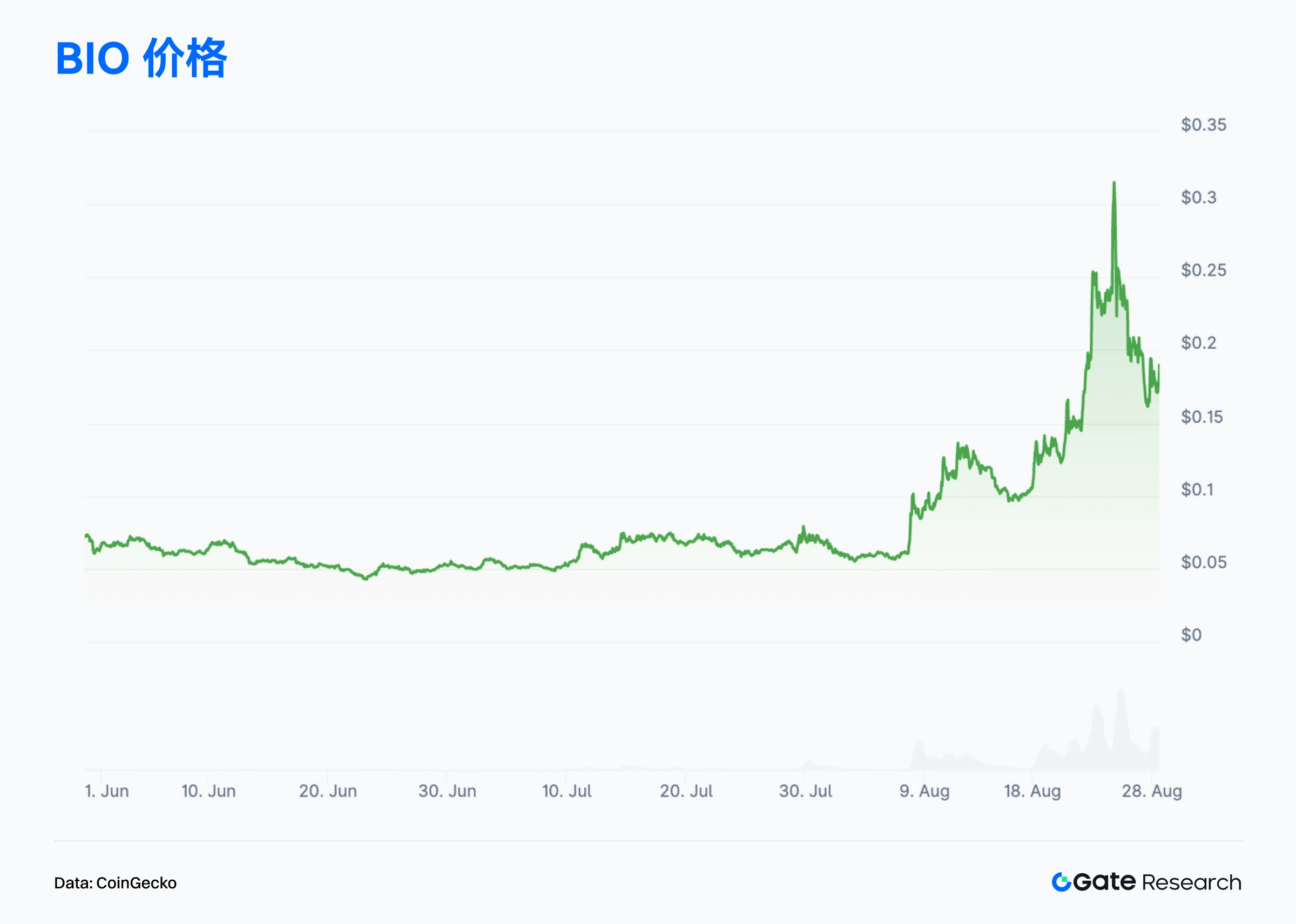

$BIO

BIO 是 Bio Protocol 的原生代币,Bio Protocol 是一个专注于去中心化科学(DeSci)赛道的区块链项目,旨在结合链上治理与代币激励,打造一个由科研人员、患者与投资人共同参与的开放式科研协作网络。BIO 代币可用于参与 BioDAO 治理、项目孵化支持与知识产权收益分配,并透过质押机制获得投票权与奖励资格。Bio Protocol 通过 IP 代币化、科研任务激励与孵化器机制,推动科研成果上链与成果转化,成为 DeSci 生态中最具代表性的项目之一。

随着 Bio Protocol V2 正式上线,引入了 Launchpad、质押积分系统及流动性引擎等全新机制,上线首周内质押总量即突破 1 亿枚 BIO,代币市值迅速翻倍至 2 亿美元,重新点燃市场对 DeSci 赛道的关注。【15】BIO 价格自 8 月 18 日的 0.10 美元起步,至 8 月 24 日最高涨至 0.315 美元,单周涨幅接近 200%,成为八月链上表现最突出的资产之一。

在生态拓展方面,Bio Protocol 已通过流动性费用累积收入超过 400 万美元,并正筹备与头部 DeFi 协议集成,包括为 Bio 推出专属借贷市场。团队亦计划上线 Bio Copilot,打造去中心化科研代理,推动药物筛选、临床运营及资金调度等科研环节实现自动化,加速科研进入高频、智能化的迭代阶段。

链上数据亦显示资金正加速流入,据 Dune 数据,Bio Protocol 的 TVL 已突破 2,200 万美元,近七日上升超过 110%。分析认为,中长期锁仓比例的提升有望为 BIO 带来持续上行动能,但短期仓位占比较高仍可能引发阶段性抛压;若长线资金持续流入,BIO 有望迎来新一轮上涨周期。【16】

综上所述,Bio Protocol 凭借其对去中心化科研(DeSci)领域的精准定位与持续创新,不仅在链上数据与市场表现上实现亮眼突破,更透过 V2 升级、流动性机制优化与生态布局,成功吸引资本与社群的深度参与。随着 Bio Copilot 等产品持续推进,项目有望在推动科研产业链上链、赋能科研自动化等方向取得实质进展。若后续资金流入与锁仓结构进一步优化,Bio Protocol 或将在 DeSci 赛道中持续领跑,成为连接科研创新与链上金融的关键桥梁。

总结

2025 年 8 月,链上活动与资金流动结构持续分化,Solana 以超 290 亿笔月交易量稳居交易榜首,展现高频交互主导优势;以太坊则在主网交易量连月创高的同时,手续费收入与资金净流入仍遥遥领先,巩固其在高价值交互场景与机构部署中的核心地位。Base 稳步上升,活跃地址突破百万,在 Layer 2 阵营中持续扩大影响力。资金面方面,以太坊单月录得逾 20 亿美元净流入,带动 ETH 价格与 ETF 管理规模双双创高,WorldChain 与 Solana 亦分列吸金前列;反观 Polygon、Unichain 等侧链与部分 L2 则面临资金回撤压力,链上格局朝“强者恒强”方向进一步演化。

比特币方面,链上指标呈现出高位震荡下的稳健结构,资金流入速度放缓,但获利了结压力相对温和,市场卖压有限;成本基础在 93,000–110,000 美元区间形成厚实支撑,短期回调并未破坏关键承接带;未实现亏损维持低位,整体承压程度有限。整体而言,本轮调整更偏向阶段性修正而非趋势反转,高位震荡消化后仍具备延续上涨的结构性基础。

项目热点方面,Aave 与 Bio Protocol 成为当前焦点。Aave 作为 DeFi 借贷龙头,TVL 突破 411 亿美元,整体资金体量超 700 亿美元,并通过 Aave V4 与 Horizon 平台加速布局 RWA 抵押与机构服务,强化其在 DeFi 与 TradFi 融合中的地位;Bio Protocol 则凭借 V2 升级带动市值翻倍至 2 亿美元、价格单周飙升近 200%,并计划推出 Bio Copilot 推动科研自动化,展现出 DeSci 赛道的强劲成长潜力。

参考资料:

- Artemis, https://app.artemisanalytics.com/chains

- DefiLlama, https://defillama.com/chain/ethereum?activeAddresses=false&tvl=false&groupBy=monthly&dexsVolume=true

- Artemis, https://app.artemisanalytics.com/chains

- Artemis, https://app.artemisanalytics.com/chains

- Artemis, https://app.artemisanalytics.com/flows

- CoinGecko, https://www.coingecko.com/en/treasuries/ethereum

- DefiLlama, https://defillama.com/protocol/pendle

- Glassnode, https://studio.glassnode.com/charts/ba1ec93d-85f4-41fe-5606-798a2f30013a?a=BTC

- Glassnode, https://studio.glassnode.com/charts/22ef95fa-bed1-4a18-5e56-a74093870d1a?a=BTC

- Glassnode, https://studio.glassnode.com/charts/indicators.CostBasisDistributionHeatmap?a=BTC&mScl=log&pScl=log&period=1y&resolution=24h&s=1727519376&u=1756166400&zoom=

- Glassnode, https://studio.glassnode.com/charts/e710c5a0-3f26-4e8b-7fa2-28ef87c92b73

- DefiLlama, https://defillama.com/protocol/aave?events=false&borrowed_tvl=true

- Aaverank, https://aaverank.com/

- X, https://x.com/defisebs/status/1960790694509076811

- CoinGecko, https://www.coingecko.com/en/coins/bio-protocol

- Dune, https://dune.com/tk-research/bio-launchpad

Gate 研究院是一个全面的区块链和加密货币研究平台,为读者提供深度内容,包括技术分析、热点洞察、市场回顾、行业研究、趋势预测和宏观经济政策分析。

免责声明

加密货币市场投资涉及高风险,建议用户在做出任何投资决定之前进行独立研究并充分了解所购买资产和产品的性质。 Gate 不对此类投资决策造成的任何损失或损害承担责任。

相关文章

Gate 研究院:ORE 单日收入突破百万美元|x402 协议生态交易量暴跌 90%

Gate 研究院:BTC 突破 10 万美元大关,11 月加密货币交易量首次突破 10 万亿美元

Gate 研究院:2025 年 Q1 加密货币市场回顾

Gate 研究院:迷因币 (Memecoin) 板块与比特币价格的联动关系研究